インフレクション・ポイント:営業レバレッジの復調

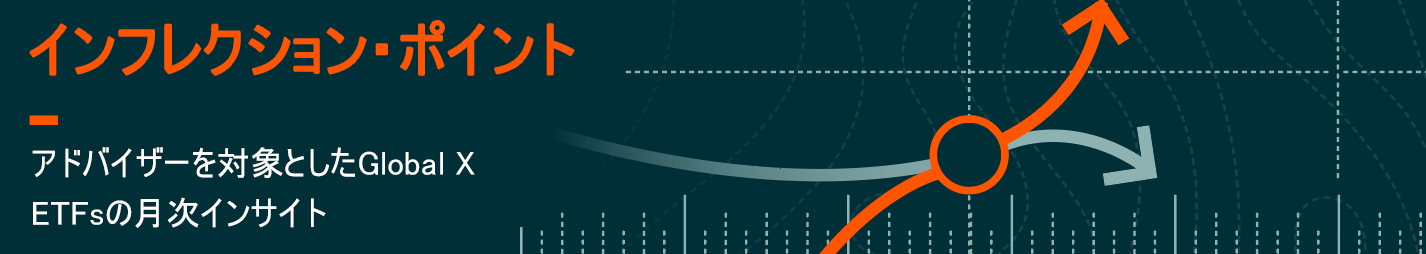

営業レバレッジの復調は、2024年において最も重要でありながら過小評価されている動向のひとつであり、市場心理の好転を静かに後押ししている可能性があります。営業レバレッジとは、広義には売上高を利益に変換する企業の能力を意味します。歴史的に見て、米国の大型企業は売上高の2~3倍で利益を伸ばしてきました1。しかし、2022年半ばから、S&P 500種構成企業の利益は6四半期連続で売上高を下回る伸び率となりました2。2023年第4四半期にはS&P 500種指数は前年比8%増益、売上高は4%増となり、傾向は逆転しました。2024年第1四半期には、S&P500種構成企業の売上高は6.5%増、EPSは11.2%増、利益率は12.8%になると予想されています3。

前述のような好転は、企業がコスト上昇、インフレ率上昇、金利上昇に対処する方法を見出したことを示唆しています。テクノロジーの向上が大きな役割を果たしたと思われます。企業は、生産能力増強と効率改善のために9四半期連続で過去最高水準に近い投資を行い、それにより個人消費の鈍化を相殺しました4。250ベーシスポイント前後まで上昇した実質金利によるリスクが高まっているものの、堅調な企業業績と投資が景気を刺激し続けるでしょう。良好な営業レバレッジとセンチメントとの繋がりにより、2024年初頭に顕著だった市場への警戒感も、はるか昔のことのように感じられます。

重要なポイント

- およそ2年ぶりに営業レバレッジがプラスに転じた企業は、株式市場に新たな原動力を与えると期待されます。

- 収益性が改善し、より多くの企業がラリーに参加するにつれ、狭いマーケット・ブレドス(指数に目立つ動きがある場合の、その動きを牽引する銘柄数の多寡)のシナリオは崩れつつあるようです。

- データセンター&デジタルインフラ、高齢化社会、米国インフラ、ゲーム&eスポーツなど、営業レバレッジの回復が見込まれ、超大型ハイテク企業へのエクスポージャーが限定的なテーマには、魅力的な機会があるかもしれません。

改善されつつある企業の力

経済成長の鈍化と頑強なインフレは、ここ数四半期の堅調な企業業績を損なうものではありませんでした。生産者物価上昇率が18%とピークに達した2022年第2四半期には、企業は利益率が急落するとの予想を覆して13%の利益率を達成しました5。強い逆風が吹く中、その回復力はかなりのものだと思われましたが、企業の世界ではすべてが順調というわけではありませんでした。それ以降、S&P 500種構成企業は利益を上回るペースで収益を伸ばしました。

企業の超人的能力というと、資金調達能力、投資能力、経営能力を活用し、売上高1ドルから1ドル以上の利益を得る能力と言えるかもしれません。この能力は基本的に、営業レバレッジの基本的な概念である、収益を利益に変換することを意味します。営業レバレッジの定義はひとつではありません6。考え方のひとつとして、売上高に対する営業利益の変化に注目するものがあります。もうひとつの見方では、総費用(変動費+固定費)に占める変動費の割合に注目します。いずれにせよ、売上高が利益を上回るペースで伸びている場合、企業経営は広範な経済状況と同期していないことになります。

6四半期にわたり、企業は収益を上回るペースで売上高を伸ばしてきました。3月中に発表された2023年第4四半期の決算の営業レバレッジはついにプラスに転じました7。S&P 500種構成企業は、売上高が3%増加したのに対し、12か月間の業績が12%増加しており(グラフ参照)、これは投資家心理に変化をもたらした重要な要素とも考えられます。

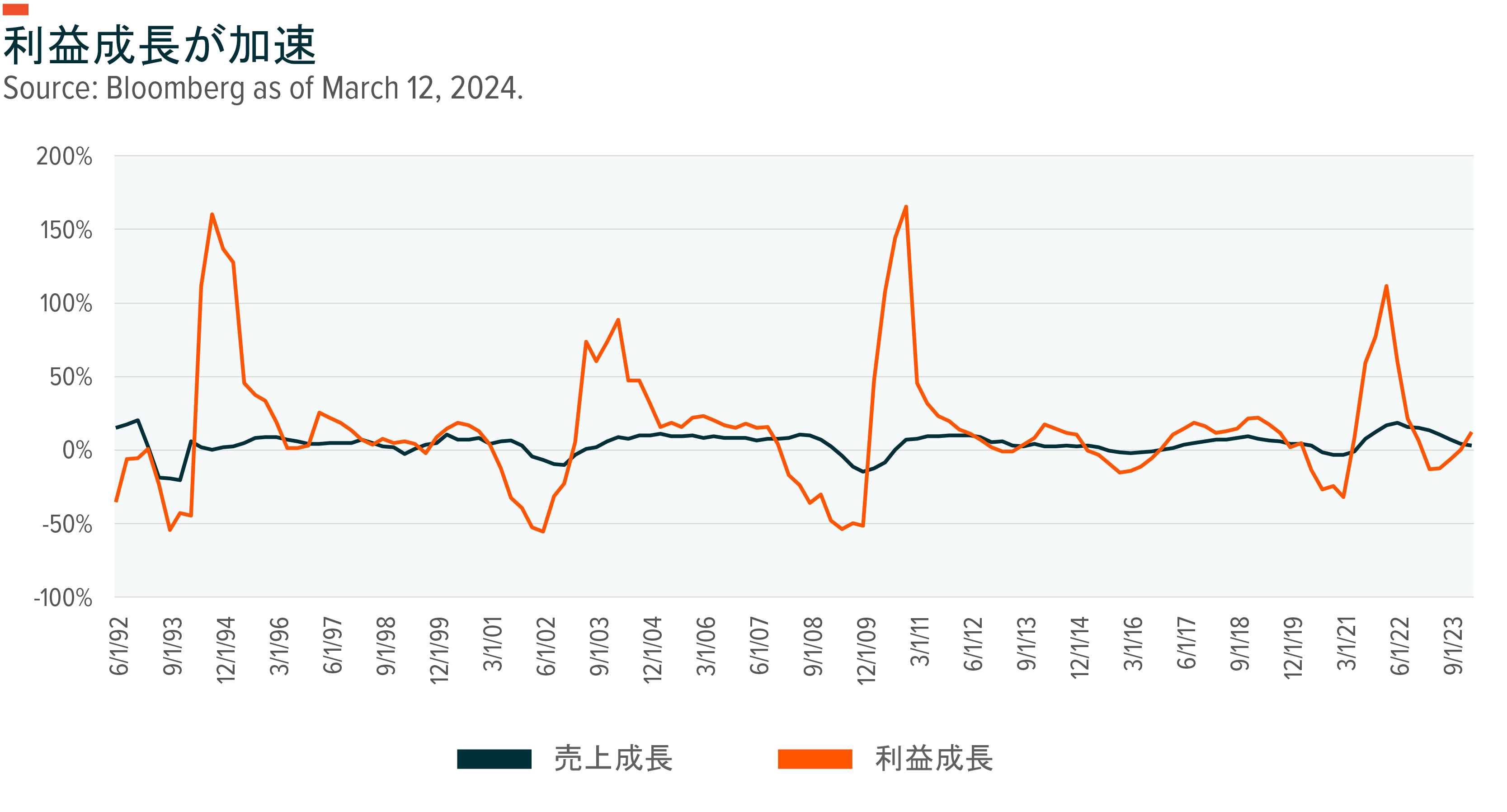

2023年から2024年初頭にかけての投資家心理の冷え込みは、低い営業レバレッジと関連していると考えられます。35年にわたり、AAII(全米個人投資家協会)の強気・弱気の投資家センチメント指標は平均的に企業の営業レバレッジがマイナスとなる時期に低下し、収益が「流出」しなくなると回復しています8。投資家は、企業が新たな困難な、または予期せぬ経営状況を乗り切るのに苦労すると、疲弊していきます。2024年3月、S&P500種株価指数が通常どおりの水準に戻ったことで投資家心理が改善し、米国株式ETFへのリスク資産流入額が年初来で1,500億ドル近くに達しました9。

市場の強さは幅の広さにある

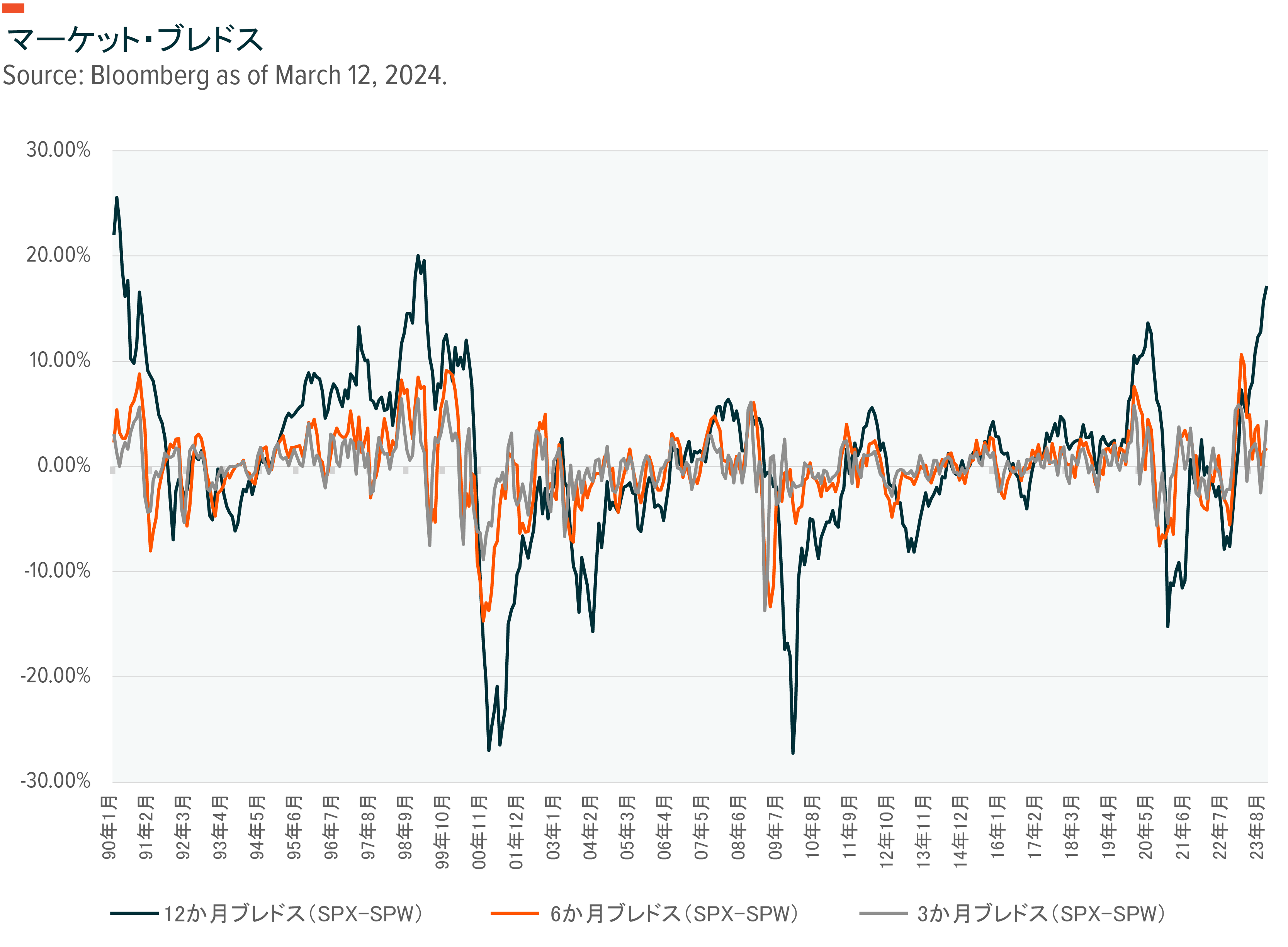

2022年の安値から回復して以来、市場の幅の有無が重要視されてきました。大型ハイテク企業は株価低迷を脱し、主要株価指数を最高値に押し上げました。多くの銘柄はラリーに含まれず、2023年に新高値を更新することはできませんでした10。投資家の警戒心と市場の幅の狭さは密接に関係していることが多く、神経質な投資家は、株式のエクスポージャーを増やすためにディフェンシブな方法を探し、安全と思われるグロース銘柄に群がる傾向があります。この戦略のリスクは、投資家が一部の銘柄を敬遠した場合、インデックス全体が脆弱になるということです。

超大型ハイテク銘柄は市場の上昇において重要であることは確かですが、健全な市場とは通常、幅広い市場参加によって特徴付けられます。3月初旬までにS&P 500種構成企業の13%が52週高値を更新し、2023年の4%、1990年以降の歴史的平均値である5%を大きく上回りました11。市場の幅を評価するには、時価総額と均等加重指数を比較するという方法もあります。均等加重指数は12か月間で大きくアンダーパフォームしたものの、過去3~6か月の間に差を縮めました(グラフ参照)。

ポートフォリオにバランスを取り戻す

Global Xはここ数か月、2つの大きなリスクについてレポートを書いてきました。ひとつは、2023年中、マネーマーケット(短期金融)と債券に資金が流れたことによるリスク資産への投資不足です。もうひとつは、超大型ハイテク企業への過度の集中です。現状、超大型ハイテク企業に悪いところはないものの、市場の幅が改善していることは、分散投資の機会があることを示唆しています。

Global Xが追跡しているテーマの多くは、営業レバレッジがマイナスになることへの抵抗力があります。その中でも、自動化、デジタル化、AIに関連する企業は、コモディティ・コストの影響を受けにくく、変動コストが高くなっています。例えば、ロボティクス&AIのテーマに属する企業は、2023年に売上高を27%上回るペースで利益を伸ばしました12。クラウド・コンピューティング企業は昨年、137%という驚くべき数字の営業レバレッジを生み出しました。人工知能(AI)、モノのインターネット(IoT)、サイバーセキュリティは、売上高を上回る速さで利益成長を続けています。

マイナスの営業レバレッジで苦戦しているいくつかのテーマは、データセンター&デジタルインフラを含め、今後好転することが予想されます13。処理能力を追加するためのコストが増加したことにより利益は縮小したものの、生成AIアルゴやコンテンツの保存に再び重点が置かれるようになったため、この分野は回復の兆しを見せています。営業レバレッジがプラスに転じ、S&P 500種指数を上回ると予想される他のテーマには、高齢化、米国インフラ、ゲーム&eスポーツなどがあげられます。

銀行偏重の優先証券は、健全な経営環境と企業の収益性正常化の恩恵を受けられるもう一つの市場セグメントです。企業が売上高を上回るペースで利益を伸ばせば、金融債務不履行のリスクは低下します。商業用不動産は依然として懸念材料ではありますが、金利が高止まりしているとはいえ、商業用ローン部門の健全性は改善しつつあるかもしれません。金利がサイクルのピークに達しており、今後1年間で低下していく可能性が高いため、企業業績の改善は銀行のバランスシートにとって支援材料となります。

常に動き続ける未来を見通すのは難しいことです。しかし、営業レバレッジの改善に伴う投資家心理の改善は、持続的に幅の広い市場に備えるべき時期が来ていることを示唆しているのかもしれません。