インフレクション・ポイント:FRBとイノベーション経済との争い

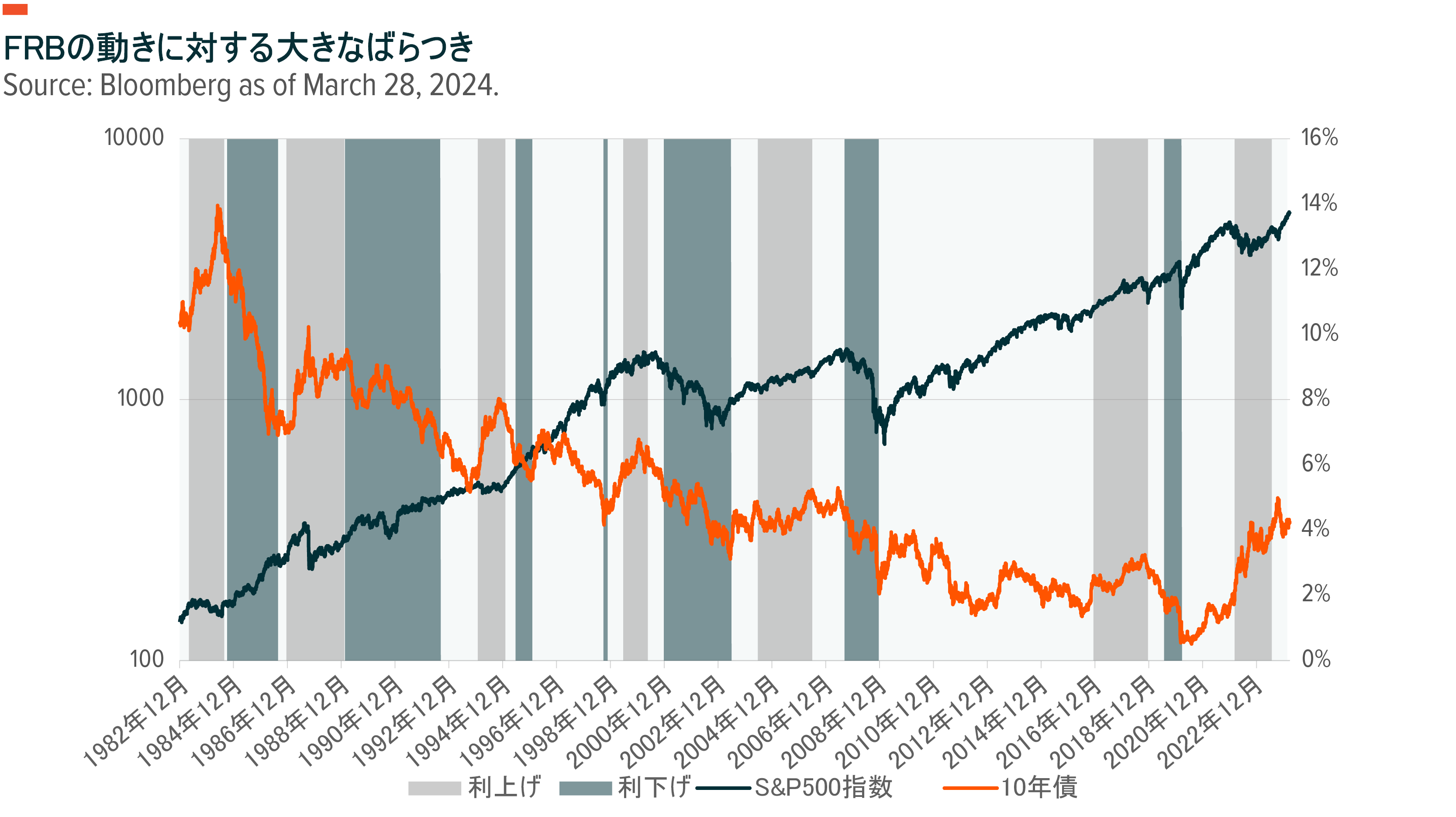

アロケーターの言うことに従うのではなく、アロケーターの行動に従うべきです。FRBが講じる次の金融政策の動きが話題にのぼっているため、金利動向がリスク資産の変動を左右する最大の要因だと考える人もいるかもしれません1。しかし、2024年に入ってから4分の1が過ぎた今、相場の動きを見ると、そうではないように思われます。年初時点では、2024年に向けて市場では7回の利下げを織り込んでいました。その後、4月10日の消費者物価指数(CPI)の発表時には2回の利下げが織り込まれました2。それでもS&P500は、年初来で9%上昇していました。FRBとイノベーション経済との争いの中で、イノベーション経済が勝利を収めているように見えます。

今後数か月間、市場は、FRBの決定よりも成長率と収益性を重視して上昇する可能性があります。4月の金融市場は業績見通しの修正とわずかな成長懸念を受けて少しもたつきましたが、経済は健全な状況にあり、企業は歴史的に見て高い利益をあげています3。より高い実質金利、名目成長率、収益性へと経済状況がシフトするのであれば、歓迎すべきことかもしれません。市場は一直線に上昇するわけではなく、今後、ボラティリティが高まる可能性もありますが、米国経済の勢いが全開に向かいそうなことは大きなプラス材料です。

主なポイント

- 高成長だった1980年代および1990年代とよく似た経済状況が明らかになる中、FRBによるインフレ抑制の狙いは、イノベーション経済により引き続き妨げられています。

- 実質金利の上昇は、現在の力強い名目経済成長率や企業の収益性と相まって、金融リターンを押し上げる可能性があります。

- このようなシナリオで大きなリターンを生み出す可能性のある分野としては、MLP(マスター・リミテッド・パートナーシップ)や銅ビジネスなどのコモディティ、人工知能(AI)、ロボット工学、クラウドコンピューティング、防衛テクノロジー、米国インフラなどの産業・技術に関連するテーマが挙げられます。

経済こそが重要

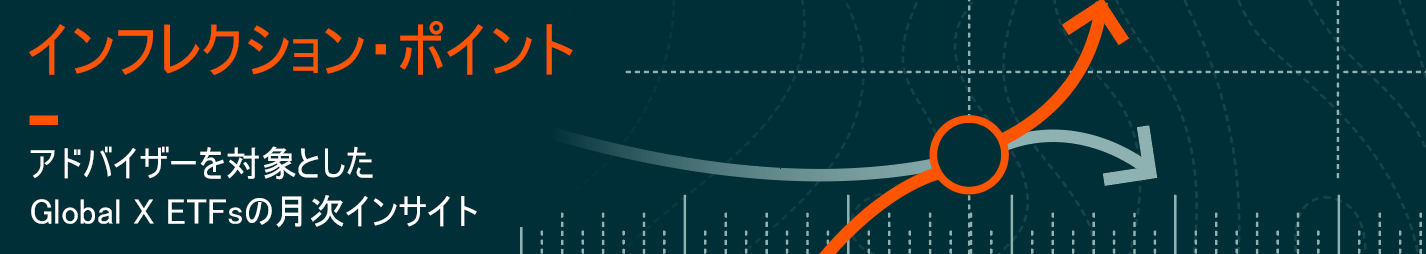

市場は一瞬、現在の景気の好調さを忘れてしまったようでした。第1四半期のGDP成長率は前期比+1.6%と予想を大きく下回りましたが、米国の実質GDP成長率は、コンセンサス予想の3.1%をわずかに下回る前年比+3.0%となりました4。名目GDP成長率は5.5%で、2001年以降のトレンドを大きく上回りました5。直近の個人消費支出(PCE)のインフレ率は小幅上昇して2.7%となりました6。このような数字を見ると、利下げは少なくとも7月までは実施されず、11月に大統領選挙があることを踏まえると12月に実施される可能性が高いと考えられます。現在のインフレ率はFRBの目標を上回っていますが、1983年~2000年の平均を依然として下回っています7。緩やかなインフレを伴う高い名目成長率というのは、程よい経済状況と言って良いでしょう。もしかすると、単に2000年以前の標準値に戻るにすぎない可能性もありますが、それでも明るいシナリオであることに変わりはありません。

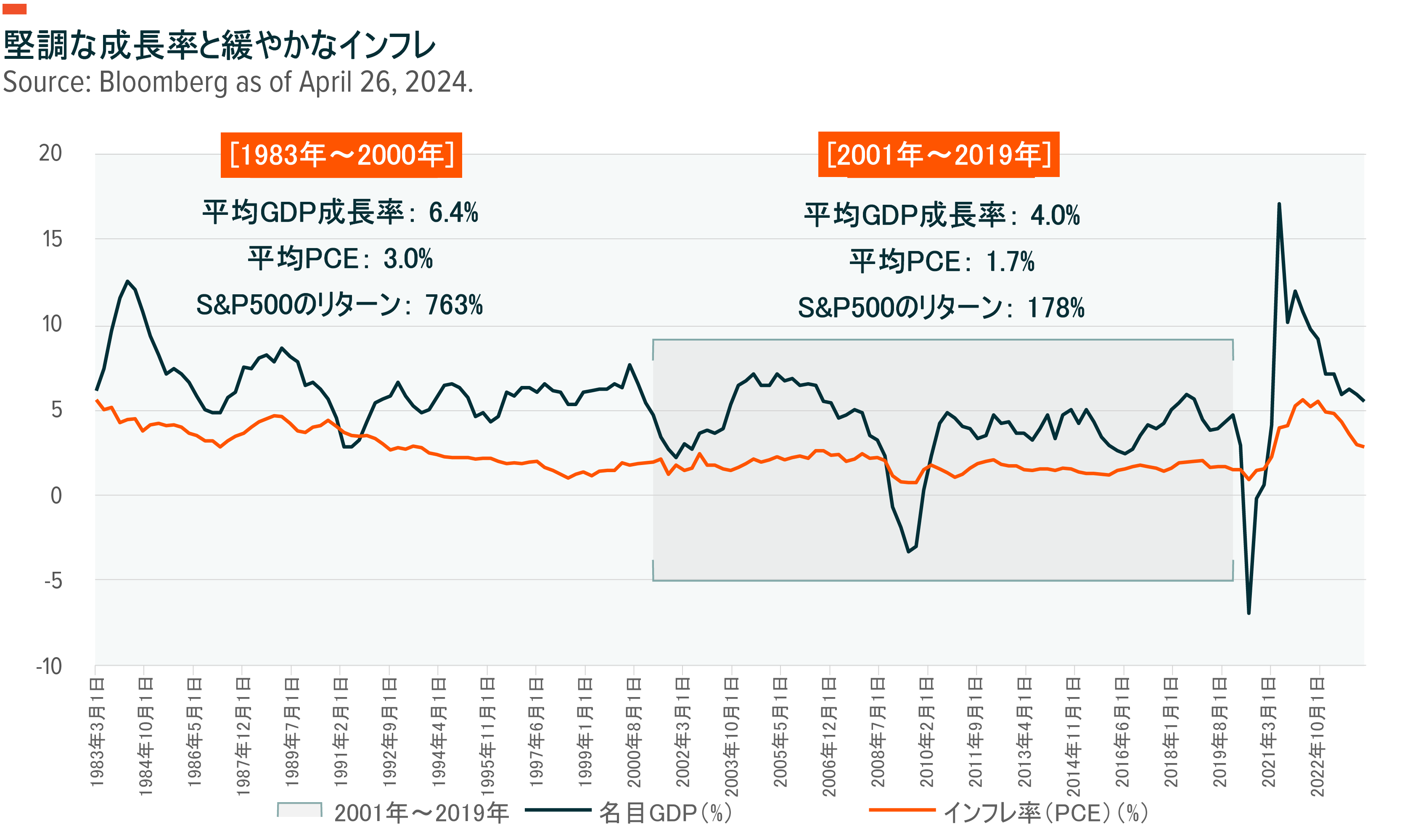

目覚ましい景気の強さは、企業業績にも表れています。S&P500種構成企業の利益率は11四半期連続で12%を上回りました8。

第1四半期の利益率が予想通り12.4%を達成すれば、前例のない12四半期連続の数字となります9。

米国企業がこれほど高い収益性を示したことは、これまでに一度もありません。1983年~2000年の利益率は平均するとわずか5.1%でした10。経済が急成長しているだけでなく、企業の効率性がかつてないほど高まっていることを支えに、高水準のバリュエーションが将来にわたり続くと見られます。

厳しい金利環境の終了

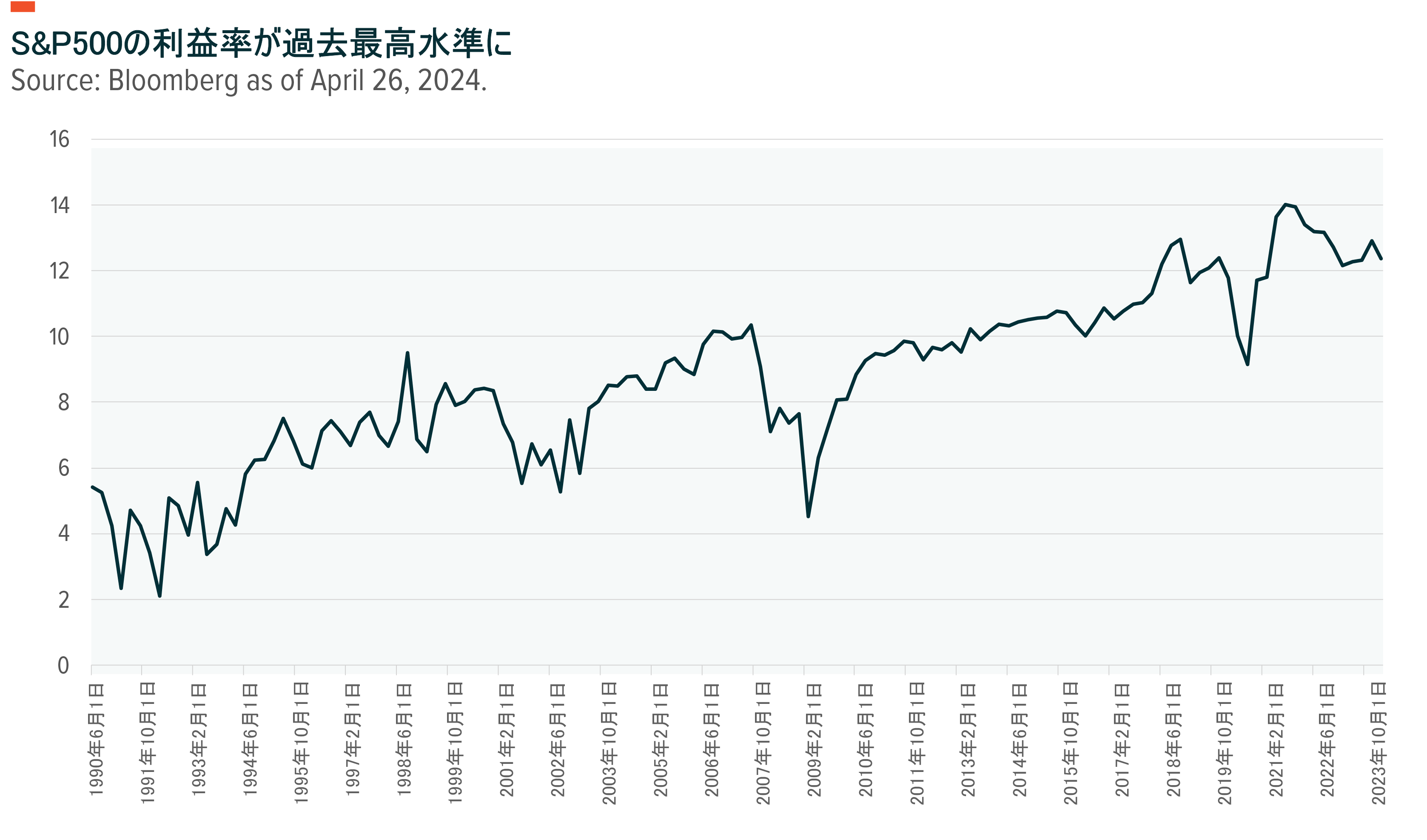

利下げについて言及しているものの、FRBにとっては現在の金利が適正である可能性があります。これについては、FF金利からインフレ率を差し引いた実質金利を用いると説明がつくかもしれません。2001年のITバブル崩壊以降、世界金融危機を含む20年間にわたり、実質金利は100ベーシスポイント前後と歴史的な低水準にとどまりました11。このような金利の状況は、それ以前の20年間とは大きく異なります。1983年の利下げから2000年までの間、実質金利は一般に200ベーシスポイントを上回って推移していました(グラフを参照)12。注目すべき点は、その間、経済が順調だったということです。現在、5.5%のFF金利から3.5%のCPI上昇率を差し引くと、実質金利は200ベーシスポイントとなり、今回もやはり経済は順調であるように見えます。

2000年代と2010年代は、低インフレと低金利がもてはやされていたものの、企業や投資家にとっては厳しい時代でした。2000年からの10年間には、金融資産は低迷し、企業は資本利益率を上げるのに苦戦しました13。S&P500企業の資本利益率は、1990年~1999年には平均わずか4.9%にとどまり、その後の10年に平均4.0%まで低下した後、2010年代に入って回復しました14。低金利は経済や成長企業にとって万能薬ではありません。名目成長率の上昇は経済の原動力となり、景気拡大のチャンスを生み出します。

利上げと利下げをめぐる議論

Global Xの見解では、FRBが利下げに踏み切るのは、インフレ率が数か月にわたり3%を下回った場合、あるいは景気が鈍化した場合だという考えを維持しています。つまり、インフレ率が高止まりし、経済が堅調に推移している中、FRBは当面、様子見姿勢をとる可能性が高いと見られます。総合的に考えれば、このようなシナリオは株式市場にとって明るい材料で、利下げが正当化される経済状況は、収益機会よりもリスクの方が大きいことを意味するからです。

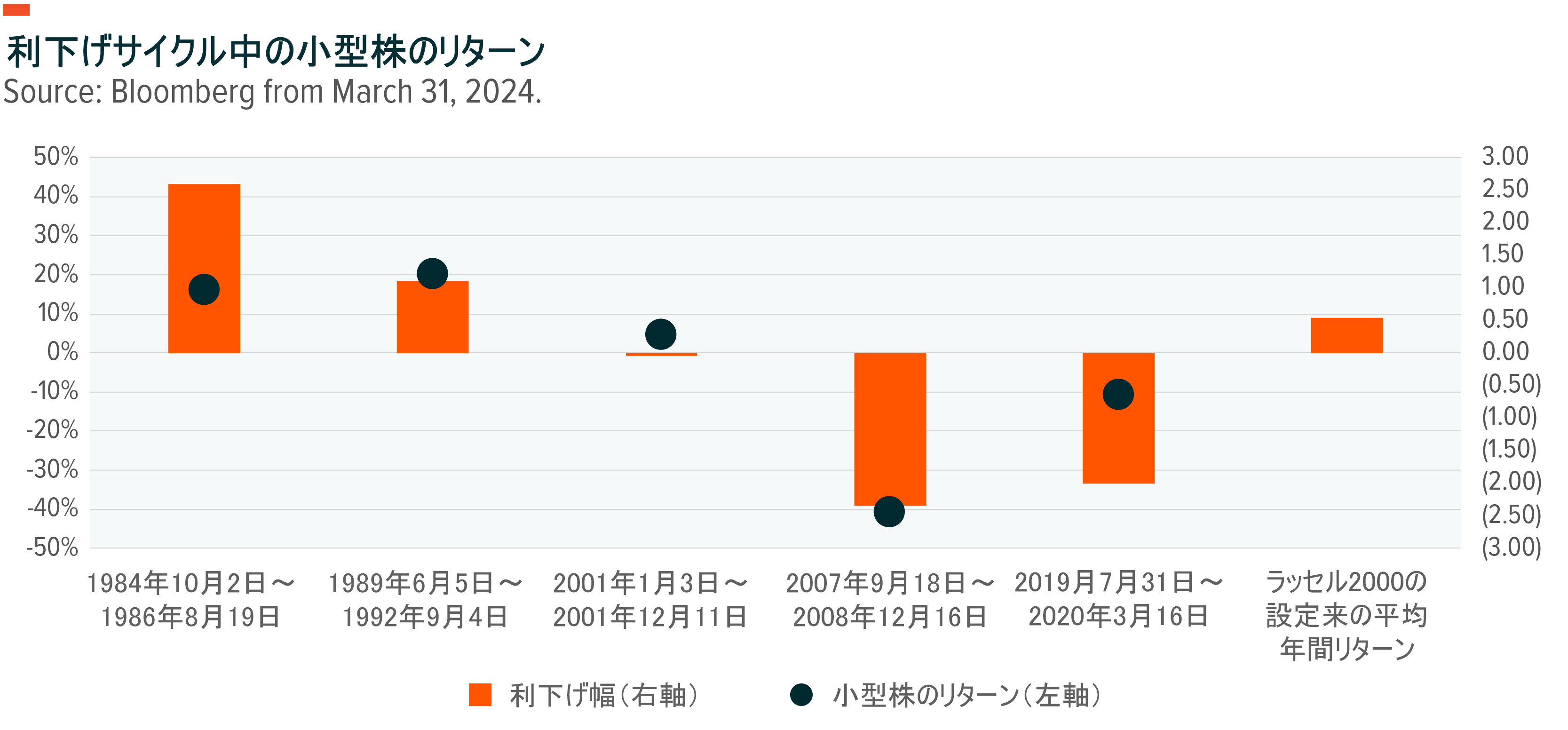

2001年以降、株式市場は利下げに伴って急落しています(グラフを参照)15。利下げのタイミングは妥当であり、2001年の利下げはITバブル崩壊後、2007年の利下げは世界金融危機時、2020年の利下げはパンデミック下の流動性懸念に対応したものでした16。このような出来事はいずれも、FRBが対応するかどうかに関係なく、相場の急落を避けられないものでした。

一方、1980年代と1990年代にFRBが利下げした際には、逆に株価が上昇したことから、金融環境が重要な媒介変数となることがわかります17。2000年以前の利下げでは総じて流動性の改善に成功していましたが、最近の利下げでは金利が低下した後でも金融環境は厳しくなりました。金融環境が厳しくなれば、企業が支払い能力を維持し、成長していくことが難しくなります。このような状況は、大企業のような財務力や信用力がない中小企業にとって特に深刻な問題です。過去のパターンを見ると、利下げにより流動性が高まると小型株が上昇する傾向があります18。

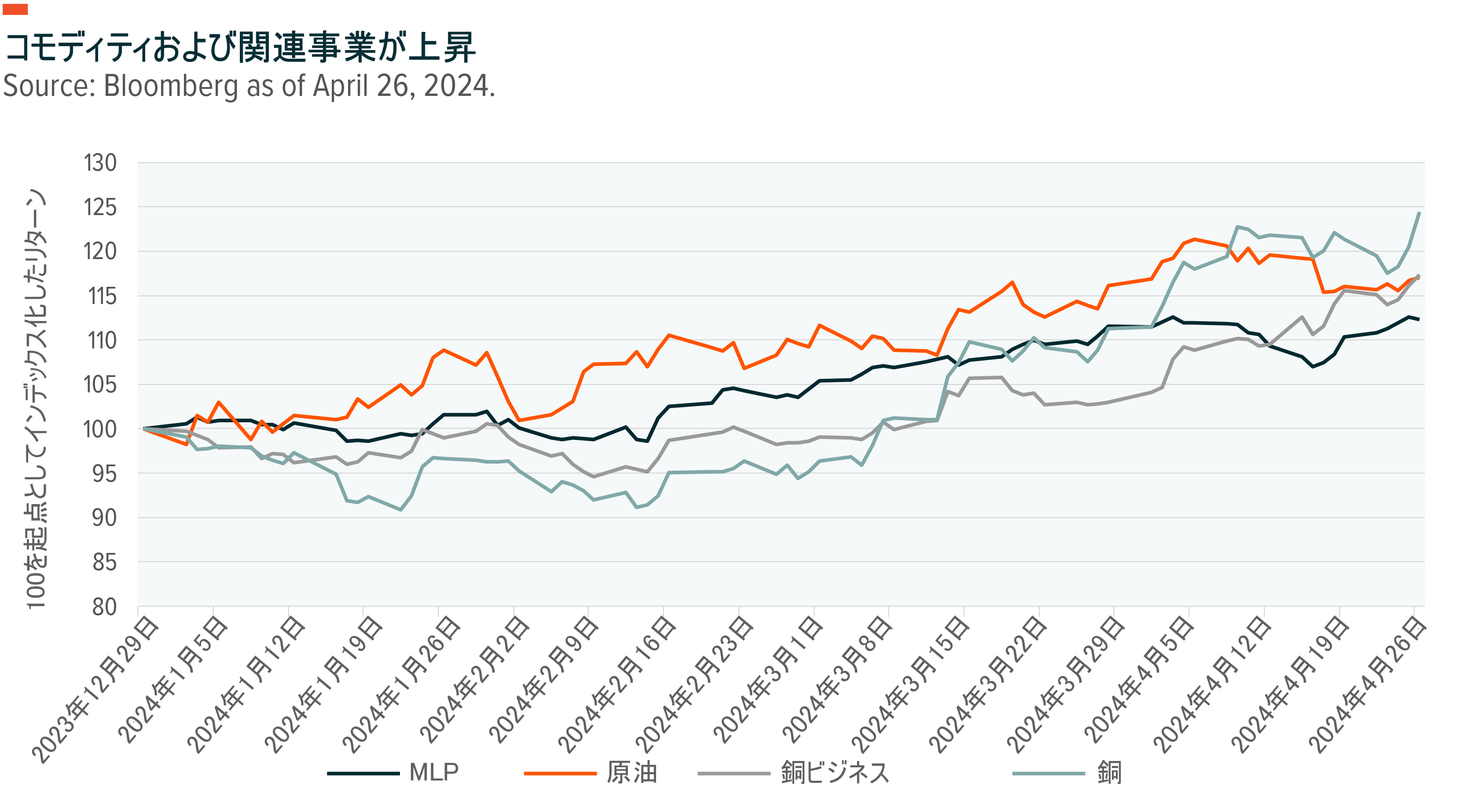

循環的な景気拡大の可能性に向けた戦略

現在の状況に話を進めると、2023年3月以降、金融環境は緩やかになり、現在、名目成長率は高く、インフレは落ち着いているように見えます。こうした要因は、景気減速よりも循環的な景気拡大と連動しやすい可能性があります。景気拡大期に好調に推移することが多いコモディティ関連株は、MLPや銅ビジネス(関連株)を含め、今年に入ってから買われています19。原油価格は年初来で17%上昇し、それに連動してMLPは10%上昇しました。

銅は24%上昇しています20。中国経済の緩やかな回復を裏付けるデータが出れば、コモディティにとってさらに追い風となる可能性があります。

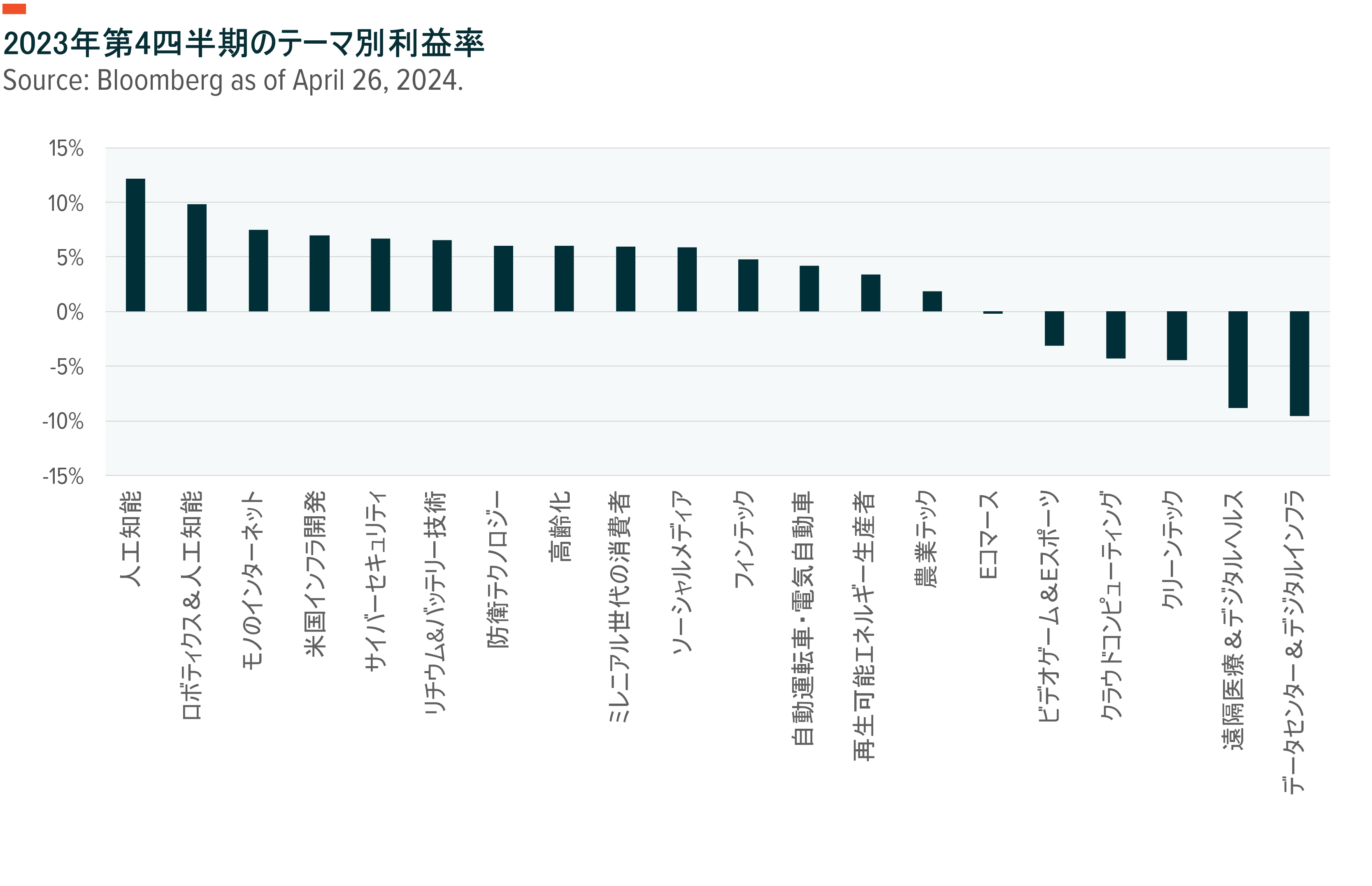

資本財・サービスセクターとテクノロジーセクターは通常、循環的な景気拡大の中間段階で好調に推移します21。4月26日時点で、両セクターで71社の企業が第1四半期の決算発表を終えており、そのうち82%が予想を上回る業績を達成しました22。AI、クラウドコンピューティング、IoT(モノのインターネット)、サイバーセキュリティなど、自動化に関連するおなじみのテーマはどれも、2桁の売上伸び率が見込まれています23。AIのテーマはまだ収益化の初期段階にあり、今後の普及への期待は妥当だとGlobal Xは引き続き考えています。ロボティクス&AI、米国インフラ、防衛テクノロジーなどの産業関連のテーマも、今後、トレンドを上回る売上の伸びを達成し、高利益率で推移すると予想されます(グラフを参照)24。これら3つのテーマは、米国の大統領選挙や、ウクライナと中東で続く紛争などの地政学的イベントからも恩恵を受ける可能性があります。

成長を求める一方で資産のバリュエーションに関して慎重姿勢を維持する投資家にとっては、ヘッジ戦略が魅力的な選択肢になります。原資産を保有しながらその一部のコールオプションを売るパッシブ戦略では、インデックスのポジション、適度なダウンサイドプロテクション、プレミアム収入が得られます25。部分的なカバードコール戦略は、現時点では短期金融市場と同程度の利回りを確保しながら、主要インデックスに関する上昇の機会を提供します。名目成長率が1980年代、1990年代と同様に高水準にとどまるならば、このような戦略には上昇余地があると考えられます。