インフレクション・ポイント:レジームチェンジとリセッションは現実なのか

編集者注:「インフレクション・ポイント」は、テーマ投資の根拠を形成する足元のトレンド、ダイナミクス、機会を探求することを目的とした月次シリーズです。

2023年は年初から米連邦準備制度理事会(FRB)の利上げによる市場の混乱が続く可能性があり、経済はおそらく弱含むでしょう。しかし、悲観的な面の一部が強調されすぎているかもしれません1。経済のレジームチェンジとリセッションという2つのテーマがよく話題にされるようになりました。レジームチェンジは、金利、インフレ、貿易などの分野での構造的な転換を伴い、資産クラスの長期的リターンを変える可能性があります2。リセッションについては、金利上昇が需要の減少につながることによる景気循環的な経済活動の低迷が発生します3。これらのテーマにはグローバル経済で起こっている重要な変化が関係しており、詳細に考察する必要があります。世界がニューノーマル(新常態)となり、全く新しい投資レジームに入りつつあると結論付けてしまうことは、(そのような警告に正当な理由があるとしても)時期尚早のように思えます。

重要なポイント

- 経済の本格的なレジームチェンジが起こるという予想は誇張されすぎているかもしれませんが、流動性、グローバリゼーション、気候変動、セキュリティに関する変化はイノベーションへの投資を加速する可能性があります。

- 2023年に経済成長は減速する可能性がありますが、雇用、レバレッジ、流動性の点から見た相対的な強さのため、米国がリセッションに陥る可能性は市場コンセンサスよりも低いと考えられます。

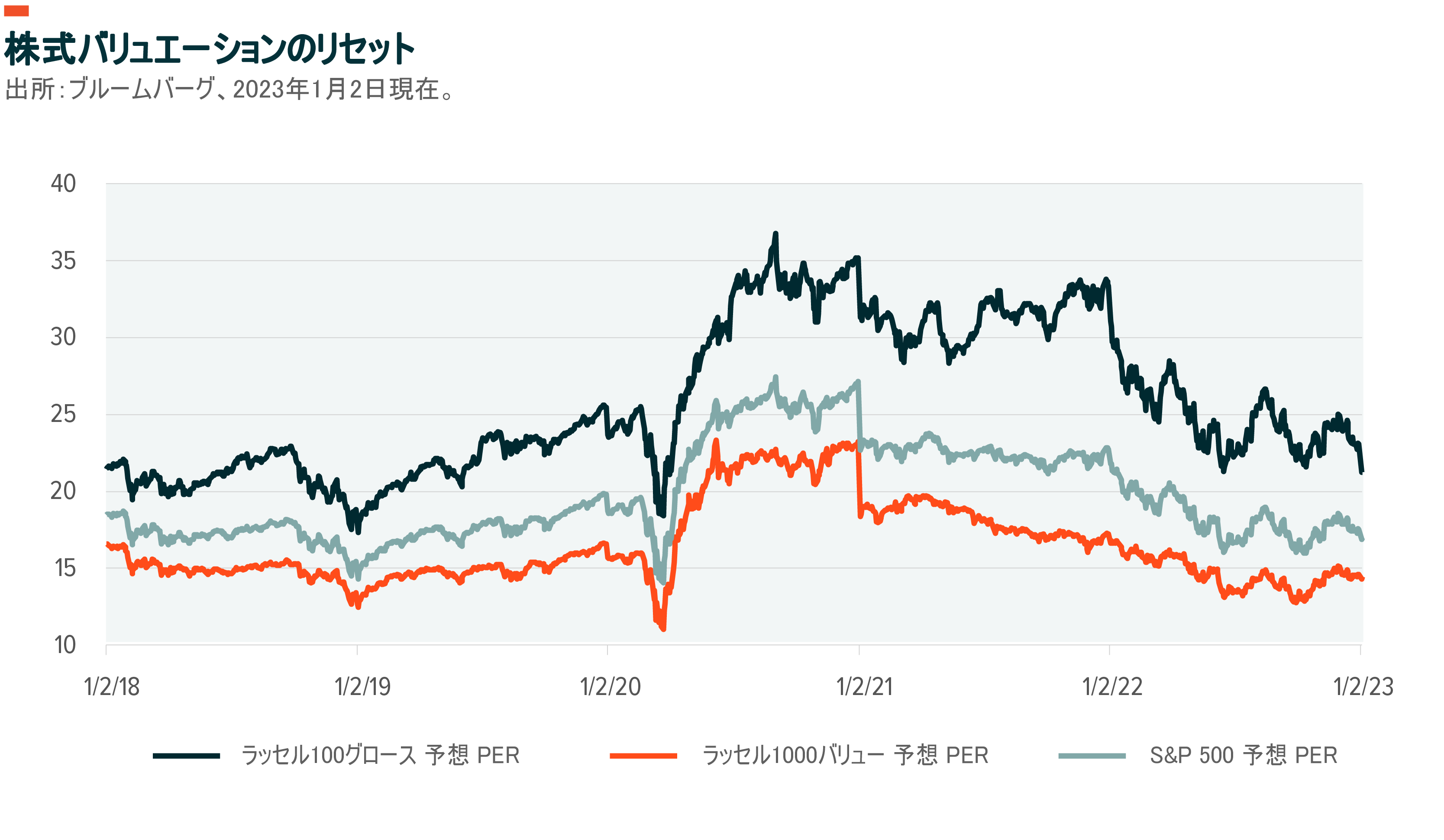

- 投資家は絶えず変わる投資環境に対して常に注意を払う必要があります。しかし、2022年にバリュエーションがリセットされたことや、市場が将来に向けて変化していくものであることを考えると、ディフェンシブなポジションを優先して成長株に対するエクスポージャーを減らすタイミングをはかることは無駄になる可能性があります。

新たな経済レジームというほどではない

金利の上昇とインフレはニューノーマルかもしれません4。脱グローバル化と製造業のニアショアリング(近隣国へのアウトソーシング)はおそらく商業活動の態様を再定義するでしょう5。気候変動に対応するためのコストは上昇しており、エネルギー転換は加速しなければなりません6。国家主義的政策が増え、より大きな対立を引き起こす可能性があります7。これらのトレンドはレジームチェンジの一部と見なされて重大な関心を集めています。しかし、そのほとんどは長い時間をかけて実現してきたものであり、長期的な投資パラダイムを否定する理由にはならないかもしれませんし、イノベーションの新しい波を引き起こす可能性もあります。

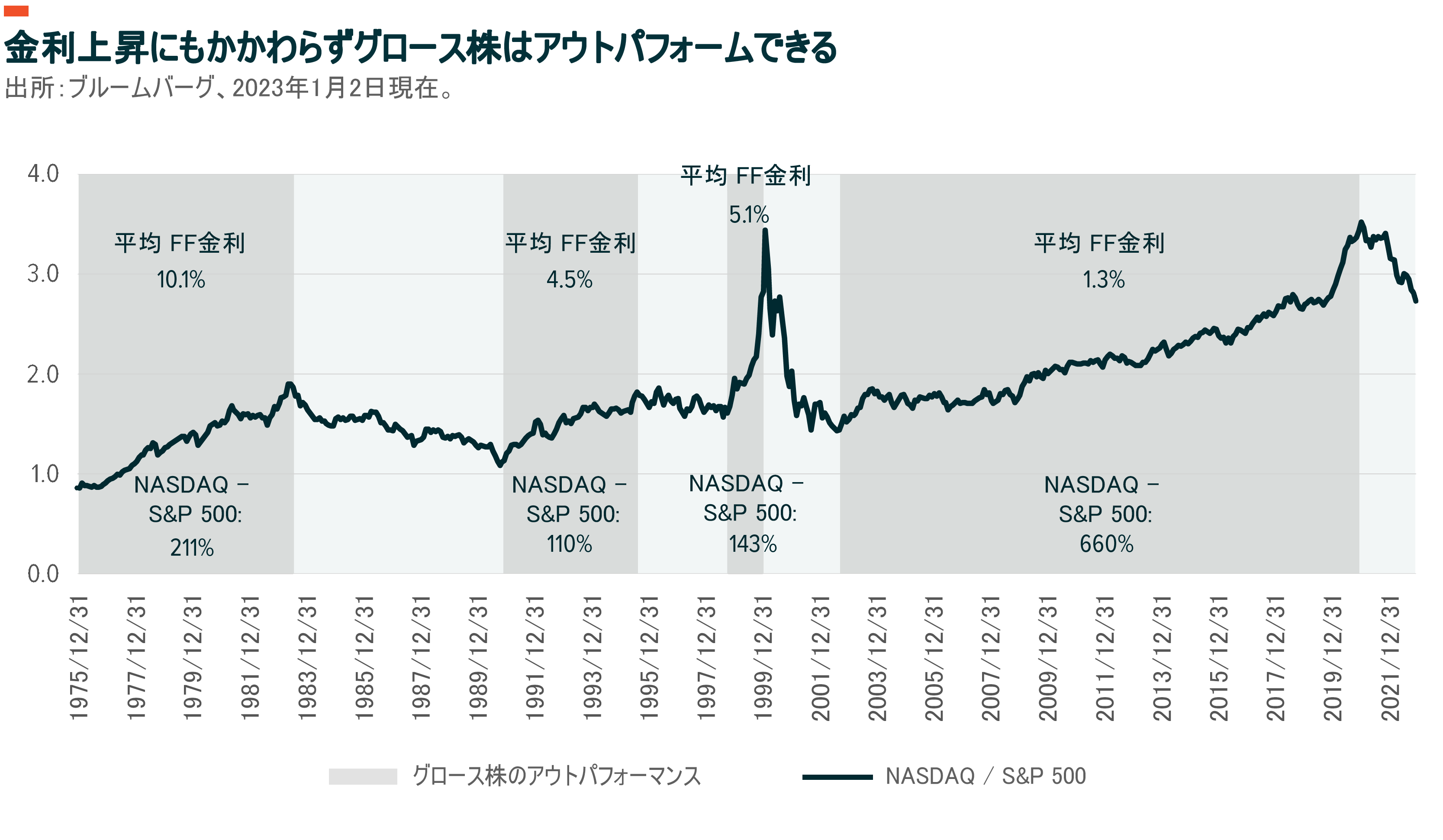

流動性と金利

米国の金利は2008年の金融危機以降で最高となっており、しばらくの間上昇し続けそうですが、金融資産はまだ高いリターンを生み出すことができます8。例えば、1975年から1983年まで、NASDAQ指数のリターンは292%、S&P 500指数のリターンは80%で、その際の米国金利は平均10.1%でした (図を参照)。グロース株は1990年代初期もアウトパフォームしましたが、その時の平均FF金利は4.5%を超えていました9。市場の歴史を1975年まで遡れば、経済は金利の上昇に成す術がない、あるいはグロース株がリターンを生み出すためには極端に低い金利が必要という考えは否定されます。

脱グローバル化

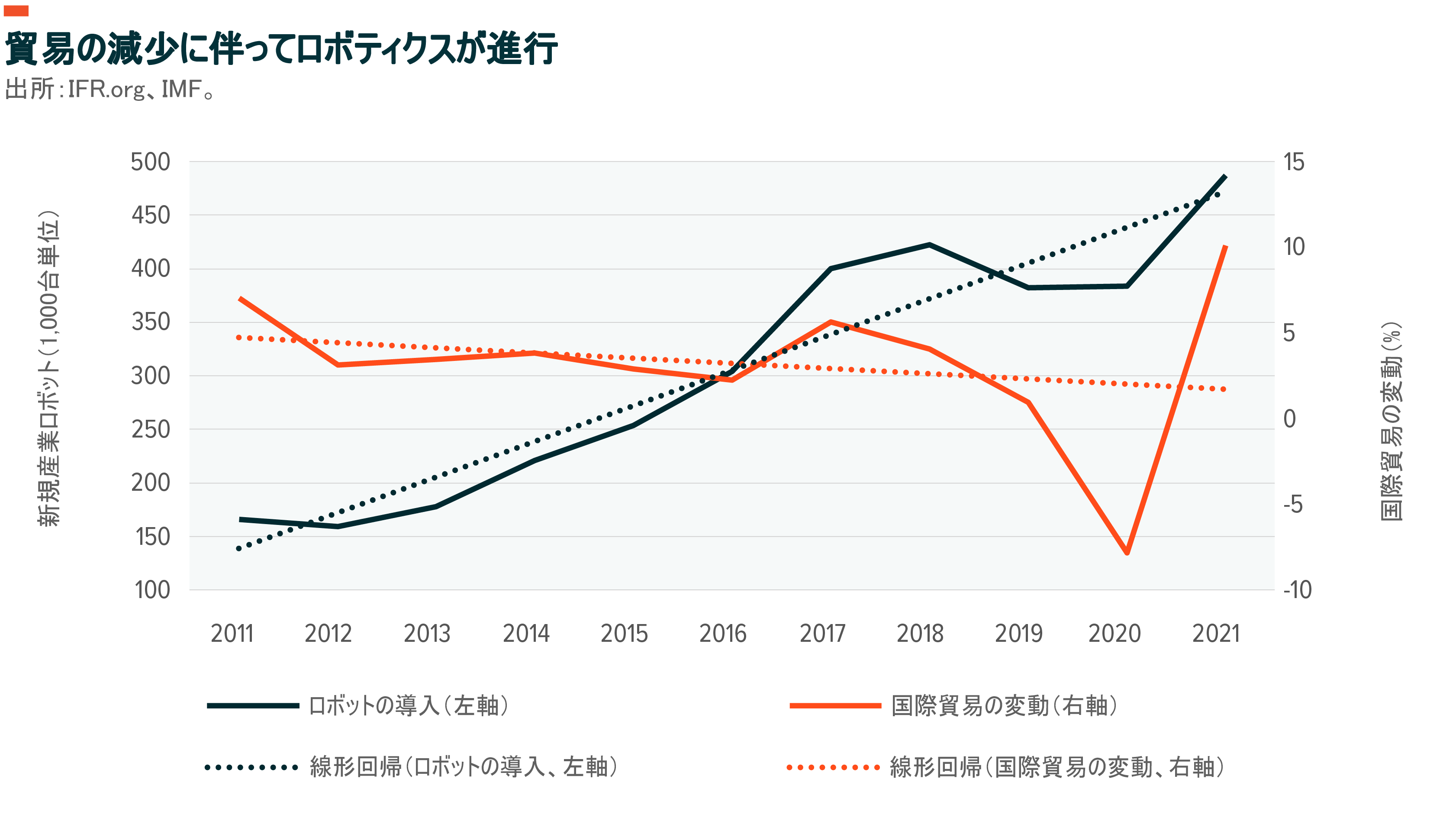

サプライチェーンの問題が最近のインフレを促進したことで、生産ラインのニアショアリングあるいはオンショアリングの必要性が高まっています。企業は収益性を改善し、低コストの商品を販売しようとしており、ロボティクスや人工知能など、自動化テクノロジーが極めて重要になる可能性があります10。

2022年8月に成立したCHIPS法(正式名称:CHIPS and Science Act)は、米国でのハイテク製品や半導体の製造を奨励することを目的とする政策の一例です11。しかし、前後関係が重要です。現在の脱グローバル化のトレンドは最近のものではなく、新型コロナウイルス感染症(COVID-19)がもたらしたものでもありません。

グローバル化は通常、長期にわたって潮のように満ち引きします。国内総生産(GDP)に占める国際貿易の比率は第一次世界大戦の後に低下し、1970年代まで1913年の水準に戻りませんでした12。1970年代から2010年までは、国際貿易は急速に増加しました。しかし、過去10年間、国際貿易は減少しており、現在の政治情勢を考えると、おそらく2010年より前のように増加することはないでしょう(図を参照)。

国家主義的政策と国際紛争

米国の単独行動主義の外交政策とデフレ的平和の終焉、大国間の対立関係の復活、そして新たな冷戦は数十年単位の変革であり、何年にもわたって進行中です13。そのような対立のために地政学的リスクが高まった場合、クリーンエネルギーやサイバーセキュリティにおける競争は、テクノロジーへの大規模な投資と進歩をもたらした、米国とソビエトの宇宙・軍事分野での競争を思い出させるかもしれません14。

最近行われた米国中間選挙の結果は、(中国指導部の国家主義的政策と同じように)保護貿易主義と孤立主義をとることを提唱する派閥の力が左派と右派両方で増していることを示しています15。しかし、国際舞台での中国の存在感の高まりや、米国内の政治的対立は、米国による中国への技術売却を制限する動きや、中国とロシアの関係深化のために突然生じたものではありません16。

気候変動

町や村をまるごと流してしまうような洪水を伴う嵐や、電力網に影響を及ぼすような熱波が起きるたびに、気候変動の実際のコストに対する関心が高まります。気候変動が引き起こすコストに関しては様々な推定が存在しますが、今後50年から100年にわたって数兆ドルに達すると考えられています17。世界経済に今後クリーンで効率的な電力を供給することは重要な課題で、電力が利用エネルギー全体に占める比率は現在の20%から2050年には50%に上昇すると予想されています18。

将来のエネルギー需要を満たすためにはおそらく、太陽光、風力、水素、原子力、蓄電池、電気自動車など、一連のクリーンテクノロジーをすべて活用する必要があります15。電力需要の増加分は主に再生可能エネルギー・テクノロジーによって賄われます。気候変動関連テクノロジーへの投資は、2020年の約200億ドルから2021年には500億ドル超まで倍増しました16。

リセッションと3つのL:雇用(Labor)、レバレッジ(Leverage)、流動性(Liquidity)

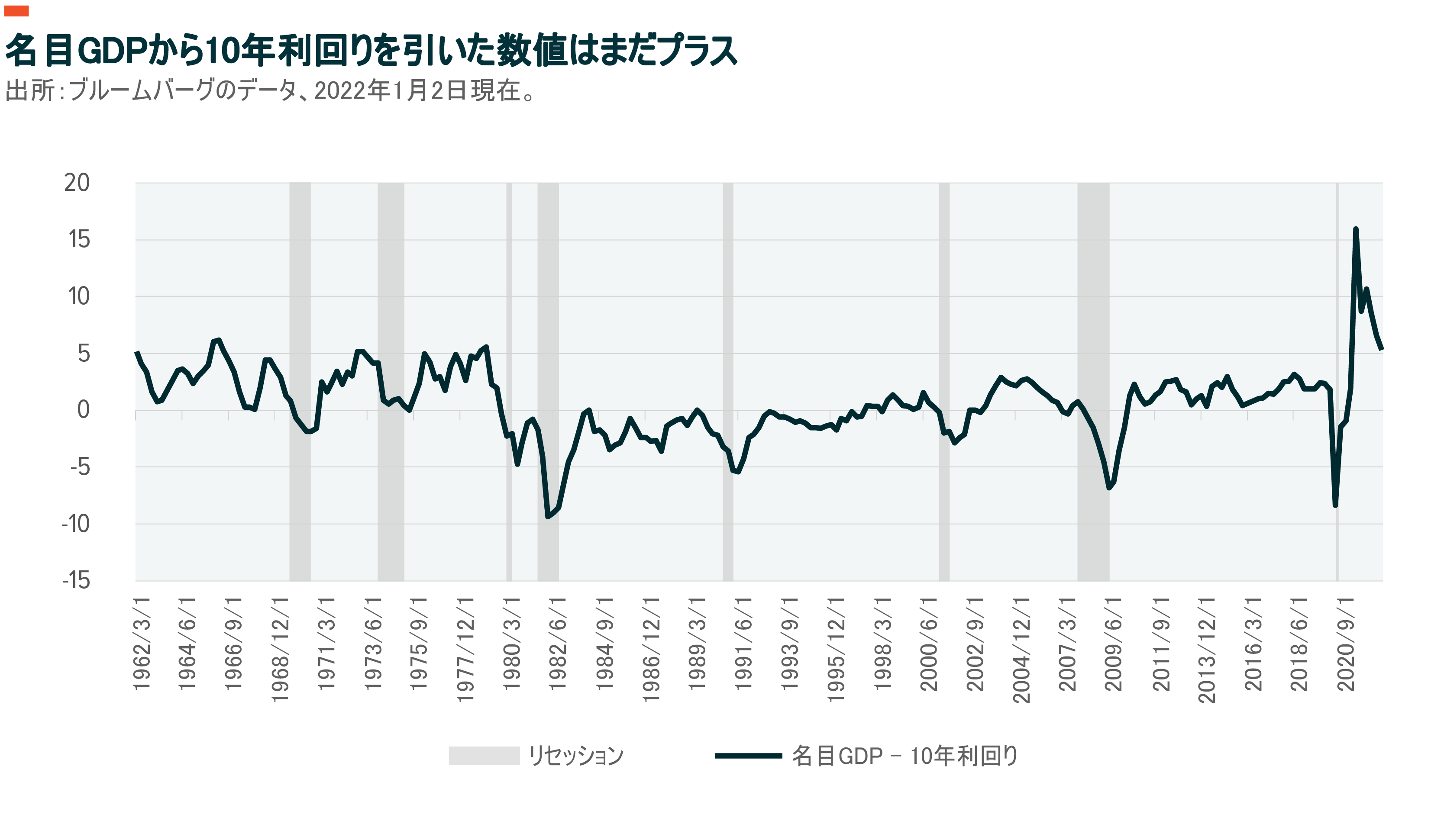

リセッションが起きるか予測することは、間違いなく困難です。年間見通しが発表される時期になると、成長・資産価格に関して幅広い予想が出てきますが、その中には、2023年のある時点で米国がリセッションに陥るという予測が多く含まれていました21。世界銀行と国際通貨基金(IMF)のエコノミストは、2023年には成長が減速すると考えています。積極的な金融引き締めや持続的なインフレを考えると妥当でしょう22。しかし、2022年の名目成長率と個人消費支出は予想を上回りました23。米国経済の健全性を評価する指標の一つである名目成長率から10年利回りを引いた数値は、リセッションが回避される可能性があることを示唆しています(図を参照)。

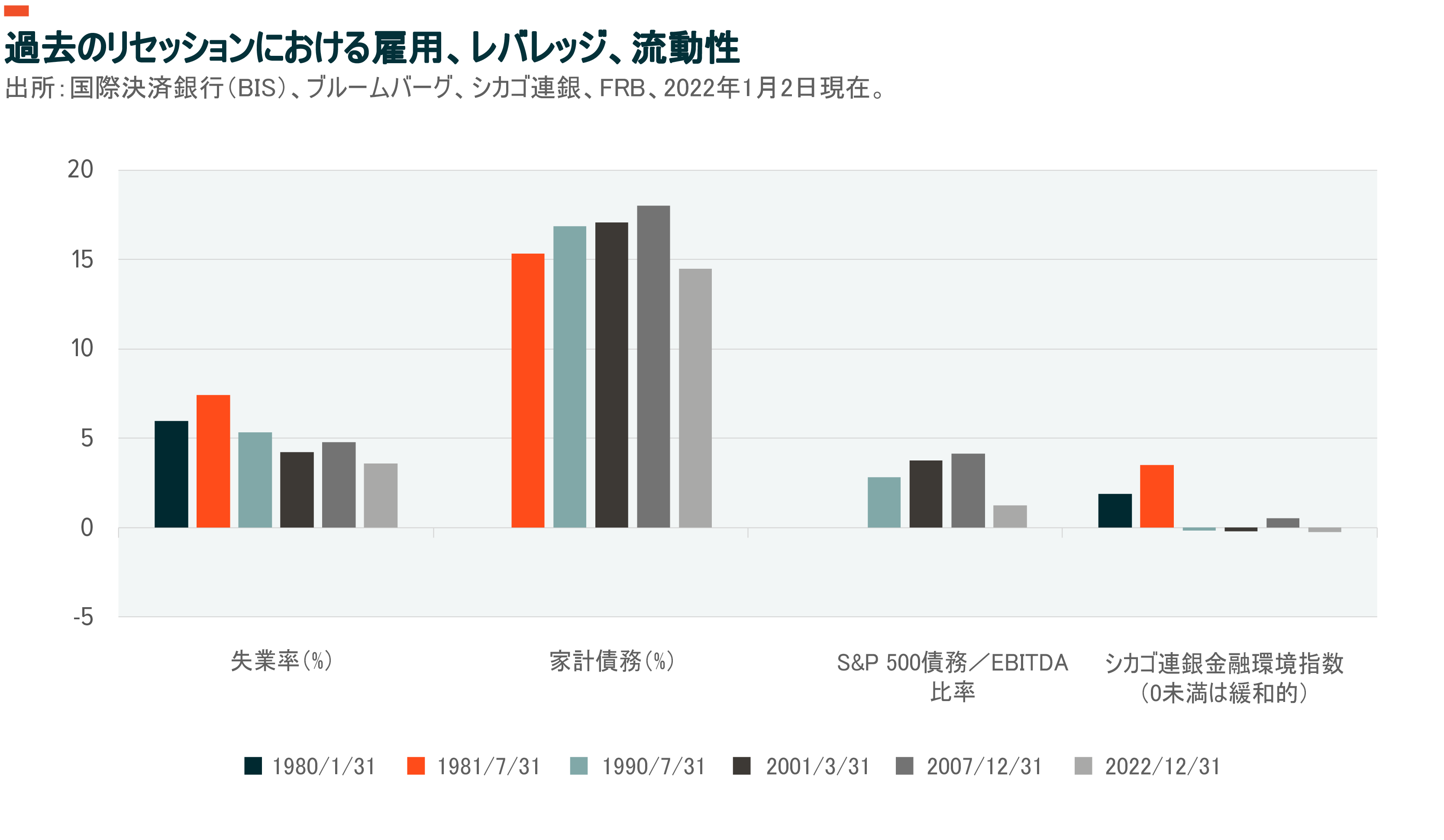

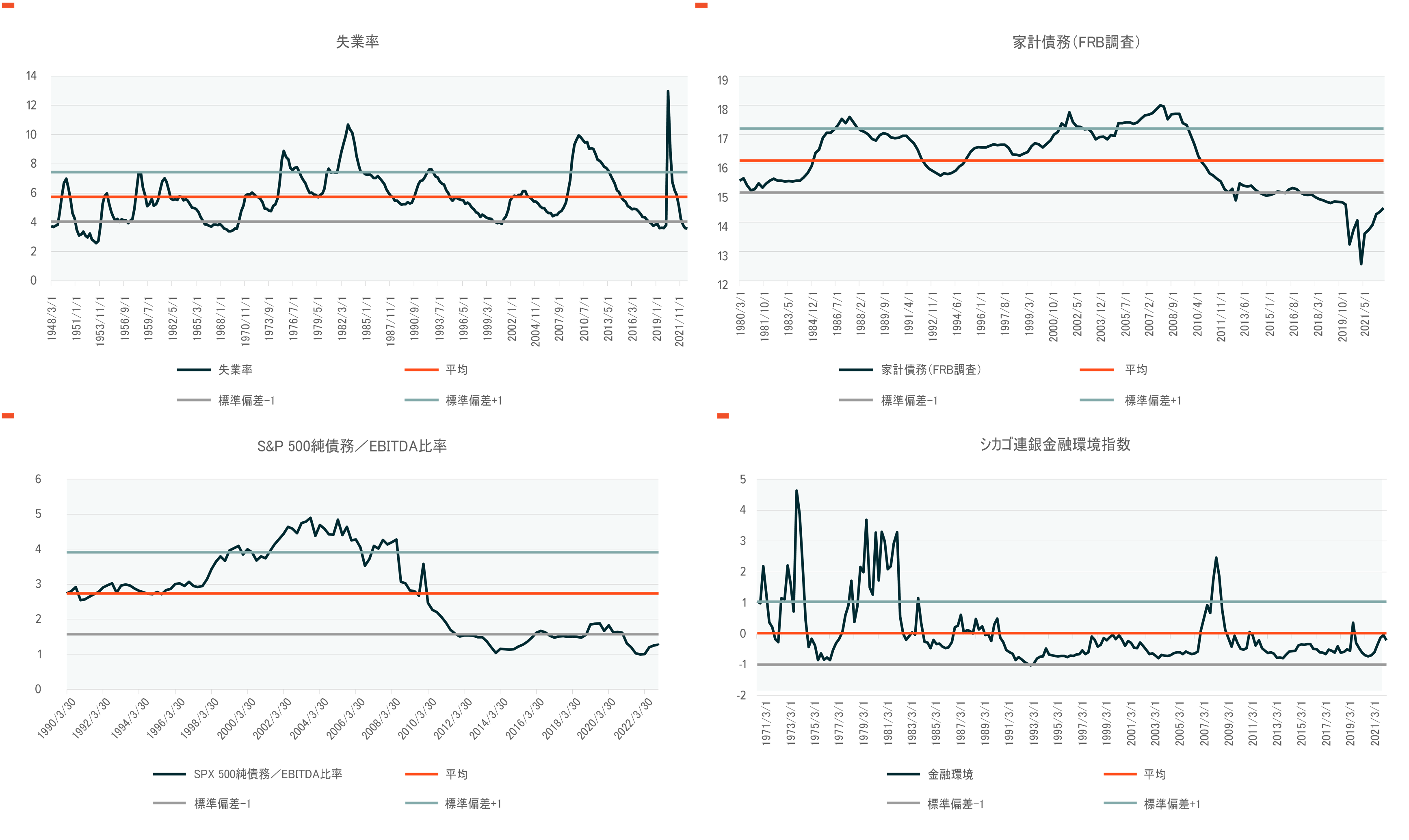

リセッションは基本的に雇用、レバレッジ、流動性の下落を伴います。現在のところ、それら3つのLは、過去のリセッションと比較するとある程度安心できる水準です。

米国の雇用環境はまだ弾力的であり、強い雇用市場は通常、消費者が今後も支出を続けることを意味します。失業率は3.6%と、過去最低に近く、1960年代以降最低の水準です24。需要が悪化し、企業がコストを抑えようとした場合、そのような強さは急速に弱まることがあり得ます。しかし、パンデミック以降、人材採用が難しくなっているため、企業はより慎重になる可能性があり、人員削減の可能性は低いでしょう25。たとえ失業率が緩やかに上昇し、通常の長期の失業率に近づくとしても、雇用と支出は以前のサイクルよりも強いままの可能性があります。

家計と企業のレバレッジは、前回のリセッションと比べると健全な水準です。家計がCOVID-19の補助金を利用して、債務を返済し、低い金利で借り替えたため、(世帯収入に占める債務支払いの比率でみる)金融債務は、平均を1標準偏差下回っています26。企業も財務管理について規律を守っています。債務/EBITDA(利払前・税引前・償却前利益)比率は前回のリセッション時を大きく下回り、平均を1標準偏差下回っています27。S&P 500企業がバランスシート上で保有する現金は2019年の水準を上回っており、時価総額が大きな企業の資本については、手元資金はCOVID-19のピーク時を下回るものの、充実していることが示唆されます28。

FRBや他の中央銀行が利上げしているため、流動性の縮小は依然としてリスクです。しかし、連続して75bpの利上げを実施したにもかかわらず、FRBはまだ金融環境の引き締めを完了できていません(図を参照)29。財政支出、賃金の上昇、適度に弾力的な金融資産価格が今後も完了を妨げる障害になるでしょう。COVID-19の補助金は家計から企業や投資家に移動しています。マネーマーケットファンドで保有されている現金は、2022年9月時点で4.4兆ドルと、まだパンデミック時のピークに近い水準です30。最終的には、この現金が利用されることで、資産価格が押し上げられ、金融環境が緩和する可能性があります。したがって、FRBは予想よりも積極的な姿勢を維持する可能性があります。

雇用、レバレッジ、流動性は、経済の全体的な健全性を示す重要な指標です。一つでも大きく悪化した場合、景気が大きく悪化する予兆の可能性がありますが、1月時点では、それらの重要な経済的指標は健全です。

米国経済はおそらくリセッションを回避すると考えている投資家は、ミレニアル世代の消費者、Eコマース、ビデオゲームなど、下落したものの、裁量消費支出の増加の恩恵を受けるテーマを検討するかもしれません。反対に、経済が大幅に縮小した場合でも持ちこたえる可能性があるテーマとしては、医療に関連する高齢化や、財政支出が促進する米国のインフラ、再生可能エネルギーなどがあります。

投資家にとってのリアリティチェック

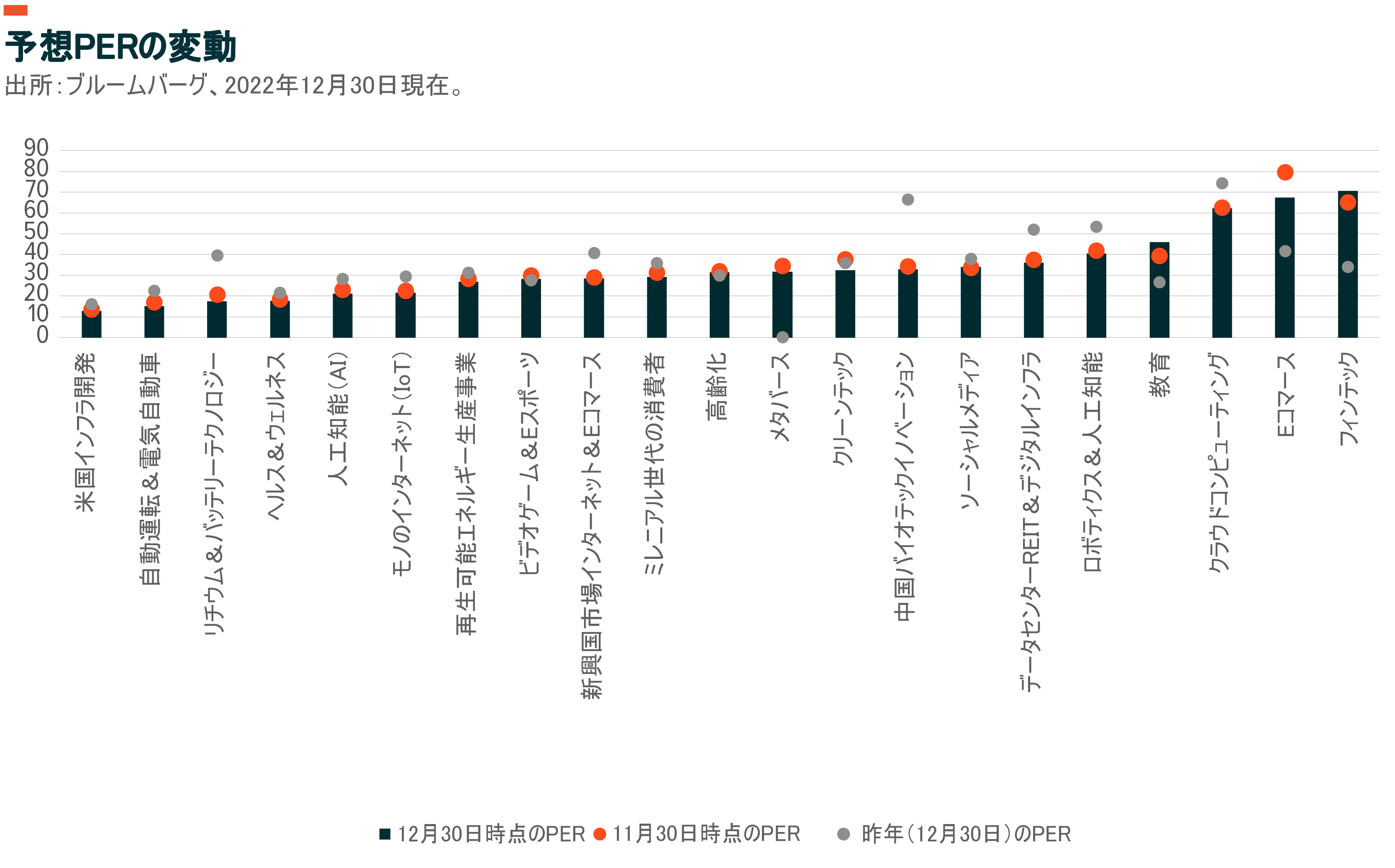

株式市場のバリュエーションは2022年にリセットされました(図を参照)。S&P 500企業の予想株価収益率(PER)は、2020年12月の27.1倍から2023年年初には16.9倍まで低下、長期平均の17.0倍をわずかに下回りました31。グロース株の売りはさらに極端で、予想PERはピークから15.5倍縮小し、2023年年初には21.2倍と、長期平均の21.1倍をわずかに上回る水準まで縮小しました32。今後4四半期の米国実質GDPは、S&P 500およびNASDAQの四半期リターンと非常に強く相関します。つまり、投資家は2023年通年と、2024年第1、第2四半期(市場コンセンサスがそれぞれ0.6%、1.3%と予想)に注目し始めることになります33。

主要株価指数のバリュエーションが過去27年間の平均水準まで戻ったことを考えると、おそらく最大のリスクは企業業績が下方修正されることです。企業がこのまま従業員を維持し、イノベーションや生産性への投資を続けると、利益や収益率への期待が低下する可能性があります34。しかし、最近のデータで明らかになった生産者物価の予想外の鈍化は、それらの問題を相殺するプラスの効果が生じる可能性があります35。

結局のところ、市場は将来を見越して動くものです。Global Xは、過去平均まで低下したバリュエーションによって投資の機会が生み出されると考えています。企業が構造的な転換や循環的な景気減速を乗り切ることができるかに関係なく、イノベーションは引き続きコアコンピタンス(他社が真似できない核となる能力)であり、自動化からクリーンエネルギーまで新たなテクノロジーが今後の世界経済を前に進めるでしょう。

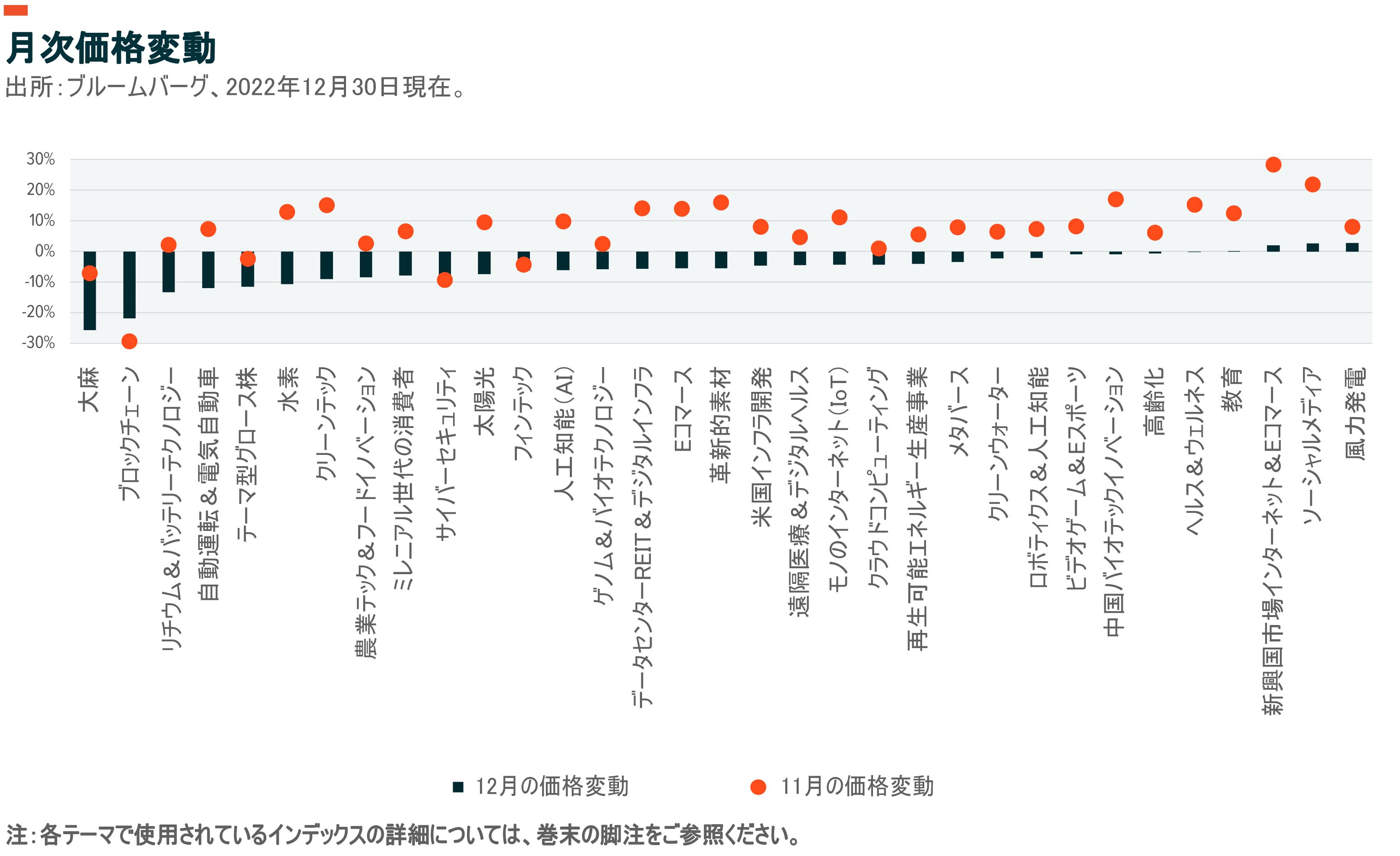

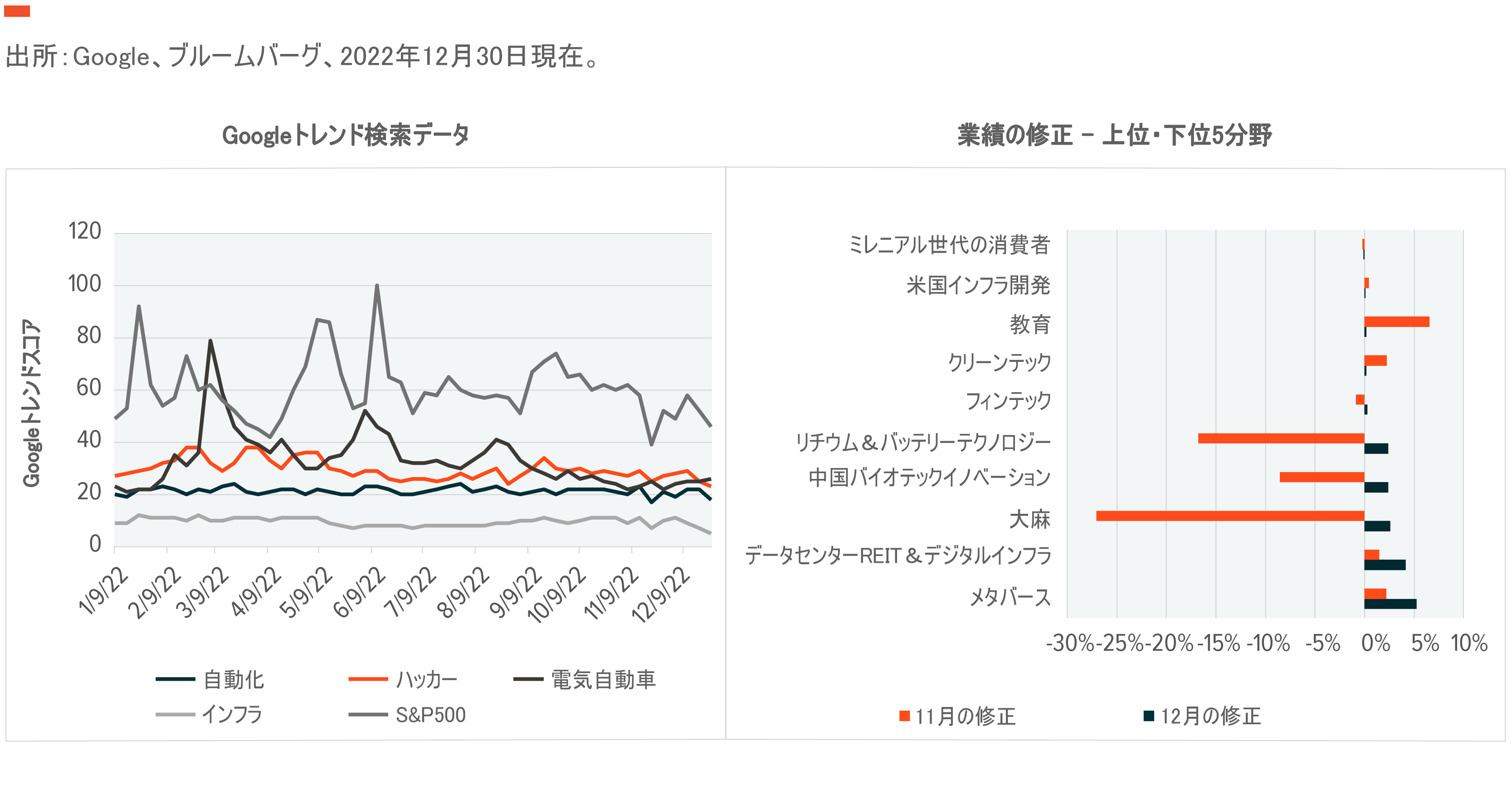

インフレクション・ポイント・テーマ・ダッシュボード