投資戦略マンスリーインサイツ 2022年4月

40年にわたる低インフレ時代を経て、先進国は現在、急速なインフレ率上昇への対応に苦慮しています。コモディティ価格や農業投入物価格の高騰が遅行して食料価格に反映され、持続的な影響を及ぼす可能性があるため、2桁台のインフレのリスクが現実のものとなっています。一方、米国では、2年物ブレークイーブンインフレ率が3月下旬の高水準から下落し、FRBのタカ派的な発言によりインフレ期待が低下していることが示唆されました。1 3月に25ベーシスポイントの利上げが実施されましたが、市場は5月と6月に50ベーシスポイント、そして下半期に入り各回25ベーシスポイントに戻って、年内合計であと8回の利上げを見込んでいます。欧州では、短期ブレークイーブンインフレ率は依然として過去最高水準で推移しています。ドイツの2年物ブレークイーブンインフレ率は4月7日に5.5%超でした。市場は4月13日時点で、欧州中央銀行(ECB)が今年中に70bps、イングランド銀行が今年中に138bps、それぞれ主要金利を引き上げると予想しています。

欧州ではエネルギー危機が解消されず、スタグフレーションのリスクが高まっていますが、米国はエネルギー純輸出国であり、経済のファンダメンタルズが良好であることから、エネルギー価格の上昇に対してより底堅いと思われます。しかし、米国では旺盛な需要と供給不足が相まって、インフレ高進のリスクが顕在化しています。米国の賃金インフレ率が上昇しており、物価上昇による需要減退はある程度相殺されるものと見られます。しかし、金利の上昇がクレジットリスクの上昇につながらない限り、景気後退のリスクは低いとGlobal Xは考えています。

このような状況下、株式市場は、継続的な経済成長とインフレ高進によって実質利回りがマイナスになることに下支えされるとGlobal Xは予想しています。Global Xでは、欧州株式や新興国株式よりも米国株式に妙味があると考えています。

今月の主な投資戦略:

- 景気後退リスクと地政学的緊張によりボラティリティが高まる:このような不透明な市場にあって、新たなエクイティ分散手段であるテーマ投資と暗号資産に注目します。

- サプライ側主導のインフレは短~中期的に高止まりする可能性が高い:金利上昇予想の中で米国の成長株が底堅さを見せています。

- 農業投入物価格の高騰により、食糧価格の上昇が長期化する可能性がある:肥料価格の上昇は、精密農業の導入により食料安全保障を維持できることを示す例と言えます。

経済的・地政学的リスクにより、市場はボラティリティに左右されやすい状態が続く可能性が高い

戦争を起因とする市場のリスクオフ心理は後退しています。S&P500指数のボラティリティを示すVIXは、3月上旬の36ポイント超から現在は約20ポイントで推移しています。2 理論的には、株式は投資家をインフレから守ることができます。なぜなら、企業は投入コストが上昇すれば、顧客により多くの費用を転嫁することができ、その結果、物価が上昇すればキャッシュフローと収益が増加するからです。しかし、インフレが高騰し景気後退のリスクが高まると株式が耐えられなくなる可能性があることから、このインフレヘッジは完全ではありません。Global Xでは、年内に景気後退入りすることはないと見ています。

ロシアに対する更なる制裁措置のリスク、フランスの選挙、エネルギーや食糧価格の高騰などが重なり、各市場とも不安定なまま推移すると思われます。VIXは低下しているものの、投資家が景気減速の兆候に対し神経質になっており、米国株式市場はボラティリティの高い状態が続くと予想されます。このような環境下では、高配当銘柄のようなディフェンシブな株式戦略が、相対的に堅調に推移する可能性があります。また、このような環境は、テーマ投資や暗号資産などといった分散が期待できる新しい資産へのエクスポージャーを投資家が追求するチャンスも生み出すかもしれません。

テーマ投資:相関の低い資産を組み合わせることで、ポートフォリオのリスク特性を低下させることが可能

歴史的に見ても、米国債はコアな保有銘柄であると同時に、最も利用されている分散投資先であります。しかし、現在の環境では、金利やインフレの上昇により、分散投資の効果が薄れる可能性があります。

大半の株式投資スタイル、セクター、ファクターインデックスのパフォーマンスは市場全体と密接に連動しており、分散投資としての有効性は限定的です。また、グロース株とバリュー株の絶対的なパフォーマンスは大きく乖離しています。

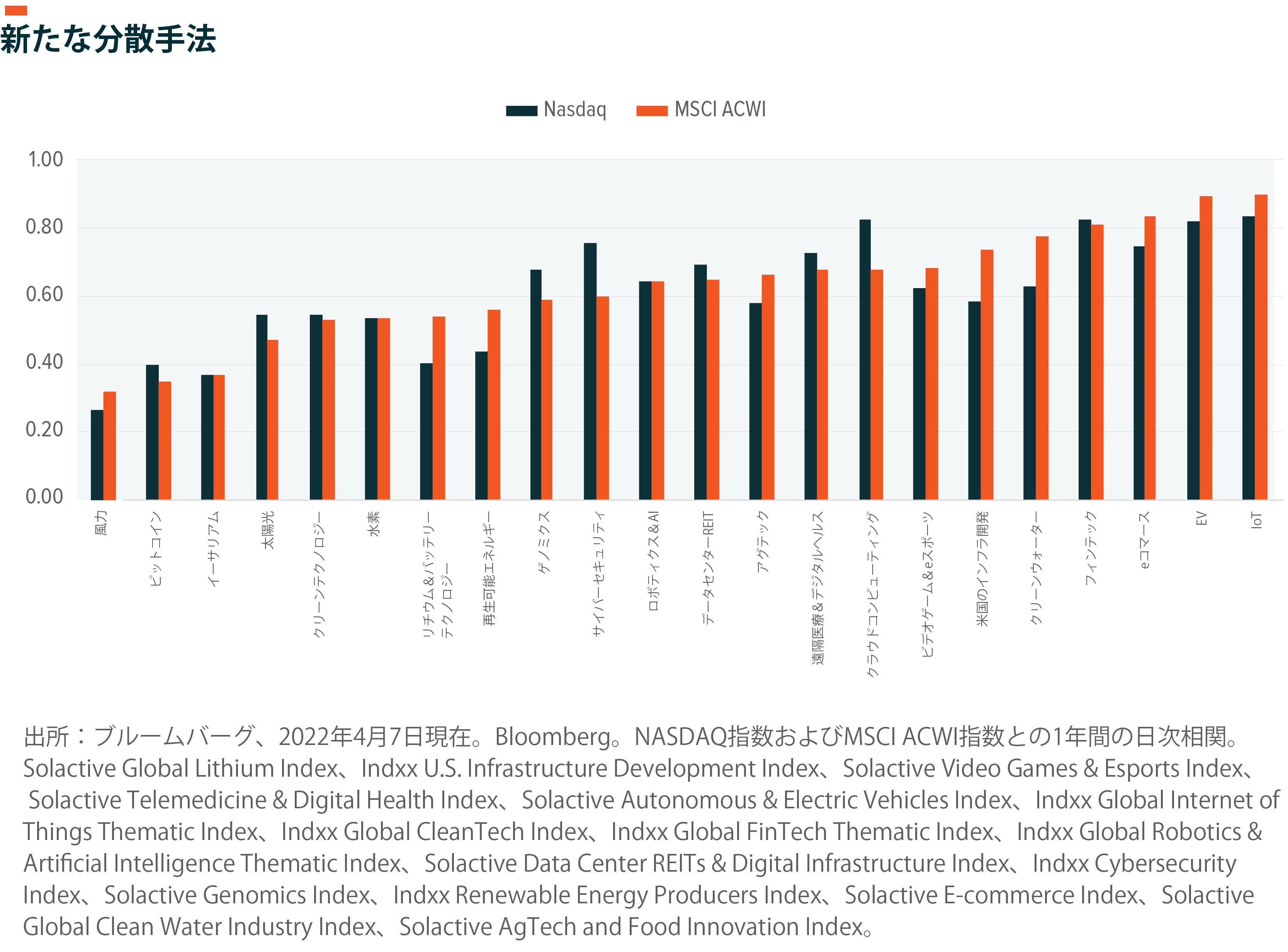

一方で、リターンの相関性が低い資産を組み合わせる分散投資戦略は、ポートフォリオ全体のリスク特性を低下させることができます。例えば、下図は、テーマ投資に関するナスダック指数、およびMSCI ACWIの1年間の日次相関を示したものです。相関が低いほど、ポートフォリオに資産を追加したときのボラティリティの減少幅が大きくなります。特に、気候関連など物理環境に関するテーマ投資は、エネルギー危機が続く中、短期的・長期的な追い風になることに加え、高い分散効果を提供します。暗号資産は、ナスダック100指数のようなテクノロジー指数を含む広範な株式指数との相関が低いため、株式分散投資としての役割も果たすことができます。

暗号資産:長期的な分散投資の可能性を持つ新しい価値保蔵手段として注目

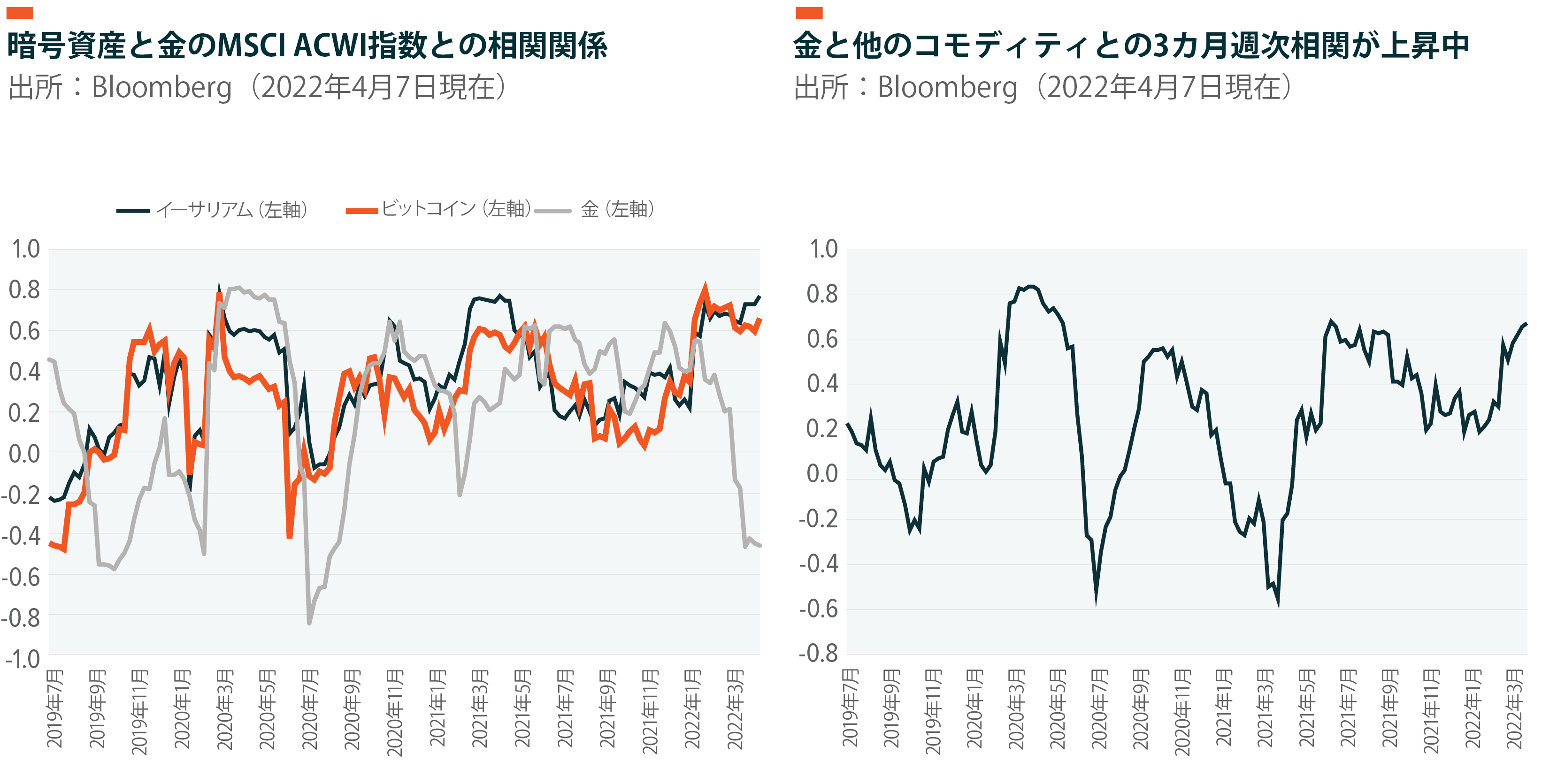

現金は伝統的に、分散投資の観点から米国債に代わる資産ですが、インフレ高進によりいままでの価値保蔵手段という利点は薄れてきています。現在、グローバルなポートフォリオに分散効果をもたらすもう一つの方法は、ビットコイン(BTC)或いはイーサリアム(ETH)といった暗号資産です。これらは追随を大きく引き離す、市場規模が圧倒的に大きい2大デジタル通貨となっています。先進国市場では、暗号資産の一部が価値保蔵投資対象として脚光を浴びつつあります。その理由は、これら通貨とグローバル株式との典型的な1年間の日次相関が約0.35だからです。3 興味深いことに、ほとんどのコモディティ間の相関は、金でさえも高まっており、かつてのように幅広いコモディティ市場に対する有効な分散手段ではなくなっています。

最近、BTCとETHは、下の2番目のグラフが示すように、金と正反対の動きを見せています。過去3年間、BTCとETHは金と比べ、グローバル株式(MSCI ACWIインデックス)と比較的同様の相関を示しており、長期週次相関はBTCが0.28、ETHが0.36、金が0.21でした。

しかしながら、ボラティリティが極端に高い時期には金は安全資産であり続ける一方、暗号資産は株式との相関が高まる傾向にあります。暗号資産と金の最近の株式とのデカップリングは、金のディフェンシブな特性を示していますが、幅広いコモディティ市場との正の相関の上昇も金のパフォーマンスを牽引しています。

グローバル株式やコモディティへのエクスポージャーに対する長期的な分散効果により、暗号資産は戦略的な資産配分の一環として重要な役割を担っているとGlobal Xは考えています。さらに、金と株式、およびコモディティ市場の相関の高い変動は、極端な変動期における短期的な調整と戦術的な資産配分に関連する可能性があります。しかし、投資家にとって金とBTCやETHなどの暗号資産への投資は必ずしも二者択一シナリオではなく、補完的な関係にあると言えます。

金利上昇期待の中で米国グロース株の上昇が続く理由

金利上昇の予想にもかかわらず、米国グロース株が上昇を続けている理由は、主に3つあります。

- 米国の金利が上昇しているといっても、極めて低い水準からの上昇となっています。金利がグロース株の資金調達環境に影響を与えるには、金利が大幅に上昇する必要があります。

- 欧州の地政学的状況や中国の規制当局による取り締まりが、これらの地域の投資家心理を冷え込ませています。投資家の地域選好において、これらのリスクがインフレリスクを上回っていると思われるため、米国株が恩恵を受けていると考えられます。投資家は、米国株はたとえグロース株であっても、欧州株や中国株よりリスクが低いと認識しています。

- 米国のグロース株は、グローバル経済のデジタル化の進展と2050年のネットゼロエミッションへの移行に必要な技術の大部分を提供するという点で、構造的に強い追い風を受けています。

中期的に株式市場を評価する場合、コモディティ価格の上昇が消費財に与える影響が今後数年間遅行することを考えると、米国のインフレはさらに加速する余地があります。市場は年初からFRBの信頼性を試してきており、頑強なまでに高止まりしているブレークイーブンインフレ率に反映されています。しかし、原油価格が再び100ドル/バレルを超えたにもかかわらず、現在の米国の2年物ブレークイーブンインフレ率は最近の高値から下がっており、FRBのマネタリーベース縮小への意欲に対する市場の信頼が再び高まっていることを示唆しています。

今後数カ月間でFRBが積極的な金融引き締めに対する市場の期待を裏切るようなことがあれば、インフレが持続的に上昇するリスクが再び高まり、米国株は下落する可能性があると考えています。グロース株が米国のイノベーションを牽引し、マネタリーベースが縮小すれば、株式市場は防衛される可能性が高いと言えます。しかし、もし米国経済がイノベーションを起こさず、ただ借金に頼っているのであれば、ハイパーインフレは現実的に起こり得ることです。

2023年の世界食糧危機に向けて、アグテックが解決策を提供する

エネルギー危機が叫ばれてほぼ一年になりますが、ウクライナ戦争は欧州の農業、そして世界の農業に新たな大きな課題を突き付けています。ロシアとウクライナにおける現地供給の混乱は、グローバル食糧安全保障に深刻な脅威をもたらし、中でも低・中所得国が最も脆弱な立場に置かれています。これまでのところ、世界各国によって補完されたウクライナの穀物輸出減少はごく一部に過ぎません。4 また、窒素肥料が1年前の約3倍に高騰し、穀物価格も急上昇しているため、状況はさらに厳しくなる可能性があります。5 例えば、ブラジルは肥料の大半をロシアから輸入しています。6 世界有数の農業生産国であるブラジルで肥料が不足すると、収穫量の減少や世界的な食料コストの上昇につながる可能性があります。

コストの上昇によって、少なくとも来年まで、場合によってはそれ以降も、食糧生産が大きく低下する可能性もあります。欧州では、各国政府がロシアへの依存度を下げるために、肥料の代替品を模索しています。英国の農業セクターでは、伝統農法や有機素材が注目されています。7 ドイツでは、連邦農業大臣のCem Özdemir氏が、食糧安全保障には「危機に直面してより強靭さを増す持続可能な農業の創造に向けた一貫したステップ」が必要であると提言しました。8

肥料価格の上昇により、農業技術(アグテック)、特に精密農業(PA)技術の競争力が高まり、持続可能なデジタル農業への移行が加速される可能性が高いとGlobal Xは考えています。これらの技術は、土地、水、エネルギー、農薬、肥料などの従来の投入物を減らしながら、作物の収量を効率的に増やすことができます。9 例えば、PAは畑全体に同じ量の肥料を与えるのではなく、条件の変化を測定し、それに応じて肥料や収穫戦略を適応させることができます。同様に、PAは大規模な家畜群における個々のニーズを評価し、動物ごとに給餌を最適化します。

精密農業は、センサー技術、衛星画像、モノのインターネット(IoT)など、さまざまなデジタル技術に依存しています。例えば、化学企業のBayer Crop Scienceは、農作物を保護するために、大部分が自然の有機体から作られた農業生物など、革新的なデジタルと持続可能なソリューションを農家に提供しています。同社のソフトウェアツールは、人工衛星、フィールドセンサー、灌漑システム、ドローンからのデータを統合しており、農家が経営の全体像を把握できるようになっています。10

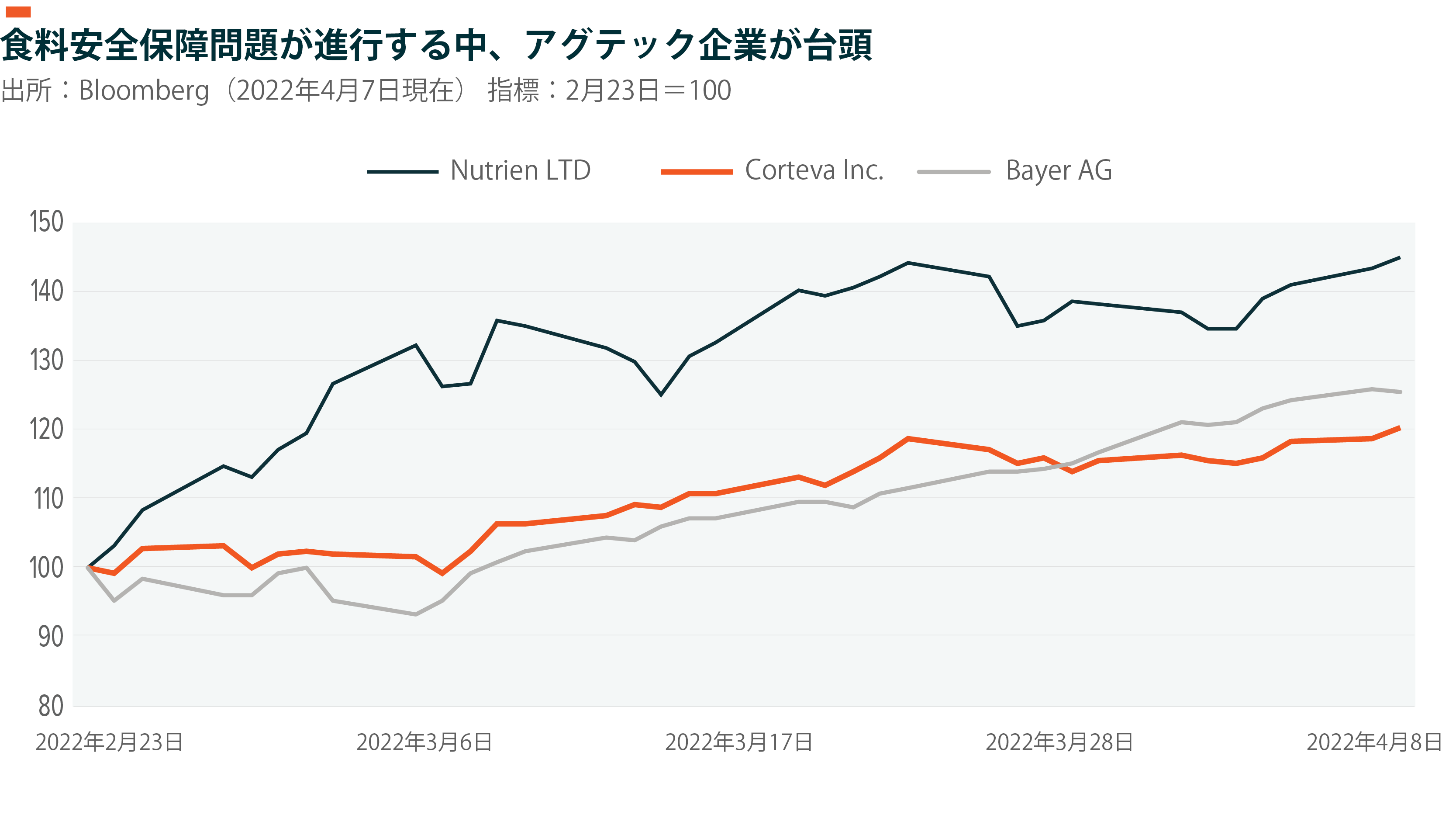

農産生産物専門企業にとって、現在のマクロ経済と地政学的背景は強力なモメンタムとなっています。農業、工業、飼料などの顧客向けにカリ、窒素、リン酸塩などの作物投入剤を提供する企業は、ウクライナ危機勃発以降、好調に推移しています。Nutrien Ltdの株価は年初来で36%、Corteva Incは17%、Bayer AGは27%、それぞれ上昇しました。11 但し、作物製品の生産やデジタル農業ソリューションに関わる企業を投資家が特定しようとする場合、セクターにとらわれない視点が必要となってくるため、簡単にはいかない可能性があります。例えば、Bayer AGはヘルスケアセクターに、Nutrien Ltd やCorteva Incは素材セクターに分類されるのが一般的です。

アグテックのピュアプレイとして特定された保有銘柄のバスケットを選択することが、投資家のソリューションになり得ます。バスケットは、テーマ内の多様性を維持しつつ、世界の農業の構造変化を完全に捉える、的を射た将来的なアプローチを提供することが可能です。上記の3社が組み入れられているSolactive Agtech and Innovation Indexは、ロシアのウクライナ侵攻から4月13日までの間に10%近く上昇しています。12