グローバルX Dow 30・カバード・コール ETF(DJIA)のご紹介

DJIAは、ETFを通じてダウ・ジョーンズ工業株価平均指数に対するアット・ザ・マネーのカバード・コール戦略を構築します。このファンドは、ダウ・ジョーンズ工業株価平均指数の構成銘柄へのエクスポージャーを獲得するとともに、同指数に対するコール・オプションを売却します。DJIAは、ダウ・ジョーンズ工業株価平均指数の上昇余地を放棄するのと引き換えに、コール・オプションを売却することによりプレミアムを獲得します。1

本稿では、参照指数であるダウ・ジョーンズ工業株価平均指数の歴史、DJIAがどのように構築されているか、投資家のポートフォリオにおけるDJIAの活用方法を探ります。DJIAのようなカバード・コール戦略は、投資家がさまざまな目標を達成するうえで役立ち、特に現在の金利上昇環境でインカムをもたらす可能性があるとGlobal Xは考えています。

ダウ・ジョーンズの指数とは

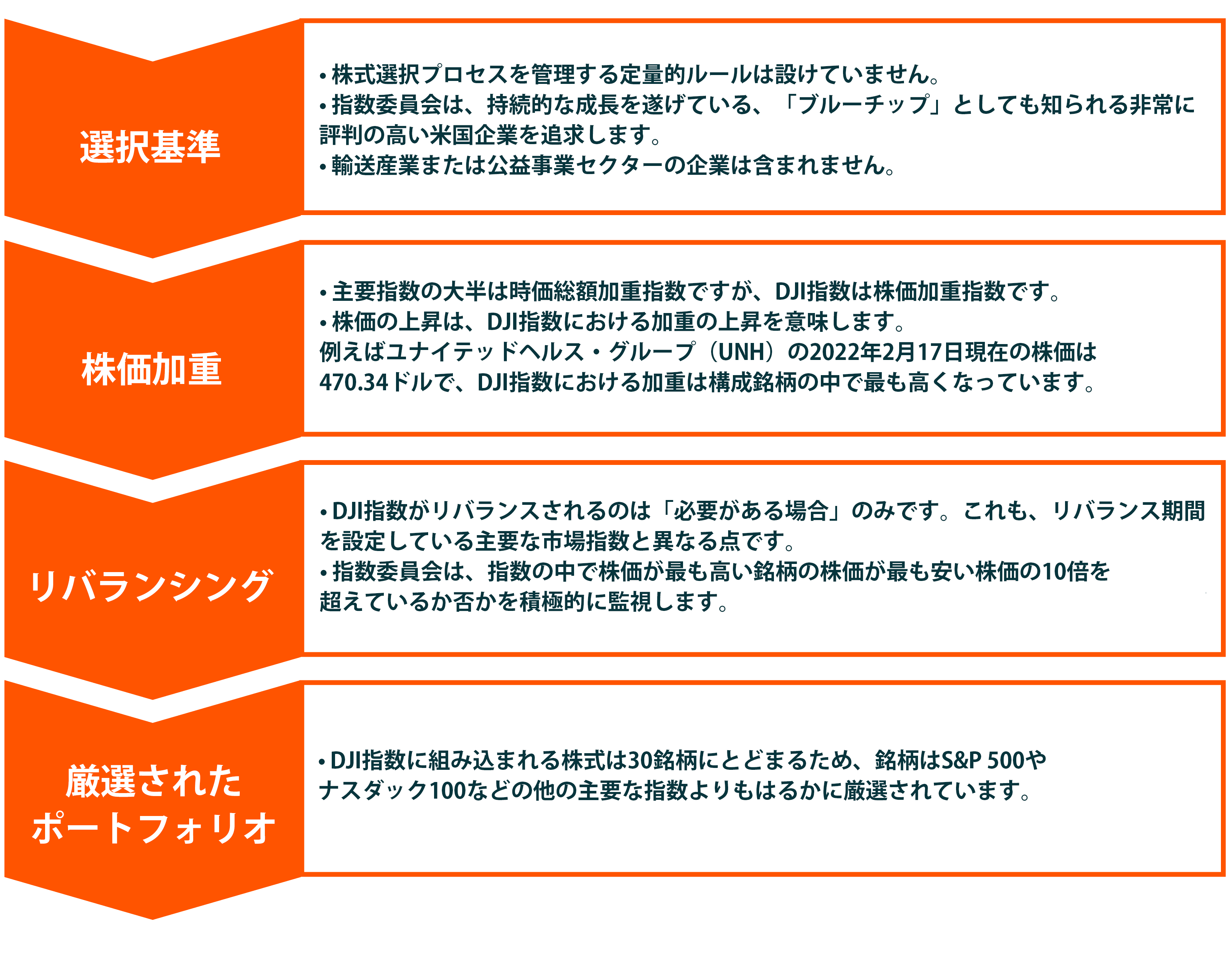

ダウ・ジョーンズ工業株価平均指数(DJI)は米国で最も人気の高い株式市場指数の1つであり、S&P 500指数と並んで米国市場の健全性のバロメーターとしてよく使用されています。算出が開始されたのは1896年で、現存する米国株式指数の中で2番目に古い歴史を持っています。しかしDJIには他の主要な指標と比べて非常にユニークな側面があります。それは、広義の市場指数の大半が時価総額加重指数であるのと異なり、DJIが株価加重指数である点です。日本の株式市場をカバーする日経225指数は、DJI以外の株価加重指数の最もよく知られている例かもしれません。以下の図は、DJIがどのように構築されているのかを視覚的に示しています。

ダウ・ジョーンズ工業株価平均指数の基礎

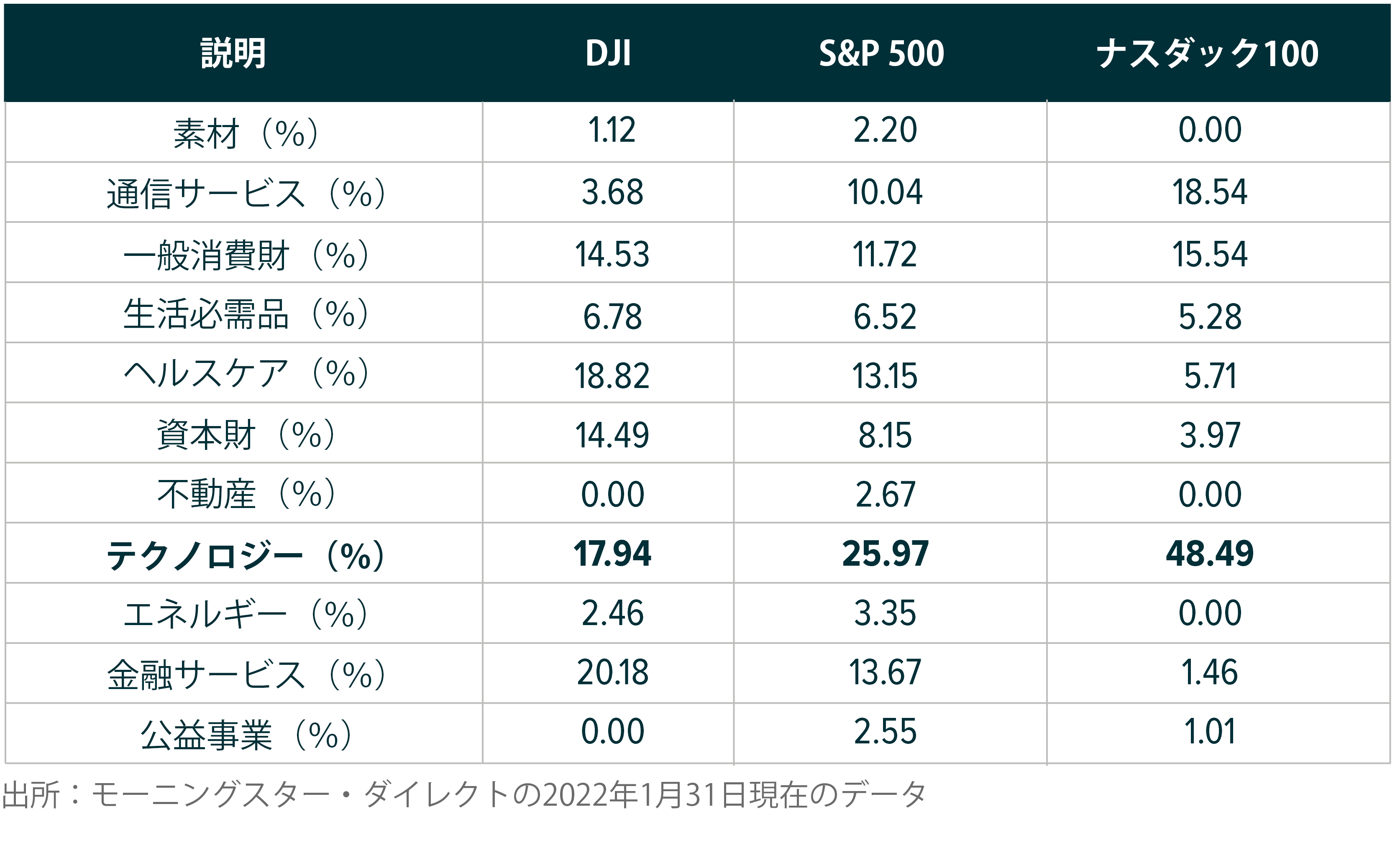

DJIのセクター構成をS&P 500やナスダック100など他の広範囲市場指標のものと比較すると、以下の表が示すように、DJIはテクノロジーセクター銘柄をアンダーウェイトとする一方で、資本財や金融サービスなどのセクターをオーバーウェイトとしています。指数におけるセクター間の加重配分がこのように異なる原因は、DJIが株価加重指数であることに帰せられます。

当然のことながら、DJIがテクノロジーセクターをアンダーウェイトとし、資本財と金融サービスなどのセクターをオーバーウェイトとしていることにより、他の主要指標とのパフォーマンスに違いが生じます。グロース志向の指数であるナスダック100の2017~2021年までの5年間のパフォーマンスは、S&P 500とダウ・ジョーンズ工業株価平均指数をそれぞれ10.16%、13.10%(いずれも年率換算値)上回りました。2 ただし、2022年初めにそうだったように、グロース株または大型株が不人気なときには、DJIの構造がこの指数にメリットをもたらす可能性もあります。DJIは年初から2月22日までの間に、S&P 500を2.11%ポイント、ナスダック100を7.47%ポイント、それぞれアウトパフォームしました。3

グローバルX Dow 30・カバード・コール ETF(DJIA)の説明

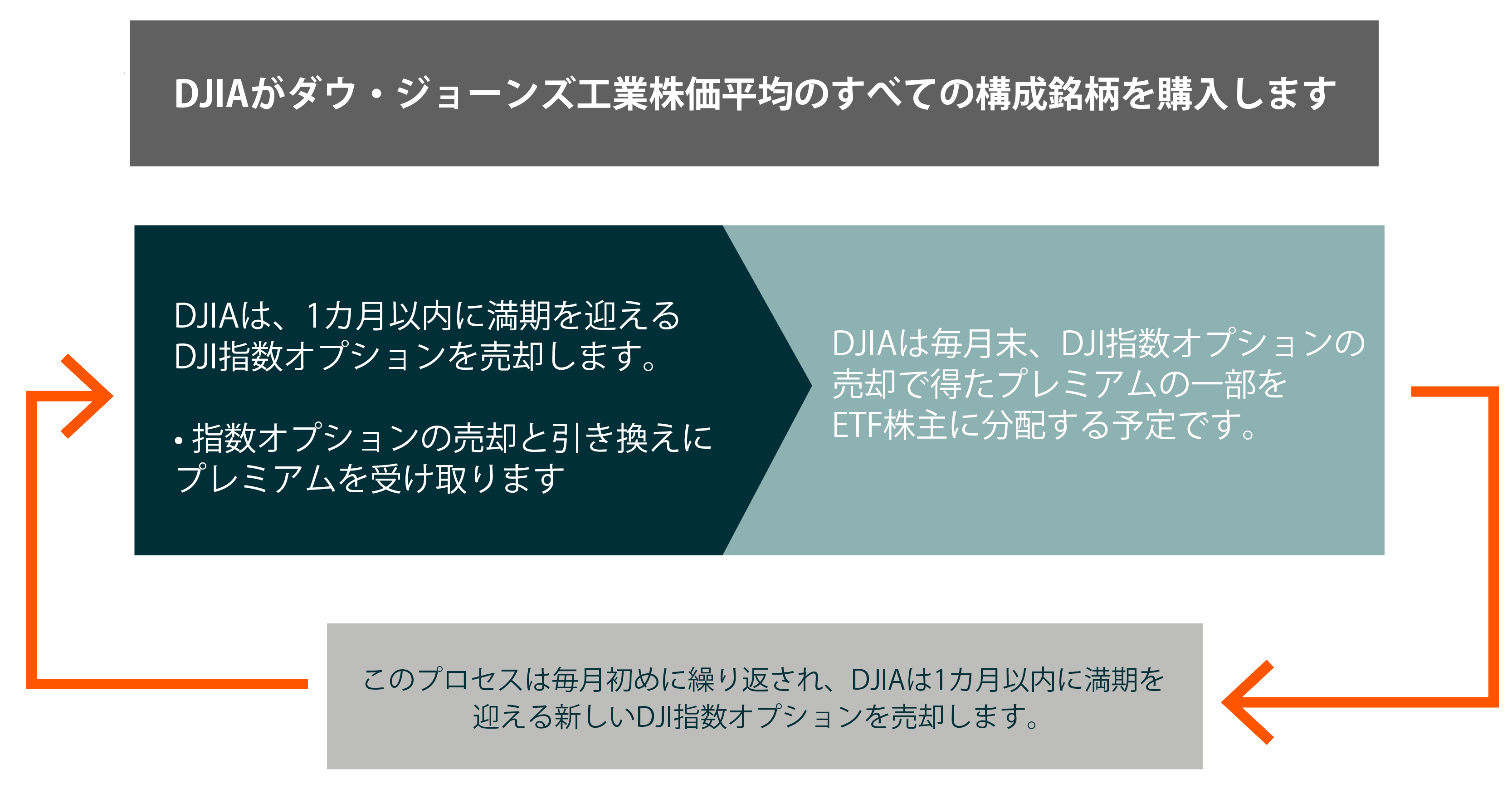

グローバルX Dow 30・カバード・コール ETF(DJIA)はGlobal Xのカバード・コール戦略グループにおける6番目のETFです。このETFはグローバルX Nasdaq 100・カバード・コール ETF(QYLD)、グローバルX S&P 500・カバード・コール ETF(XYLD)、およびグローバルX Russell 2000・カバード・コールETF(RYLD)と似通ったプロセスをたどります。ダウ・ジョーンズ工業株価平均指数(DJI)の構成銘柄を購入し、指数のウェイトに従って重みづけします。ポートフォリオの想定元本の100%をカバーするDJI指数コール・オプションをアット・ザ・マネー(ATM)で売却します。このプロセスは毎月1度繰り返されます。すなわち、毎月第3金曜日に指数オプションが満期を迎え、その後まもなく新しい限月が追加されます。これは、毎月の「ロールオーバー」プロセスとして知られています。DJIAは、ロールオーバー・プロセスが終了した直後に投資家への月次の分配を実施する予定です。以下にこのプロセスを視覚的に示します。

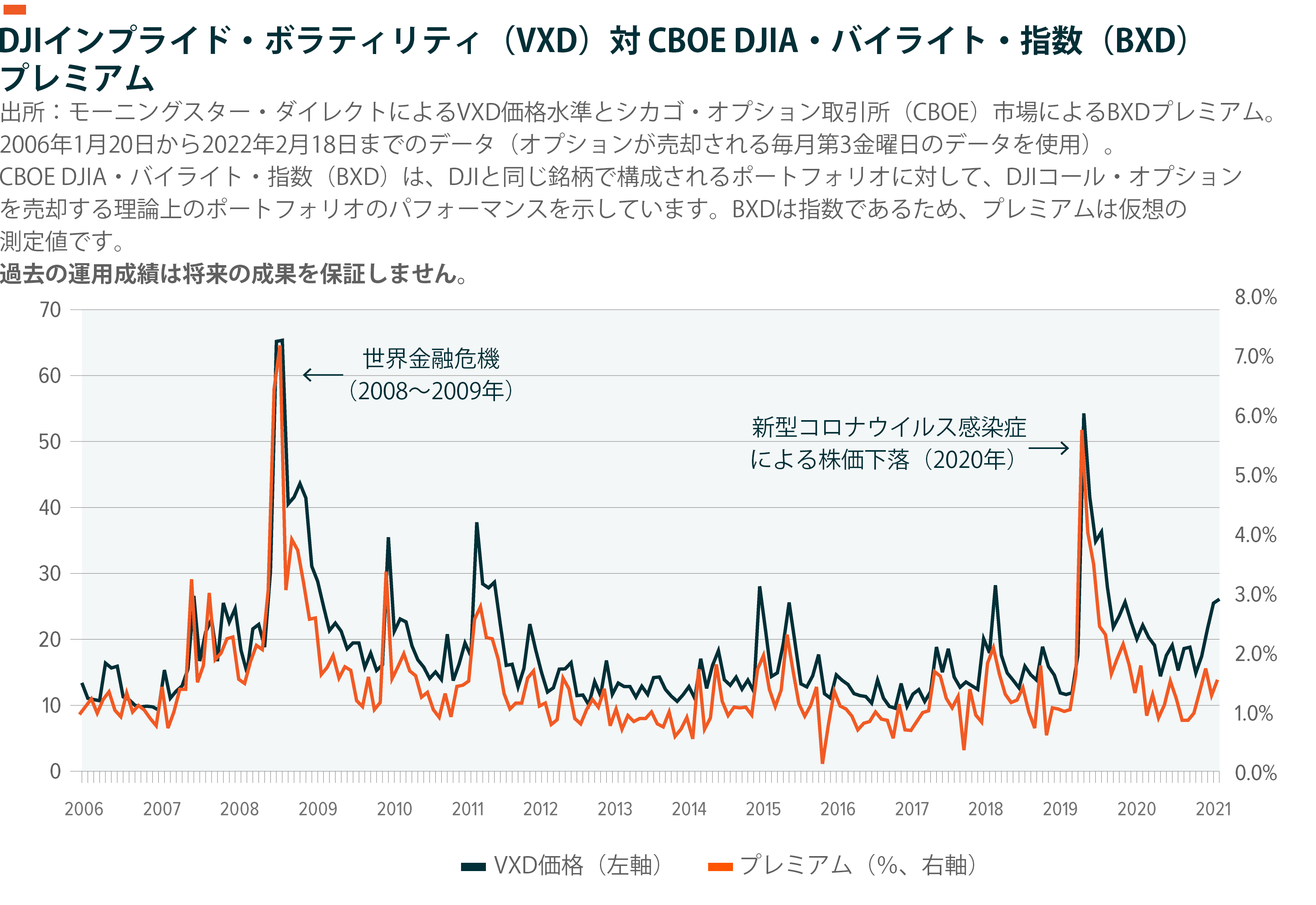

投資家にとって、コール・オプションを売却することによって創出されるプレミアムは魅力的なインカムの潜在的な源泉です。過去のデータを見ると、オプションの売却によるプレミアムと、売却するオプションの原資産のボラティリティレベルとの間には、正の相関があります。このことは、歴史的に見て、ボラティリティの高い環境ではオプションの売り手が受け取るプレミアムが増加し、ボラティリティの低い環境ではその逆になることを意味します。

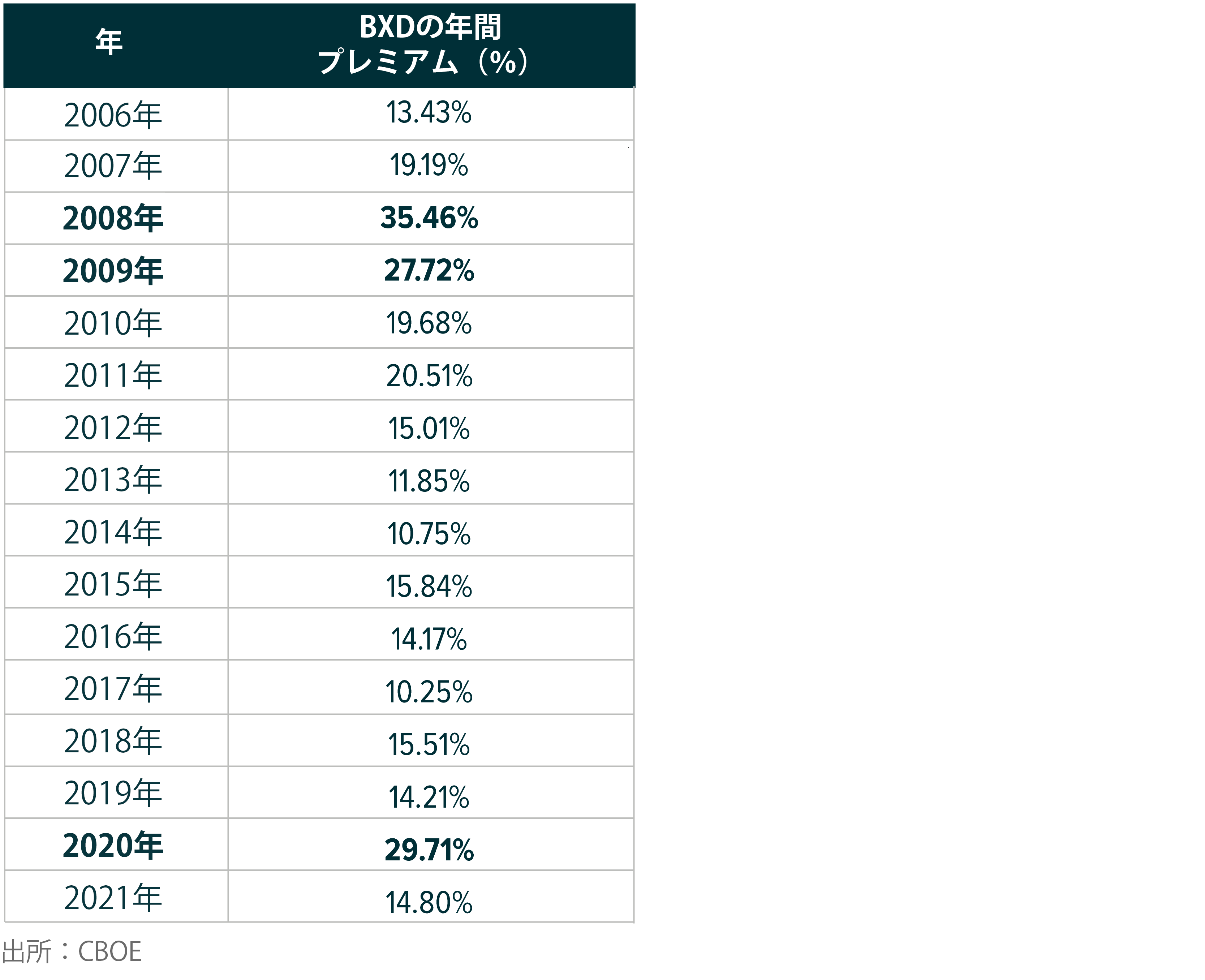

コール・オプションがアット・ザ・マネー(ATM)で売却されること、すなわち行使価格が原資産証券の現在価格と等しいことを踏まえると、DJIに上値余地がない場合、プレミアムの性質によって下落が緩和される可能性があります。以下の表は、BXDプレミアムが過去にもたらした年間トータルリターンを示しています。この表の中で太字で表示されている数値は、指数価格に対する受け取ったプレミアムの比率が、市場のインプライド・ボラティリティ(VXD)が高かったため、高水準だった主な年を示しています。インカムと潜在的な上向きのリターンとのトレードオフは、インカム投資家にとって魅力的である可能性があります。

金利上昇環境におけるカバード・コール戦略の潜在的メリット

現在のような金利上昇環境では、インカム投資家にとって、利回りの適切な源泉を見つけることが重要な課題となる可能性があります。債券にはデュレーションリスクがあり、長期国債や社債などの高利回りの債券資産ではこのデュレーションリスクが高まる可能性があります。4 現在のデュレーションは、社債が8.2年で、長期国債は19.3年です。5 10年物米国債利回りは2021年11月末時点の1.44%から2022年2月15日時点で2.04%に上昇しており、金利がさらに上昇し続けた場合、デュレーションリスクがリターンをさらに侵食し始める可能性があります。6

株式も例外ではありません。S&P 500が年初来で9.65%下落しているように、主な広範囲市場指数は今年、金利の上昇に苦しめられています。7 S&P 500のような株価指数の利回りは通常は約2%以下であり、インフレがインカム収入による購買力を低下させ始める中、投資家にとっての魅力が低下しています。8

DJIAのようなカバード・コール戦略は、ポートフォリオに潜在的に異なるセクターへのエクスポージャーを持つことを踏まえると、デュレーションリスクをもたらさず、リターンの源泉を多様化できるため、投資家にとって興味深い代替的な資産クラスである可能性があります。ポートフォリオ構築の観点からは、DJIAのような戦略は投資家に対し、クレジット市場のよりリスクの高い資産(例えばハイイールド債)、またはデュレーションへの感応度の高い資産(例えば社債)を縮小する機会を与え、投資家が必要とする可能性のあるインカムを創出する可能性があります。

カバード・コール戦略は、ボラティリティと受け取るプレミアムの間に正の相関があるため、従来の他のインカム戦略よりも高いインカム創出能力を投資家に提供することができる可能性があります。このところの金利の上昇により、グロ-ス資産など市場の多くの部分でボラティリティが高まっています。株式投資家にとって、DJIAではS&P 500やナスダック100に比べてテクノロジー株へのエクスポージャーが削減されていることや、貸し付けなどの活動を通じて金利の上昇から恩恵を受ける傾向がある金融などのセクターをオーバーウェイトとしていることは、魅力的なバリュープロポジションである可能性があります。