QDIV:サイクル後半に適したクオリティ高配当戦略

特定の特徴を持たせたパッシブ・ポートフォリオ経由の資産クラスへの投資は、ファクター投資として知られていますが、これがますます人気を集めています。クオリティや配当利回りといったファクターは、ポートフォリオのリスクやリターンを説明する上で有用であり、2013年の調査によると、こうしたファクターをポートフォリオ戦略として利用した場合、アクティブ運用ファンドよりも低い年間費用で、市場(例えばS&P 500)よりも優れたリスク調整後リターンを達成することも可能です。1 本レポートでは、クオリティや高配当といったファクターを兼ね備えた企業に注目したクオリティ高配当の投資テーマについて探求します。

世界経済がサイクル終盤に入ったことを示す兆候が見られる中、優良配当株は、こうした市場環境に耐えることのできるセクターや株式にポートフォリオを再配分する機会を投資家に与えてくれます。こうしたことを考えると、インカムやトータルリターン志向の投資家には、「Global X S&P 500クオリティ・ディビデンドETF(QDIV)」のような投資商品が適しているのではないかと考えます。

重要なポイント

- それぞれのファクターは、一般的な株式(これまでの高配当利回り株など)とは異なったポートフォリオ特性を投資家に提供することができます。しかし、こうしたファクターはサイクルによってパフォーマンスが変動することがあるため、クオリティや高配当などのファクターを組み合わせて利用することで、ポートフォリオのパフォーマンスを平準化することができます。

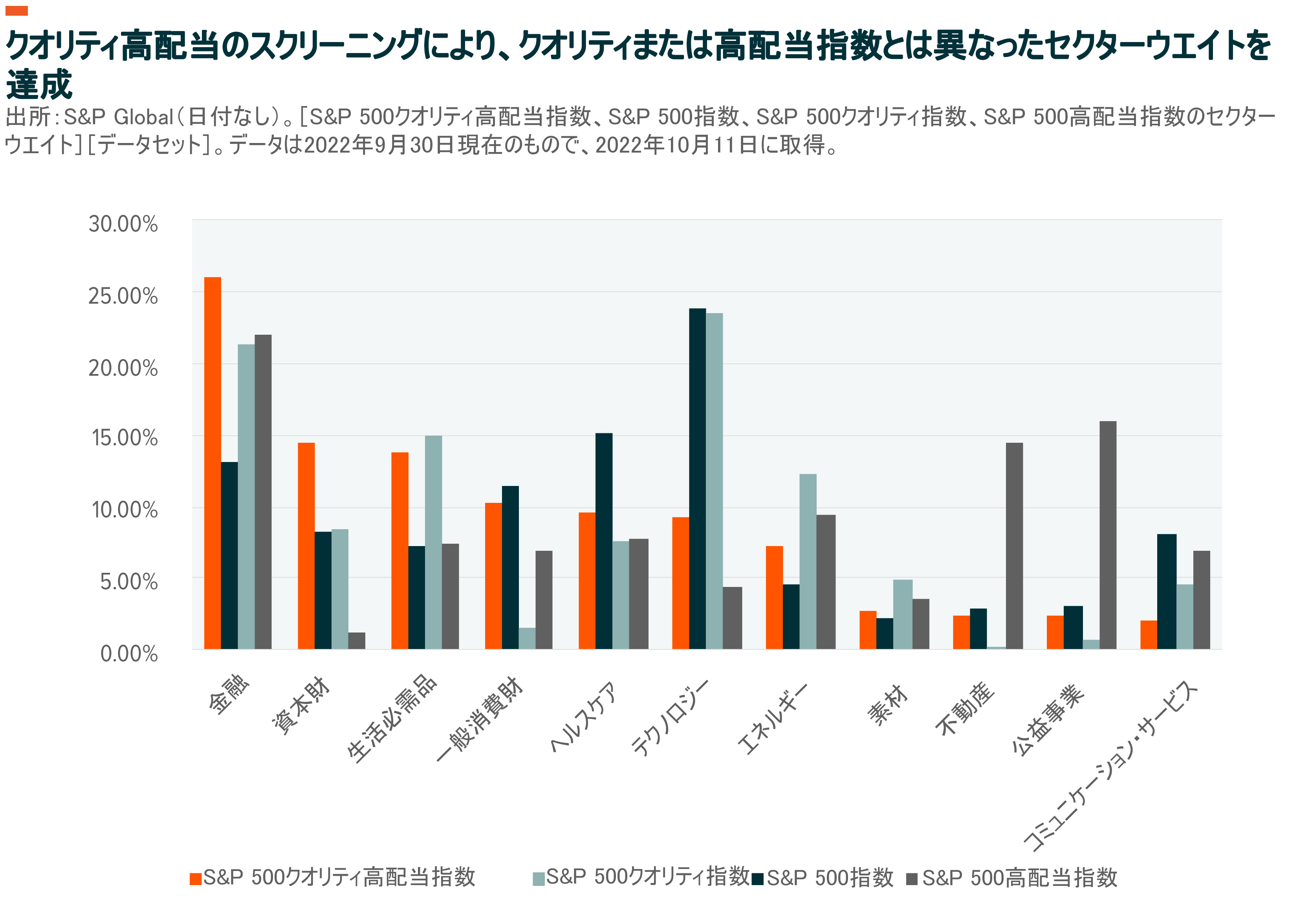

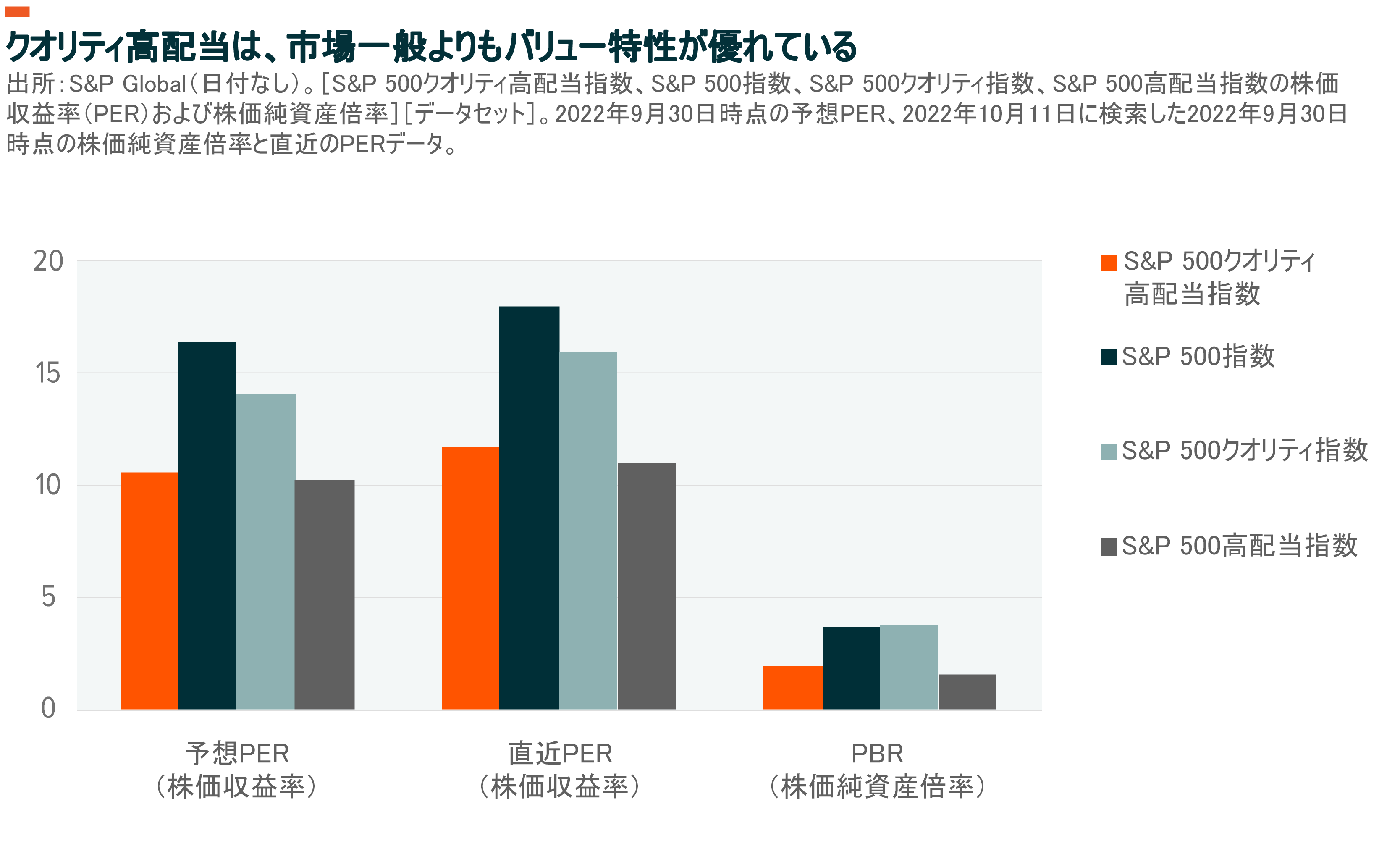

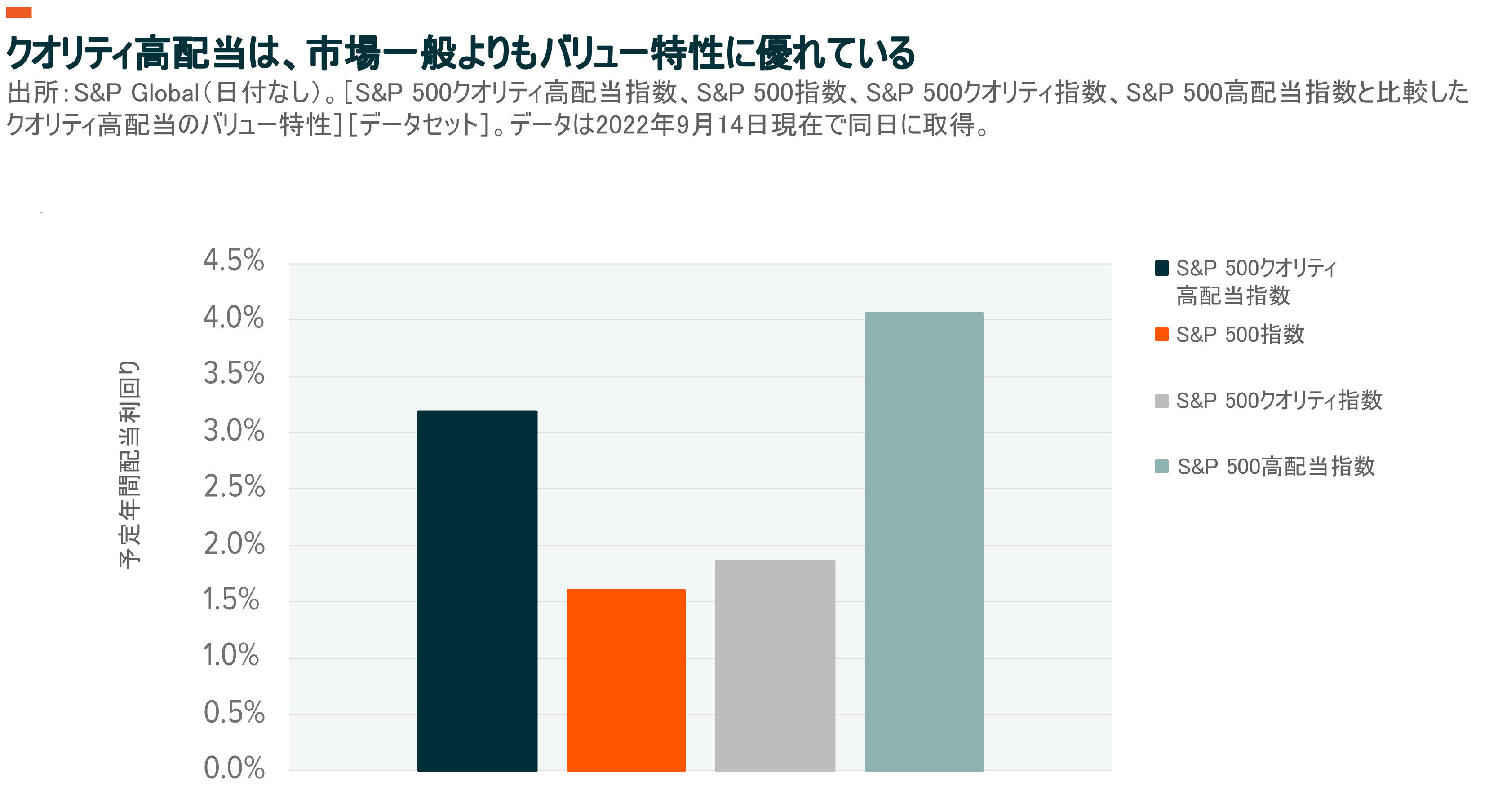

- QDIVは、S&P 500クオリティ高配当指数に連動したETFです。S&P 500クオリティ高配当指数は、高水準のクオリティと高配当利回りを兼ね備えたS&P 500構成銘柄のパフォーマンスを測定するよう設計されています。そのため、S&P 500とは異なるセクターウエイトが付与されているほか、より高度なバリュー特性も持っています。

QDIVの投資手法

クオリティには様々な尺度があり、ファクターとしての配当利回りには高利回りや配当成長といった意味を持つことがあるため、クオリティ高配当戦略の属性を理解することが重要です。ここでは、Global X S&P 500クオリティ・ディビデンドETF(QDIV)の構築について説明したいと考えます。

QDIVは、商品名が示す通り、時価総額の大きな米国上場企業で構成されるS&P 500採用銘柄に投資します。QDIVが追跡するS&P 500クオリティ高配当指数は、S&P 500の中から予定年間配当利回りで上位200社、クオリティスコアで上位200社を特定しています。クオリティスコアは以下により導き出されます。

- 自己資本利益率:企業の当期純利益を株主資本で除した値

- アクルーアル比率:純営業資産の経年変化で測定される値

- 財務レバレッジ:負債純資産比率で測定した値

指数は、上位各200社中、両方のファクターを満たす銘柄で構成され(最低構成銘柄数50社)、現在87銘柄が組み入れられています。2 セクターや個別企業への集中を抑えるため、構成銘柄は、単一セクターに対する最大ウエイトを25%として、均等加重されています。

こうした構築方法の結果、セクターの構成はS&P 500と異ったものになっているほか、メガキャップが組み込まれない傾向も見られます。S&P 500の上位5銘柄(Apple、Microsoft、Amazon、Tesla、Google)はS&P 500の21.92%を占めていますが、現状、QDIVには1社も組み込まれいません。3 さらに、QDIVの構成銘柄で時価総額が最大のものは0.4兆ドルであるのに対し、S&P 500では2.5兆ドルとなっています 。4

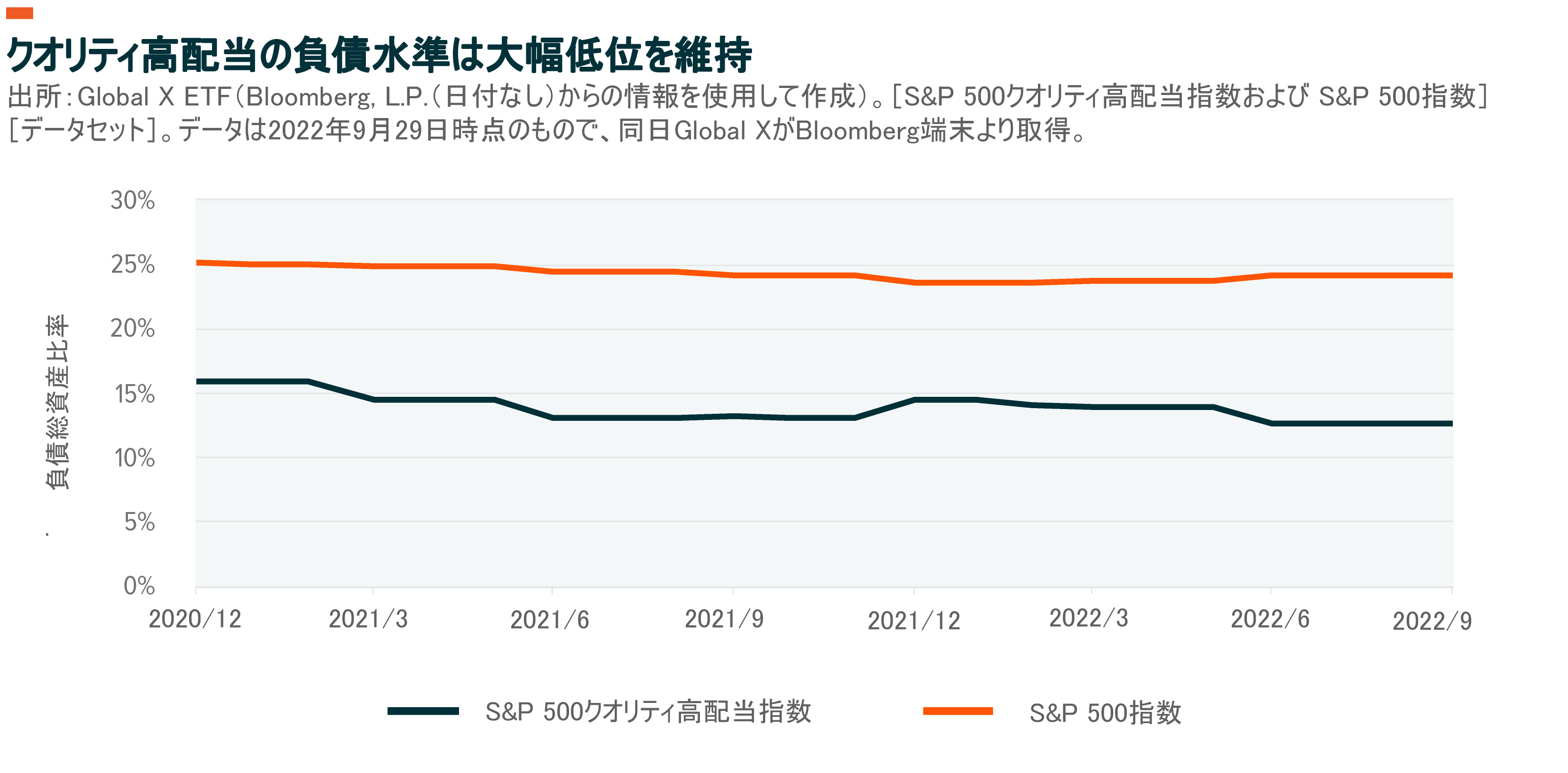

QDIV指数では、低水準の財務レバレッジ比率が適用されており、このことから構成銘柄の負債水準は低いことが予想されますが、レバレッジがどの程度低いかに注目することが重要です。QDIV指数では、負債総資本比率は平均してS&P 500よりも47%低い水準にあります。5

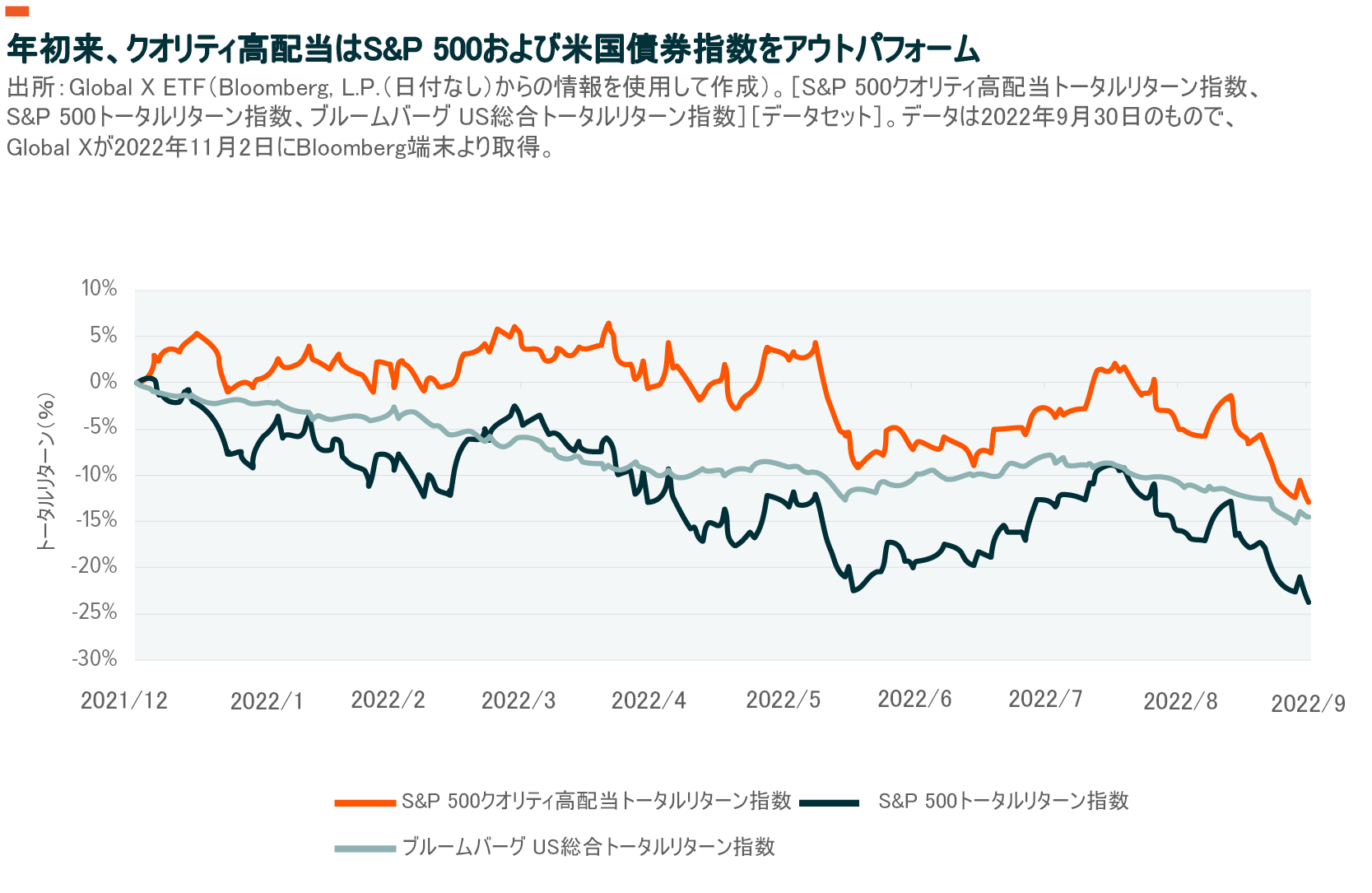

2018年4月23日の指数開始以来、S&P 500との相関は0.908であり、両指数間の関係の強さが示唆されます。こうした強固な相関にもかかわらず、年初来のクオリティ高配当のパフォーマンスは、S&P 500および米国債券指数を大幅に上回っています。

指数のリターンは説明のみを目的としており、ファンドの実際のパフォーマンスを表すものではありません。指数のリターンには、運用手数料、取引費用、または経費は反映されていません。指数は管理されておらず、指数に直接投資することはできません。過去の運用成績は、将来の成果を保証するものではありません。

クオリティ高配当は、クオリティや高配当と異なる

S&Pは財務変数をベースに、明確に定義された測定可能な特性を用いてクオリティを定義しています。その理由は、こうした手法を採用することにより、ポートフォリオの構築に際して、裁量に基づいたアプローチや一貫性に欠ける定義に基づいたアプローチを排除できるだけでなく、定量的なアプローチが確保できるからであり、そのため従来どおりレジリエンスに優れた定義となっています。指数の構築手法は、高利回りを重視しつつも、クオリティ特性も組み入れています。

クオリティへのティルトは、それ自体、コスト高で低配当利回りの企業に傾斜する可能性を秘める一方、高利回り重視は景気循環型企業に傾斜する可能性があります。例えば、クオリティスクリーニングを実施しない場合、高配当ポートフォリオは資源関連株へのエクスポージャーが増加し、年によっては高収益で高額配当を実施するが、別の年では低収益で大幅減配になることもあります。

しかし、これらを組み合わせることにより、結果として、高度なクオリティ特性と高利回りを重視したポートフォリオを構築することができます。こうした組み合わせにより、事実上、クオリティや高配当ファクターを別々に対象としたポートフォリオとは違った第3のファクター・ポートフォリオが生まれます。MSCIは、個々のファクターは市場環境に応じて循環的な動きを示すため、ファクターを組み合わせることにより、ポートフォリオのパフォーマンスを平準化できると指摘しています。6 下図に示すように、戦略によってセクターのウエイトは大きく異なっています。

さらに、クオリティと高配当の組み合わせることにより、株価収益率や株価純資産倍率がS&P 500より低くなるなど、バリュー特性に傾斜する可能性があります。株価が下落または株価収益率が低下した場合、バリュー志向のポートフォリオでは、スタート時の企業価値の低さゆえに株価倍率が上昇するポートフォリオに比べて、ボラティリティが低くなる可能性があります。

サイクル後半の景気動向は、クオリティ高配当銘柄にとって追い風

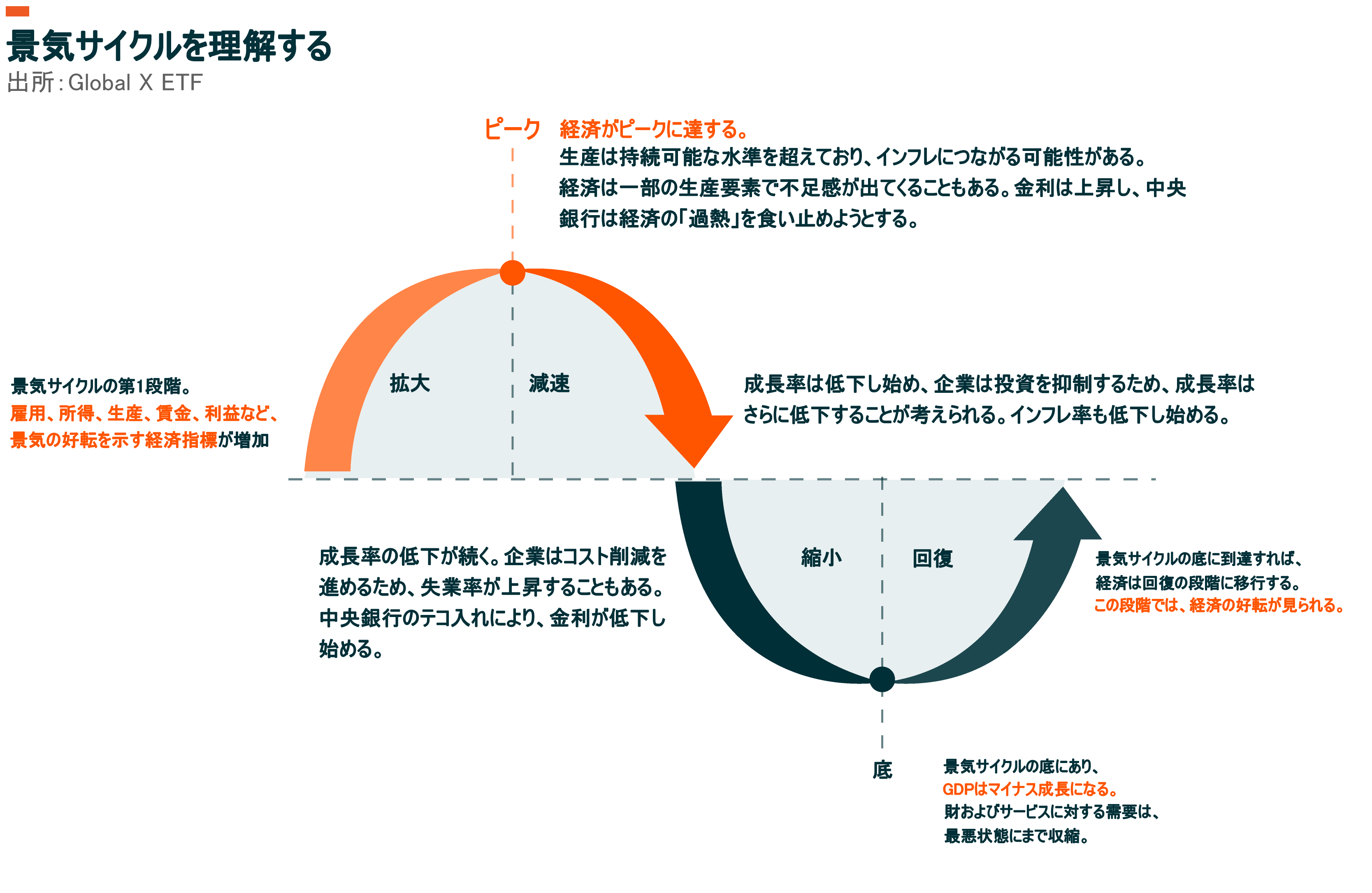

景気サイクルは、すべての変数がサイクルの特定局面に完全に整合したものとなって、箱の中にきれいに収まるとは言い切れません。しかし、下図に示すように、主要な景気・マクロ経済変数から見て、現在の状況は景気サイクルの後半段階(すなわち減速段階)にあると分類することができます。インフレ率は上昇しており、FRB(連邦準備理事会)の目標を上回っています。その結果、金利も上昇しています。S&P 500構成銘柄の利益率は、2021年12月に13.1%(20年平均は8.1%)を記録しましたが、9月30日現在、11.76%に低下するなど、今サイクルはピークに達したと思われます。また、2022年第1四半期および第2四半期のGDP(年率換算)が縮小するなど、経済成長は鈍化しつつあります。

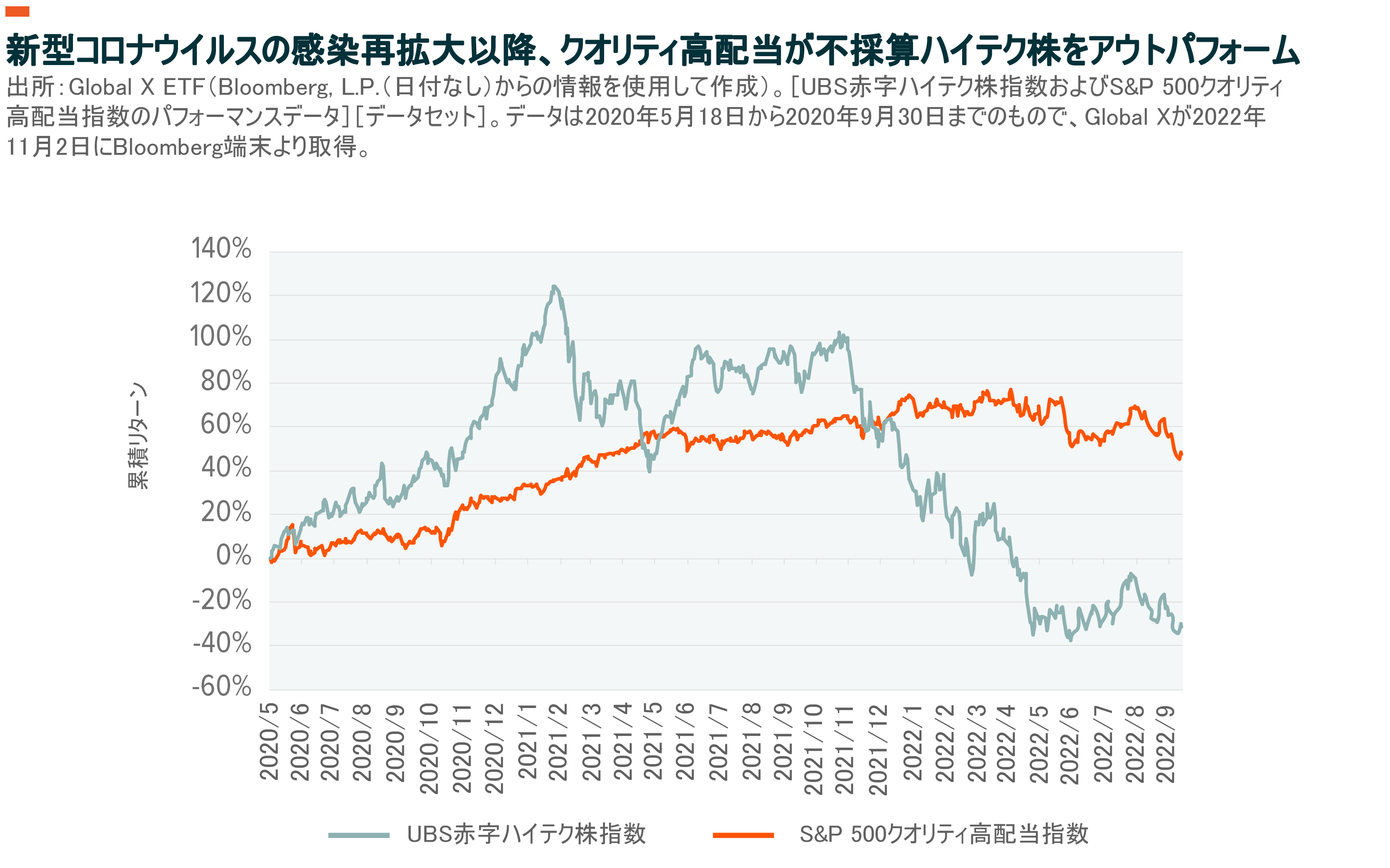

経済成長がピークの段階から減速し、企業の収益成長も大幅に低下した時点で、収益と財務の健全性を維持できる企業が優良企業であることが分かります。負債比率が低く、収益力に優れた企業は、利払い負担の上昇にそれほど影響されず、投資機会を追求し続けるための資金調達への依存度も低いと考えられます。その一例として、新型コロナウイルスの感染再拡大から2022年9月30日に至るまでのS&P 500クオリティ高配当指数と比較した不採算ハイテク企業のパフォーマンスを挙げることができます。2020年から2021年初頭の新型コロナウイルス感染再拡大に至る期間、不採算企業の株価は金融緩和政策により大きく上昇しました。しかし、2022年にFRBが大幅利上げに踏み切ったことで、投資家が財務体質の強固な高収益企業へと投資先を変更したことから、クオリティ高配当銘柄がアウトパフォームしました。

クオリティ高配当戦略は、一定のダウンサイドプロテクションを提供

サイクル後半には、投資家心理の変化に伴い、リターンが横ばい状態に陥ったり、不安定になることがあります。S&P 500全般と対比したクオリティ高配当銘柄の過去のパフォーマンスデータは限られていますが、クオリティ高配当銘柄がいつ、どの程度アウトパフォームするかについての知見を得ることは可能です。

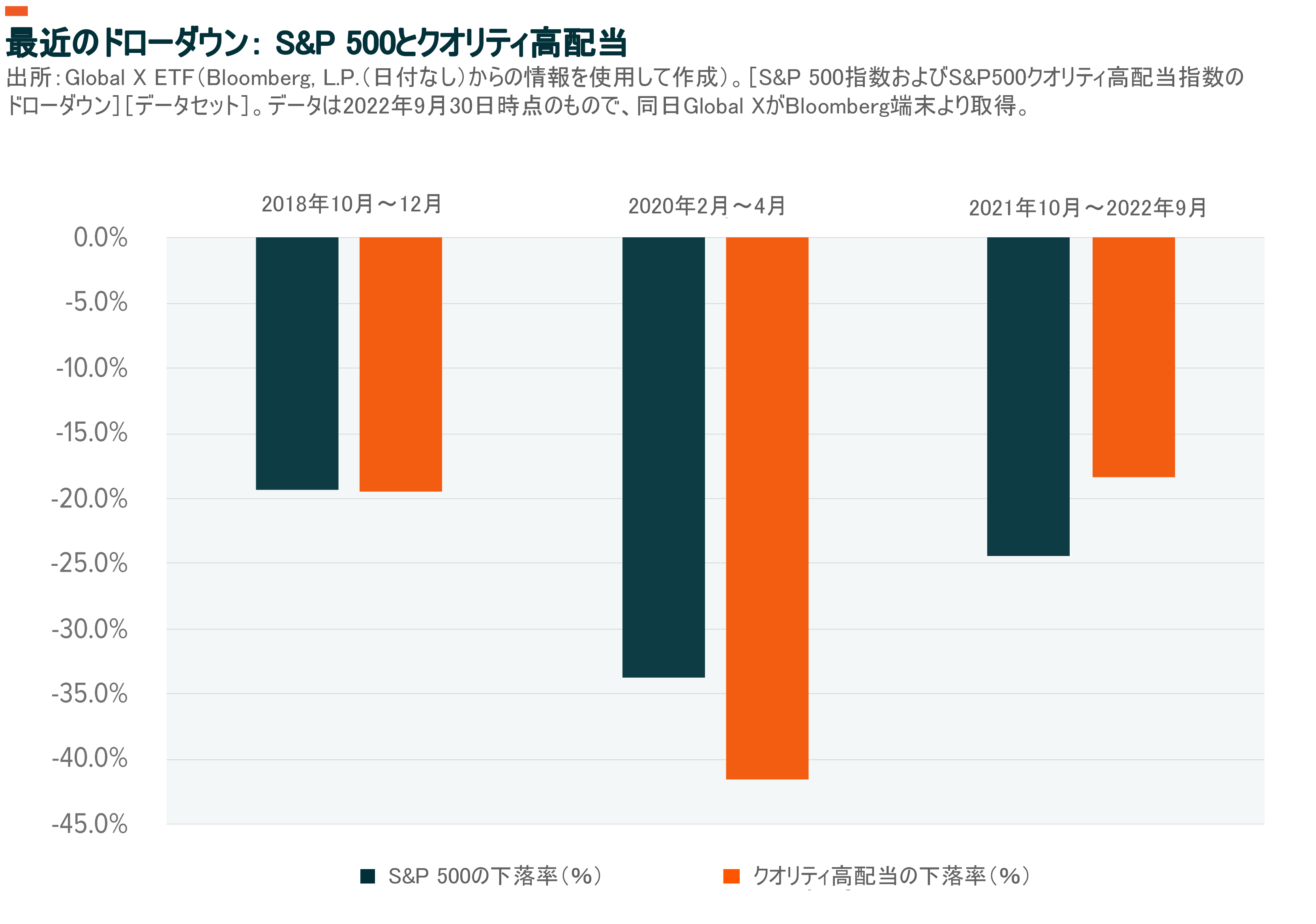

下図はピークから底に達するまでのドローダウンを示したもので、新型コロナウイルスで株価が下落した2020年はS&P 500がアウトパフォームし、2021年後半に始まった株価下落局面ではクオリティ高配当がアウトパフォームしています。

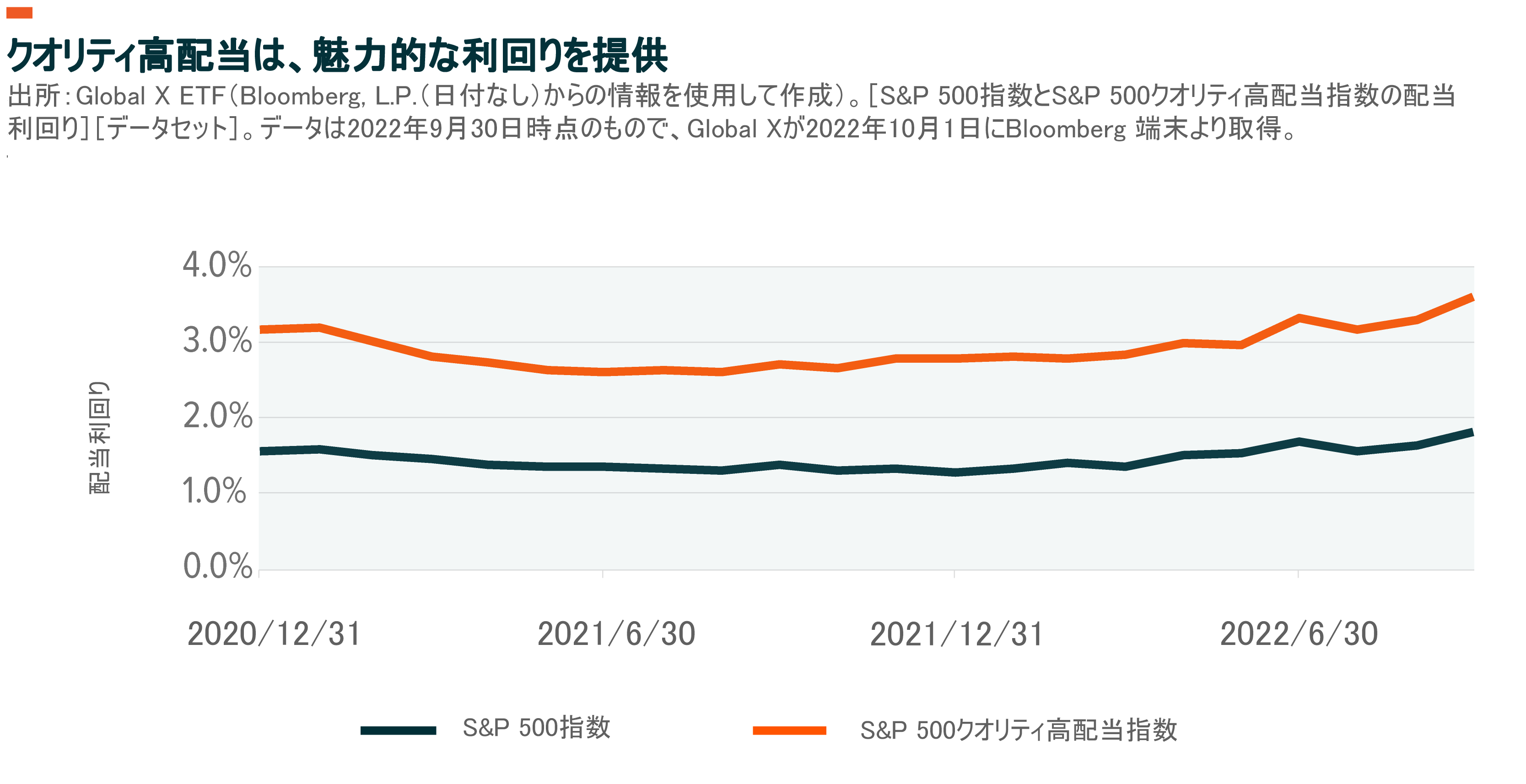

また、配当利回りが高ければ、リターンが長期間にわたり横ばいまたはマイナスで推移しても、パフォーマンスは相対的に堅調を維持する可能性があります。なぜなら、トータルリターンはプライスリターンと期間中に受け取る配当金で構成されていますが、その配当金はどちらかと言えば常にプラスを維持するからです。金利が上昇する局面においては、債券価格は金利上昇によりマイナスの影響を直接受けるため、投資家は債券投資を敬遠しますが、一方でインカム目的で高配当株を物色するようになります。

一般的に債券を発行した場合、発行体にはクーポンの支払義務が発生します。しかし、配当であれば、デフォルトを引き起こすことなく、減配または支払いを遅らせることができます。こうした対応は、財務的ストレス状態にある局面では有用ですが、投資家が受け取るインカムに影響が及びます。収益が安定し、強固なバランスシートを持つ優良企業は、こうした局面にあっても配当を維持することが可能です(もっとも保証の限りではありません)。

結論:サイクル後半に適した魅力的な組み合わせの可能性

現在の金利上昇と高インフレで、多くの株式指数がマイナスのリターンを計上する中、投資戦略としてのファクター、特にETFを通じたファクターの活用は、今後増加すると思われます。7 さらに、Global Xの「米国の消費者とマクロ経済マネタリービュー調査」によると、多くの投資家が、株式指数における少数の超大型企業の集中度にやや懸念を抱いているようです。8 Global X S&P 500クオリティ・ディビデンド ETFは均等加重のポートフォリオ構築法を採用していることから、これを利用することにより、こうした懸念を和らげることが可能です。

多くの投資家は、景気サイクルの後半においてもアウトパフォームする投資対象を探し求めています。クオリティ高配当戦略は、強靭な財務基盤を持つ企業で構成される分散化された高利回りポートフォリオを提供できるとGlobal Xは考えています。また、こうしたポートフォリオは、景気サイクルの後半段階においても、市場全般よりも相対的に優れたパフォーマンスを上げる可能性があり、一部投資家にとっては中期的な戦術的投資対象になり得ます。