テーマ型投資にまつわる6つの誤解を解き明かす

本記事では、テーマ型投資について広く見受けられる6つの誤解をデータや分析、学術理論を用いて検証し、投資家の皆さまの誤解を解いていきます。

誤解その1:テーマ型投資はカンタン

テーマ型投資が「簡単」や「難しい」といった主観的な一般論ではなく、当社がテーマ型投資に用いる厳格な運用プロセスをご説明することが、この誤解を解く一番の近道だと思います。アセットマネージャーや投資家ごとにテーマ型投資のアプローチは千差万別ですが、Global Xが採用する徹底的なリサーチ主導型のアプローチは、投資家の皆さまに効率的かつ的確なソリューションを提供するだけでなく、テーマ型投資が抱える課題に真正面から応える手法だと私たちは自負しています。

当社では、テーマ型投資は大きく3つの段階から構成され、各段階はさらにいくつかの段階から構成されていると考えています。

1. テーマの特定:世界経済の主要セグメントに破壊的創造を巻き起こすことが期待される力強い構造テーマを特定する

2. 手法の構築:設定したテーマの恩恵を受ける、強い市場地位にある企業を正確かつ包括的に特定・評価するために、反復可能なプロセスを確立する

3. 継続的な分析:テーマの動向を継続的にモニタリングすることで、時間の経過に伴う成長度合いを判断し、適宜調整する

テーマを特定するために、当社はまず、金融企業、コンサルティンググループ、未来学者などが提示する約70の「テーマ群」を設定します。おおまかに「確度」、「投資適格性」、「投資ホライズン」のいずれかに分類されるさまざまな視点から、各テーマを評価および再評価します。たとえば、あるテーマの確度を調べる場合、獲得できる可能性のある最大の市場規模(TAM)の評価や、市場浸透の度合い、短期的・長期的変動要因、潜在的リスクを検討します。テクノロジー系テーマの場合、当該テクノロジーの現状、収益化への見通し、台頭する他のテクノロジーとの相互関係などの要因を検討することもあります。投資適格性を評価するために、当社は当該テーマとの関連性が高い企業の潜在的な機会集合を分析したうえで、今後のIPOや非上場企業、ベンチャーキャピタルの動向など、市場のダイナミクスも考慮します。3つ目の投資ホライズンを評価するには、過去や予想される普及パターンを踏まえ、テーマへの投資効果が発揮されるまでの期間を推定します。

力強いテーマを特定した後に、手法を構築する段階へ移ります。インデックス・プロバイダーと連携して、約6カ月かけてインデックス手法をきめ細かく調整し、設定したテーマの恩恵を受ける確度が高いと当社が判断する企業を正確に見極める反復可能なプロセスを確立します。そのためには、関連するサブテーマや該当するセクター/業種など、テーマの対象範囲を定める必要があります。また、収益や資産の割合などに基づいて厳格なテーマ純度(企業全体における該当テーマの活動レベル)が満たされているか、投資先候補企業を綿密に調査します。さらに、いくつものウェート・スキームや流動性条件、リバランスの予定、IPO銘柄の組み入れ基準も精査し、優れた構成の流動性があるバスケットを組成します。

テーマを特定し、手法が構築できると、当該テーマのライフサイクル全体(多くの場合、数十年間)を継続的に分析します。継続的な分析を実施する目的は、成長ドライバーやリスク要因の変化、機会集合企業の変化、バリュエーションやファンダメンタルズの変動など、当該テーマの成長軌道に影響を及ぼす潜在的な変化をモニタリング、予想、対処することです。

Global Xは、できるかぎりシームレスで対価の大きいテーマ型投資を投資家の皆さまへお届けすることを目指しています。投資家の皆さまに力強いテーマをライナップできるよう、緻密なアプローチでテーマを特定しているほか、インデックス・プロバイダーと連携して手法を構築することで、テーマのライフサイクル全体を通してテーマ純度と関連性の高い銘柄を組み入れるよう鋭意取り組んでいます。また、継続的な分析を実施するとともに、リサーチ資料を無料で配布することで、その時々に応じてテーマを最適化するだけでなく、投資家の皆さまがパフォーマンスをモニタリングし、十分な情報に基づいて今後の購入または売却を判断できる環境を整備するよう努めています。

投資家やアセットマネージャーごとにテーマ型投資へのアプローチは異なります。当社ほど厳格ではない運用アプローチを選択する人もいますが、Global Xでの取り組みにおいて、テーマ型投資はカンタンからほど遠い投資手法であり、その難しさにやりがいを感じ、邁進しています。

誤解その2:テーマ型投資の顧客は大半が自立志向型の個人投資家である

最近、投資関連のネット掲示板などのソーシャルメディア上で、自立志向型の個人投資家が積極的な運用者として市場に影響を及ぼしているということが浮き彫りになりました。ETF、そして多くの証券会社における手数料ゼロ取引の台頭は、投資の裾野を平等に広げるうえで大きな役割を果たしているほか、自立志向型の個人投資家が、テーマ型投資をはじめとする、オルタナティブ投資やスマートベータ/ファクター投資、為替ヘッジなどの従来は機関投資家などに限定されていた投資戦略を効率的に利用できる環境の整備にも貢献しています。

テーマ型投資の顧客は主に自立志向型の個人投資家という認識が一般的に広がっています。個人投資家とテーマ型投資との身近さが発端だと思われます。大学院卒のプロ集団が組成したクオンツ投資戦略に基づいた投資に対し、個人投資家は「自分が知る分野に投資する」傾向があると思われがちです。たとえばテスラ社の車を街で見かけたことがあったり、所有したりしている個人投資家は、電気自動車や自動運転車などの身近なテーマに投資する、というものです。

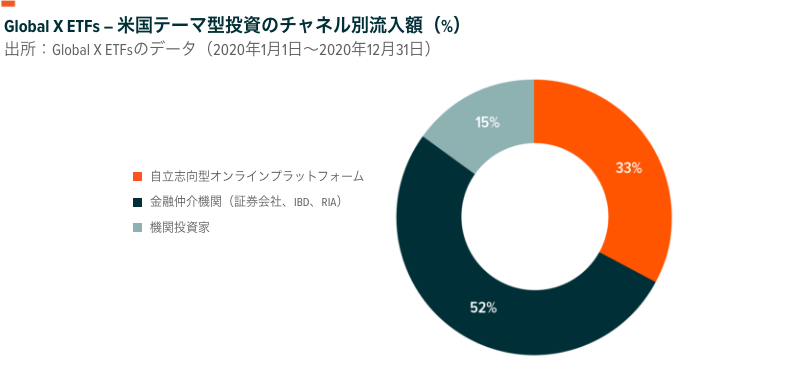

しかし、データを紐解けば、その思い込みは事実が誇張されていることがわかります。2020年には、当社が運用するテーマ型グロース銘柄のETFファミリーへ26億ドルに及ぶ資金流入がありましたが、自立志向型オンラインプラットフォームからの流入額は、米国純資産流入額全体のわずか33%でした。1 他の流入元としては、金融仲介機関(証券会社、登録投資顧問、独立系ブローカーディーラー)などの機関が52%と、はるかに大きな比重を占めています。残りの15%は機関投資家です。このことから、多様な投資家がテーマ型投資へ関心を寄せており、個人投資家が圧倒的な割合を占めていないことは明白です。

誤解その3:テーマ型投資はテクノロジーセクターの外見を入れ替えただけである

当社のテーマ分類フレームワークでは、有力テーマの成長を加速させるカテゴリーを3つ特定しています。それは「破壊的技術」、「人と人口動態」、「物理的環境」です。確かに、テクノロジーは現在のテーマ型投資において重要な役割を果たしています。ロボティクスやフィンテック、コネクティビティ(接続性)、モビリティなど分野が急速な進化を遂げているのに伴い、日常におけるテクノロジーとの関わり合いも変化しています。しかしながら、テーマ型投資はテクノロジーセクターの外見を入れ替えただけの商品とはほど遠い存在です。その理由を何点かご説明します。

セクターに縛られない運用アプローチ:当社は、特定のセクターに縛られないことで最適なテーマ型投資を運用できると考えています。たとえば、ある企業がロボティクスをけん引する企業であれば、産業、情報技術、またはヘルスケアのどのセクター分類に属するかは重要ではありません。

重複が少ない:情報技術セクターからの組み入れ率が比較的高いテーマであっても、テクノロジーセクターのインデックスとの重複は低水準にとどまっています。なぜなら、選定基準や重み付けのスキーム、小型株と大型株の配分比率、国際的なエクスポージャー水準などが異なるからです。

テクノロジーの枠を超える:テクノロジーは成長性の高い主要な投資テーマですが、世界経済に破壊的創造をもたらす唯一の要因ではないことを認識することが大切です。人口動態や消費者習慣の変容、物理的環境との関わりの進化も特定テーマの成長を加速させる重要な要因です。たとえば、世界的な高齢化、米国インフラの再整備と再生、加速度的な大麻合法化の流れをはじめ、多種多様な要因が存在しており、テクノロジーだけが特定テーマに破壊的創造をもたらす主要な原動力ではないのが実情です。以上の点から、当社はテーマ型投資において、テクノロジー以外にも目を向けることを投資家の皆さまに推奨しています。

誤解その4:テーマ型投資は「脚光を浴びる事柄」を追い求めたり、一時的な流行に追従したりすることを助長している

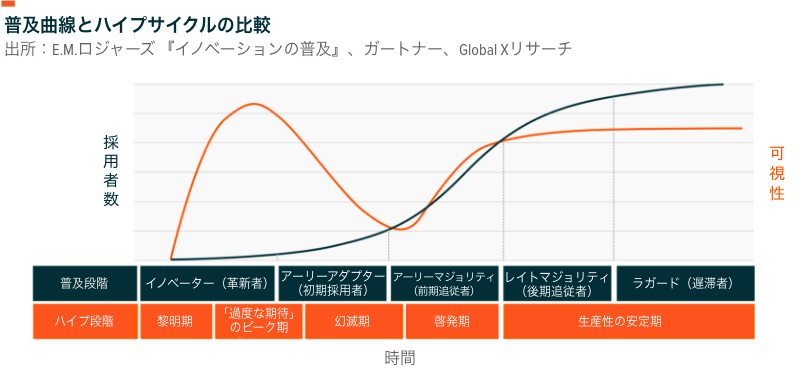

エベレット・ロジャーズ教授が提唱するイノベーション普及理論は、新たな製品やアイデアが市場全体に普及するプロセスを説明しています。この理論によると、普及の第一歩は小規模のイノベーター(革新者)集団の中で実績のない製品を試すことから始まります。製品の質が上がると、イノベーターはその興奮を周囲に伝え、製品がさらに受け入れられていくことでアーリーアダプター(初期採用者)へ広がります。アーリーアダプターがさらにその製品の魅力を広めることで成長が加速し、アーリーマジョリティ(前期追随者)とレイトマジョリティ(後期追随者)からなるマスマーケットで採用されます。最終段階として、ラガード(遅滞者)、さらにはホールドアウト(伝統主義者)にまでテクノロジーが広まり、成長は鈍化していきます。

対照的に、IT調査会社ガートナーが提唱するハイプサイクルによると、新たなテクノロジーは実際に採用されるよりも前に関心が高まる傾向にあります。新たなテクノロジーが開発されるたびに、市場はその可能性に魅了され、過度に可視性が高まります。やがて実情が広まり、時間の経過と共に実際の採用パターンに合わせて可視性も正常化へ向かいます。

イノベーション普及理論とハイプサイクルはいずれも理論上の想定に過ぎず、上表は説明のみを目的としている点にご留意ください。実際のスピード、タイミング、採用の範囲、ハイプ(過度の興奮や誇張)は製品ごとに異なります。また、ハイプそのものは良くも悪くもないことをしっかりと理解することも大切です。多くの注目が集まる新製品は、期待を満たすこともそれを上回ることもあります。テクノロジー企業にメディアの注目が過度に集まったからと言って、過大評価されているとは限りません。場合によってハイプは、製品が過大な可視性を得ることで期待感に働きかけ、採用サイクルを早めるといった、予想の実現化をもたらすこともあります。

しかし、誤解その4のテーマである「脚光を浴びる事柄を追い求める」に関して言うと、テーマ型投資はハイプサイクルの段階に過ぎないことを意味しています。確かに、特定テーマにメディアの注目が集まることで、徹底的なリサーチによるのではなく、メディアの影響を過分に受ける投資家もいるでしょう。しかし、そのような運用アプローチを採用すれば、テーマを短期的に見通す、徹底的なリサーチによって検証されていないテーマを追いかける、あるいはごく一部の人気銘柄に偏って注力するなど、投資行動にさまざまな悪影響が及びます。Global Xはこのような運用アプローチをテーマ型投資で採用することを推奨していません。

一方、テーマ型投資にはリサーチ主導のアプローチを採用すべきと考えています。力強いマクロレベルでの動向を特定するとともに、その動向が実現化することで恩恵を得られる企業群を包括的かつ正確にリスト化し、長期の投資ホライズンで運用することで、潜在的な成長をつかむ機会を最大限に高めるためです。ハイプサイクルではなく、普及曲線を見据えて運用するべきです。

誤解その5:テーマ型銘柄のバリュエーションはすでに高すぎる

過去の破壊的創造テーマのバリュエーション手法に関する記事の中で、当社では初期段階の企業をバリュエーションする際、株価収益率(PER)ではなく株価売上高倍率(PSR)を用いる方が適切だと考えていることを説明しました。また、成長予測を加味する重要性についてもご説明しました。

2021年1月末までの過去1年間を振り返ると、Global Xが運用するテーマ型グロース銘柄のETFファミリーのリターンは6.25%から129.50%で、平均リターンは56.25%でした。2これほど高水準のリターンを短期間で達成したことが、過度に高いバリュエーションにつながるのではないかと投資家が危惧するのは当然です。確かにPSR基準で見ると、多くのテーマ型投資が1年前の水準より高くなっており、同期間中に平均バリュエーションは25%上昇しています。しかし同時に、将来的な予想売上高成長率も平均で16%上昇しており、パンデミック禍の混乱の中で多くのテーマが急速に普及し、成長軌道を加速させています。当社はテーマの「割高感」を測る指標としてPSGレシオを重視しています。同一期間中のPSGレシオを見ると、PSRと成長予測の両方が上昇したことで、7%の上昇にとどまっています。

金利はゼロ水準へ下がり、数兆ドルの財政刺激策が経済へ注入されました。多くのテーマ銘柄がステイホーム中や経済再開に重要な役割を果たしました。そして、同期間中に多くのテーマが力強いパフォーマンスを上げたにもかかわらず、PSGレシオはわずか7%の上昇にとどまっています。以上のことを考慮すると、バリュエーションは市場関係者が想定するほどは高くないことがわかります。さらに、企業がパンデミックから回復する過程で収益を倍増させた一方で、S&P 500のPSGレシオは、Global Xが運用するテーマ型グロース銘柄ファミリーの平均値をわずか7%下回っているだけです。3この事実は、ここしばらくの力強いパフォーマンスにもかかわらず、多くのテーマ型投資は市場全体に比べて割高な水準にはなっていないことをさらに裏付けています。

誤解その6:特定の高成長テーマへの投資は時すでに遅し

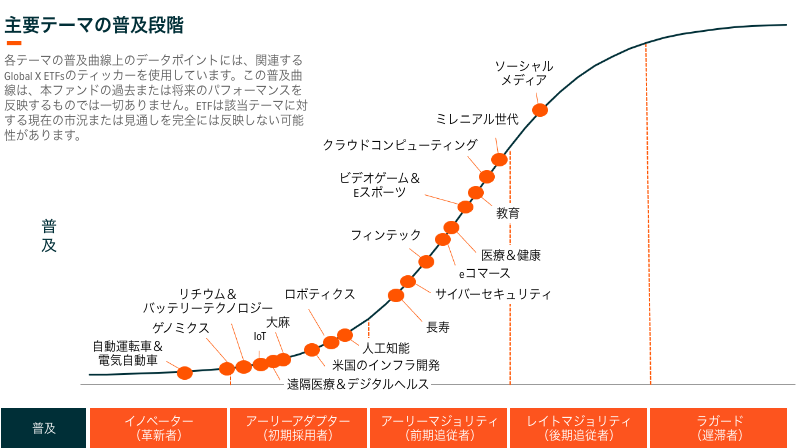

本記事の前半で説明したとおり、テーマ型投資は構造的な破壊的創造をとらえる長期的アプローチです。したがって、当社の見解では、各テーマにおける最近のパフォーマンスの高低は、テーマが「早すぎる」か「遅すぎる」かを示す兆候ではなく、単なるノイズに過ぎません。反対に当社では、各テーマのTAMを推定することや、現時点での市場浸透率などの普及曲線を重視しています。下表は、当社のリサーチチームが定量分析と定性分析を用いて、各テーマの普及水準を見積もったものです。ただし、TAMや普及の速度はテーマによって異なるので注意してください(テーマごとに、時間の経過に伴う普及曲線は異なります)。さらに、テクノロジーや消費者習慣、規制などの要因に変化があれば、普及が加速または鈍化するだけでなく、TAMも時間の経過に伴って拡大または縮小します。つまり、普及曲線と市場浸透度は本来、変化し続けるものなのです。

上表によると、多くのテーマがアーリーマジョリティ、またはそれ以前の段階に位置しています。したがって、最近の高パフォーマンスにもかかわらず、将来の成長余地は相当大きいと推定されます。