投資戦略マンスリーインサイツ2022年7月

景気後退入りへの懸念と、今年の大幅な株価下落を受けた割安銘柄狙いというふたつの相反する流れを受けて、投資家の動向が二極化しています。その結果、米国債などの安全資産やディフェンシブ資産への需要がこの1カ月で高まった一方で、割安なハイテク銘柄が反発しました。注目すべきは、Solactive Genomics v2 Indexを含むバイオテクノロジー銘柄の反発で、このインデックスは7月15日現在、直近1カ月で24%上昇しています。1

先進国市場ソブリン債のイールドカーブは、景気後退リスクの高まりを反映して、この1カ月で大幅にフラット化し、ロングエンドは約40ベーシスポイント(bps)下方へシフトしました。北米と欧州の金融政策の乖離がより鮮明になり、7月14日にはユーロが対米ドルのパリティを下回る結果となりました。米国の6月の消費者物価指数は前年同月比9.2%と予想を大きく上回りましたが、コアインフレ率は5月の同6.0%から5.9%に鈍化し、より好ましい方向性を示しました。2

消費者物価指数のオーバーシュートにより、7月13日に短期的に市場が下落し、その後ハイテク銘柄が主導して反発しました。米国債利回りはこの一連の局面を下降して終え、現在は景気後退懸念がインフレリスクを上回っており、市場参加者はFRB(米連邦準備制度理事会)がこの状況に過剰反応するとは確信していないことが示唆されました。市場はFRBが引き締めペースを速めると期待しているものの、最終的なFF金利はほとんど変化せず、依然として2022年12月または2023年1月に3.5%でピークに達すると予想されています。新たな金利ショックのリスクが大幅に低下していることから、この見通しは全体として、一般的に金利に敏感なハイテク銘柄を下支えするものです。

今月の主な投資戦略:

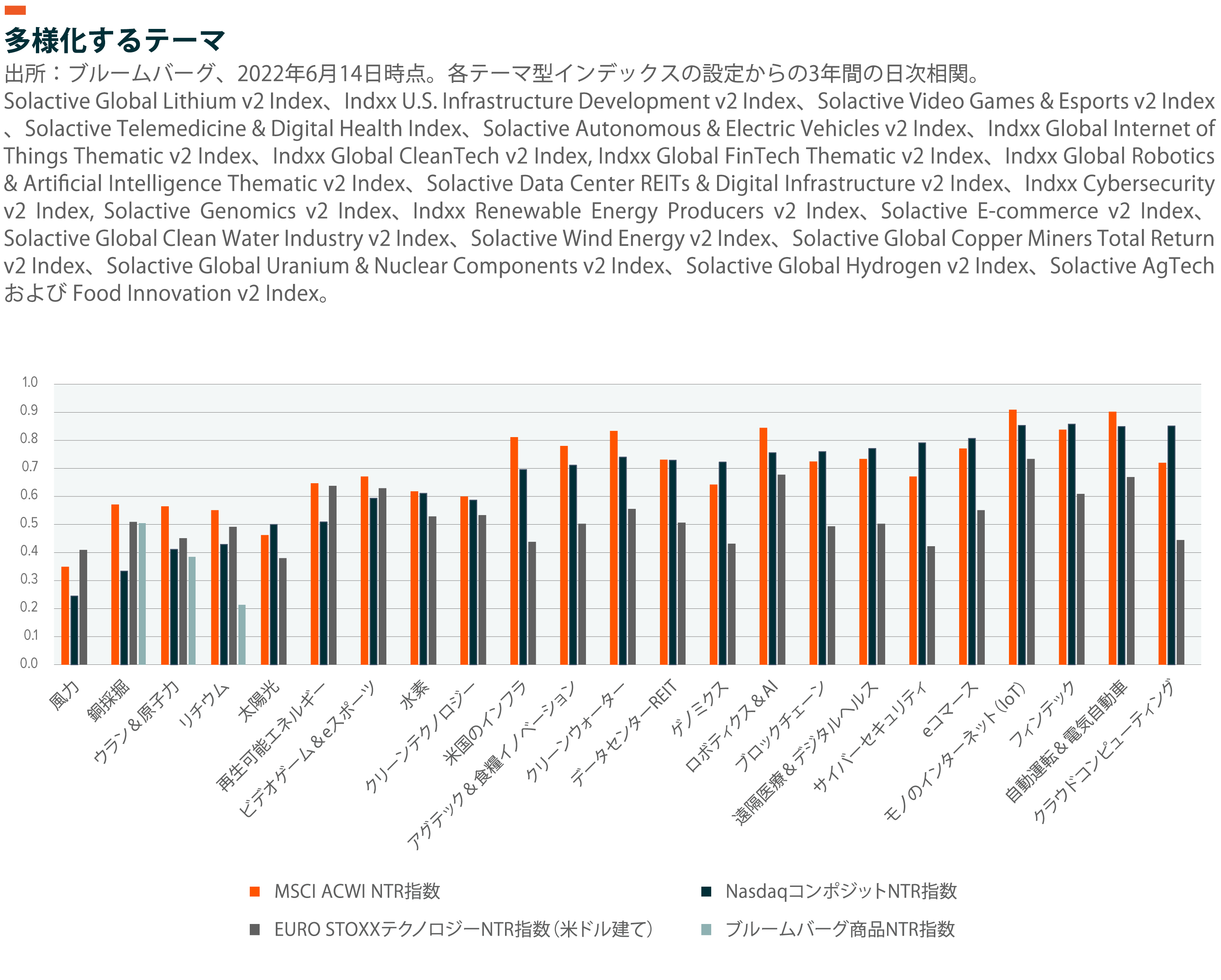

- 景気後退入りの懸念がインフレリスクを上回る:中央銀行による金融引き締めのほとんどを投資家は織り込み済みであり、原油価格の下落によりインフレ見通しに対する信頼感が高まっていることがハイテク銘柄に有利に働くと見られます。下半期に入り景気後退の懸念が高まる中、遠隔医療&デジタルヘルス、サイバーセキュリティ、モノのインターネット、再生可能エネルギーなどが、テーマ型サブポートフォリオのリスクプロファイルを軽減できるテーマと見ています。

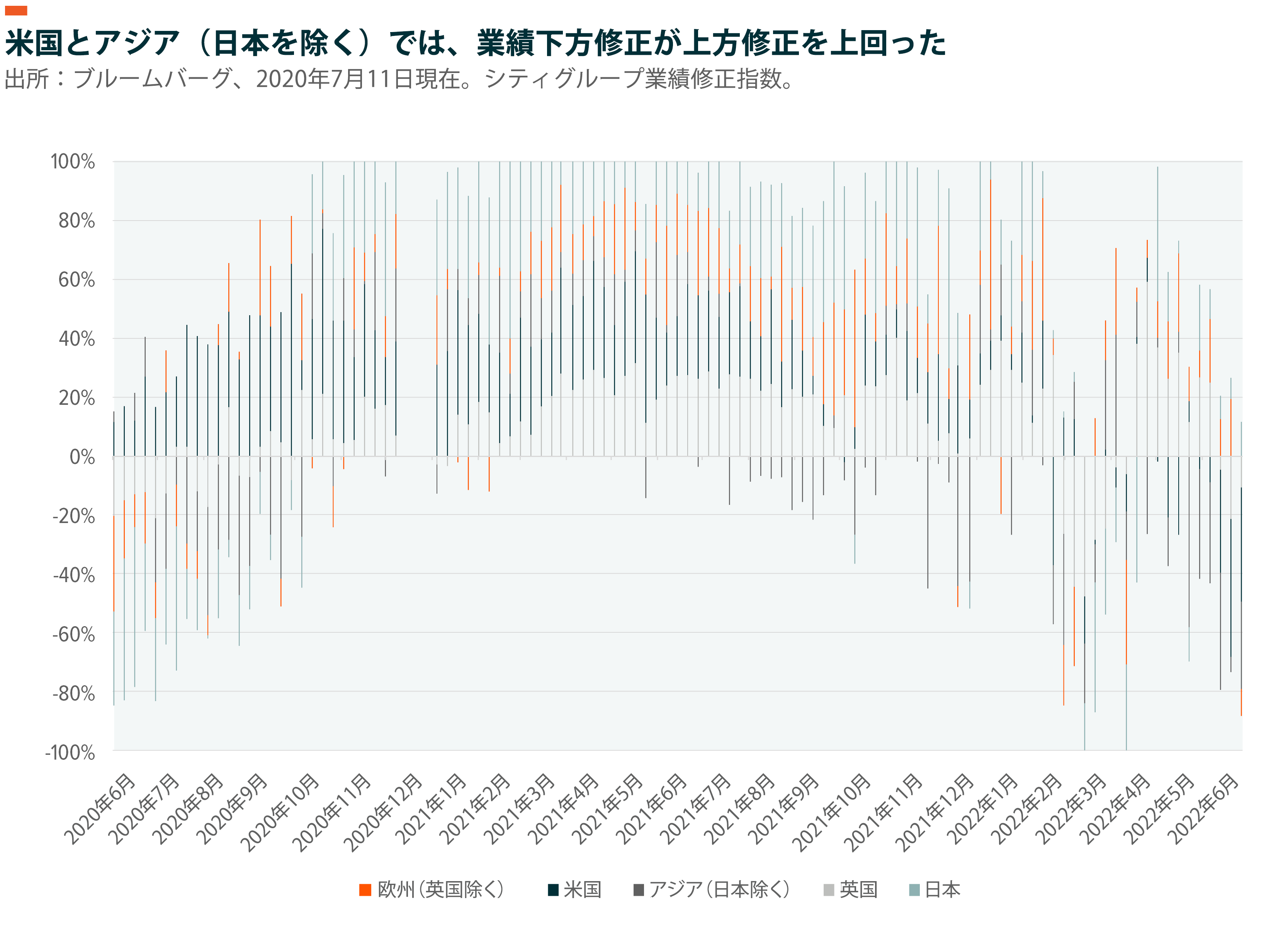

- 第2四半期の業績に注目:米国およびアジア(日本を除く)では、業績の下方修正が上方修正を上回っており、下半期にさらに弱含む可能性があります。この動きは、ディフェンシブ戦略や分散化に大がかりな資金還流が発生するサインです。

- EUのグリーン化へのシフト:欧州中央銀行(ECB)の新たなグリーン政策や、天然ガスと原子力をグリーン投資と位置づけるEU議会の議決に支えられ、欧州におけるクリーンエネルギーへの移行が加速しています。結論としては、欧州におけるESG市場の投資機会は、今後増加するとGlobal Xは見ています。

投資家センチメント:景気後退入りへの懸念がインフレリスクを上回る

米国のインフレ期待は6月後半に低下しましたが、最新の消費者物価指数データを受けて若干ながらリバウンドしました。5年/5年米ドル建てスワップレートは、現在2.5%近辺で推移しており、6月のFRB理事会時点の2.7%から下落しています。この下落は、現在市場が織り込んでいるよりもさらに積極的な引き締めをFRBに迫る圧力を軽減するはずです。3FRBは、好調な雇用統計に加え、6月のインフレ率が最高値を更新したことを受け、少なくとも75bpのFF金利の引き上げを予定しているように見えます。

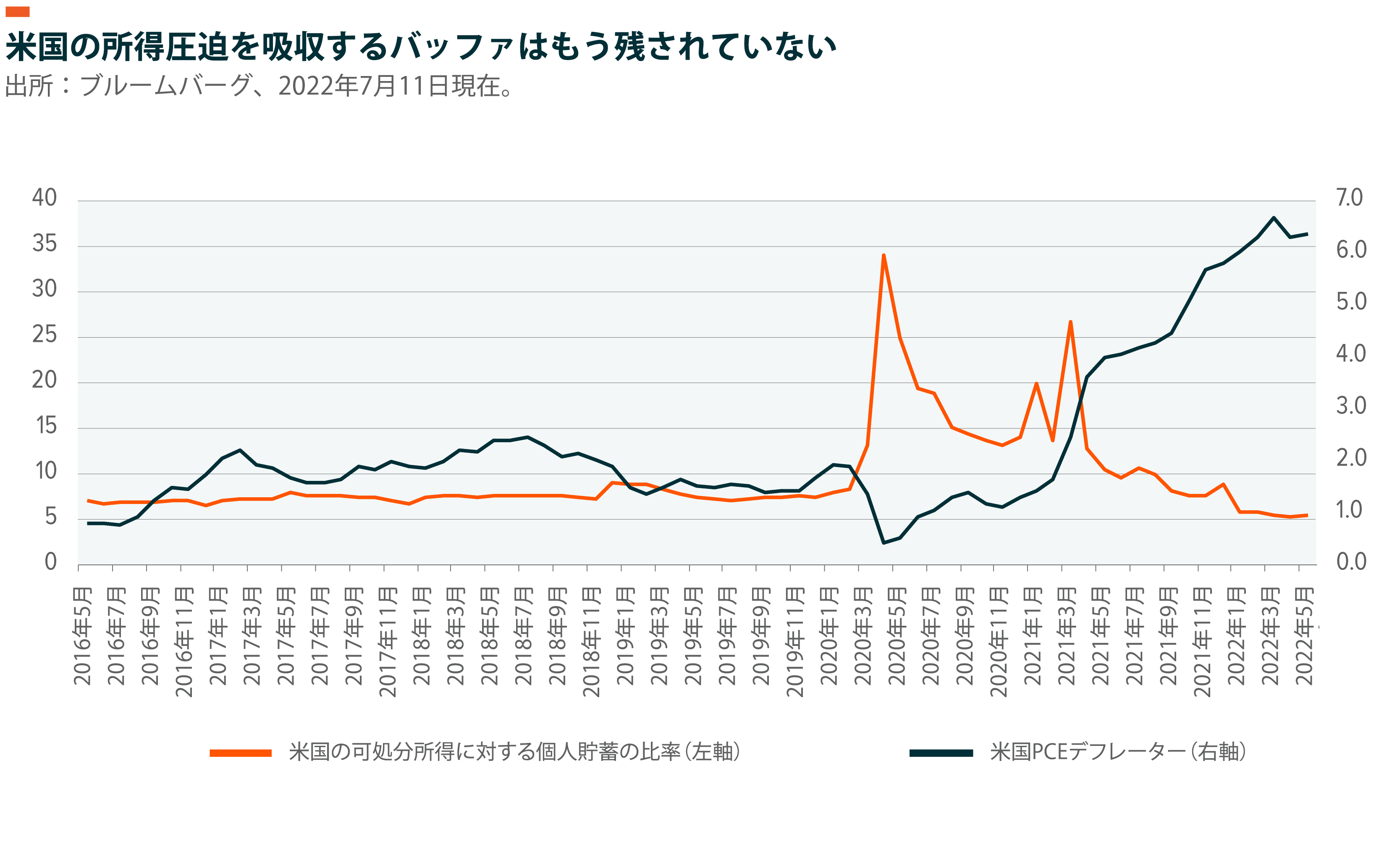

エネルギーと食品のインフレがここ数カ月で上昇しており、米国のコア指数と消費者物価指数の間に乖離が発生しています。下半期には、原油価格やコモディティ価格の下落を背景に、消費者物価指数は緩やかになり始めるとGlobal Xでは見ています。コアインフレ率も、金利上昇と需要の減速により減速すると思われます。下半期は企業よりも消費者の方が厳しい状況になる可能性があり、クレジットコストの上昇や債務不履行リスクの高まりから、不動産、一般消費財、金融などのセクターの見通しが徐々に悪化する可能性があります。これまでは、多額の貯蓄バッファが物価上昇を吸収し、消費の好調を維持してきましたが、下のグラフにはそのバッファが枯渇しつつあることが示されています。

金利上昇により住宅市場やクレジット消費が低迷する可能性があるため、年末に向けて景気後退のリスク が高まっています。ただし、Global Xでは年内に景気後退入りするとは引き続き考えておらず、むしろ来年にかけて徐々に景気減速していくと見ています。

また、欧州のように経常収支の不均衡が大きく、通貨安の状況下で純輸入国である国々が、下半期に最も脆弱になると予想しています。ユーロが20年ぶりに対ドルでパリティを割り込む中、欧州は輸入インフレ率の上昇という、より強い逆風に直面しています。ユーロ圏と英国では経常収支が悪化しつつあり、景気後退リスクが高まっているため、対ポンド、対ユーロでドル高が進行しています。欧州におけるエネルギーコストの上昇は、最終的に産業界の利益率を低下させ、生産の一時的な閉鎖や遅れにつながる可能性があります。一方、米国は、米国債など安全資産への投資意欲が高まる中、ドル高の恩恵を受けると思われます。但しこのシナリオでは、ドル高が競争力を低下させ、需要鈍化が予想される中、グローバル経済の見通しがさらに不透明になっていくため、海外に輸出を行っている米国企業にリスクがないとは言えません。したがって、米国に経済的な焦点を当てた米国資本財銘柄が、広範な産業へのエクスポージャーを持つ銘柄よりもディフェンシブ性が高いことが証明される可能性があります。

FRBの積極的な引き締め姿勢は、今月初めて主要金利をわずか25bps引き上げると予想されるECBとは対照的です。このような金融政策の乖離により、ユーロは下半期を通じて対ドルでの下落が続き、パリティを下回る可能性もあります。エネルギーコストの上昇とそれが投資家心理に与える影響を考慮すると、米国の景気後退より先に欧州が景気後退入りするが可能性が高いとGlobal Xは見ています。

例えばドイツでは、ZEW(ドイツ経済研究所)が発表した現在の景況に対する投資家信頼感は、2011年以来の低水準となっています。ドイツでは景気後退の見通しが強まっており、ロシアのパイプライン「ノルドストリームワン」が年次メンテナンスで一部閉鎖されガス供給がすでに60%減少しているうえに。ロシアが今後ガス供給を停止するリスクが高まっています。4

第2四半期収益:手がかりを求める投資家

2022年末から2023年にかけての業績予想の下方修正により、今後、さらに波乱含みの展開となりそうです。今年後半の市場下落リスクは、中央銀行が誘発するさらなる金利ショックよりも、むしろ経済状況の悪化から来る可能性が高いと思われます。インフレと金利上昇がV字型景気後退につながるのか、それとも2023年以降にソフトランディングするのかを見極めるため、投資家の注目は企業のガイダンスに集まることでしょう。

米国とアジア(日本を除く)では、業績の下方修正が上方修正を上回り、第3四半期にはこれらの地域の広範な株式ベンチマークにさらなる変動と下振れリスクがもたらされる可能性があります。欧州株は年初から米国株よりも売られており、バリュエーションはすでに景気後退リスクを織り込んだ水準になっています。

このような経済リスクと市場のボラティリティを考慮し、多くの投資家が分散投資とディフェンシブ戦略を検討しています。伝統的なディフェンシブ資産クラス以外にも、下のチャートでも明らかな通り、ハイテク株安の余波と分散投資の価値を兼ね備えているテーマがあります。

例えば、ここ数週間では、バイオテクノロジー、クラウド、遠隔医療&デジタルヘルスがテーマ別で最も優れたパフォーマンスを示しており、バリュエーションも魅力的です。バイオテクノロジーや遠隔医療&デジタルヘルスなどはヘルスケアへのエクスポージャーがあるためディフェンシブ性が高く、さらに、クラウド企業のサブスクリプションビジネスモデルなどはインフレヘッジになり得ます。(投資戦略月次インサイト、2022年5月:GXEU (globalxetfs.eu)をご覧ください) また、バイオテクノロジーや遠隔医療&デジタルヘルスは、より広範なヘルスケア分野へのエクスポージャーを持つことから、分散投資の効果が期待されます。バイオテックとMSCIワールド・ヘルスケア・インデックスの3年間の日次相関は0.54、遠隔医療&デジタルヘルスは0.64となっています。5

よりグリーンなEU:欧州におけるエネルギー分断で行動を迫られるEU

7月4日にECBが社債ポートフォリオを気候変動対応のパフォーマンスに優れた企業に傾斜させると発表した数日後、EU議会は天然ガスと原子力をグリーン投資と表示することを認める議案を採択しました。この指定により、特にロシア産化石燃料の重要な代用として欧州の原子力セクターに多額の資金が投入されることが予想されており、サステナブル投資とクリーンエネルギー移行テーマにとって強い追い風となっています。これらのグリーンシフトは、EUのロシア産原油の禁輸措置の完全実施と同時に、来年から始まると見られます。

これらの行動を通してEUは投資家に対し、その適応能力について明確なシグナルを発したと言えます。EUは、ロシアによる報復や天然ガスの大幅な削減の可能性から保護するなど、当該地域のエネルギーに対する脆弱性を低減する方向に行動することでしょう。EUのサステナビリティへの動きは、環境的な判断だけでなく、経済的、戦略的な優先順位を明確に示しています。投資家にとって、これらの行動は、中長期的にクリーンテクノロジー、再生可能エネルギー、ウランに対する投資機会を増やし、欧州のESG市場を深化させると思われます。

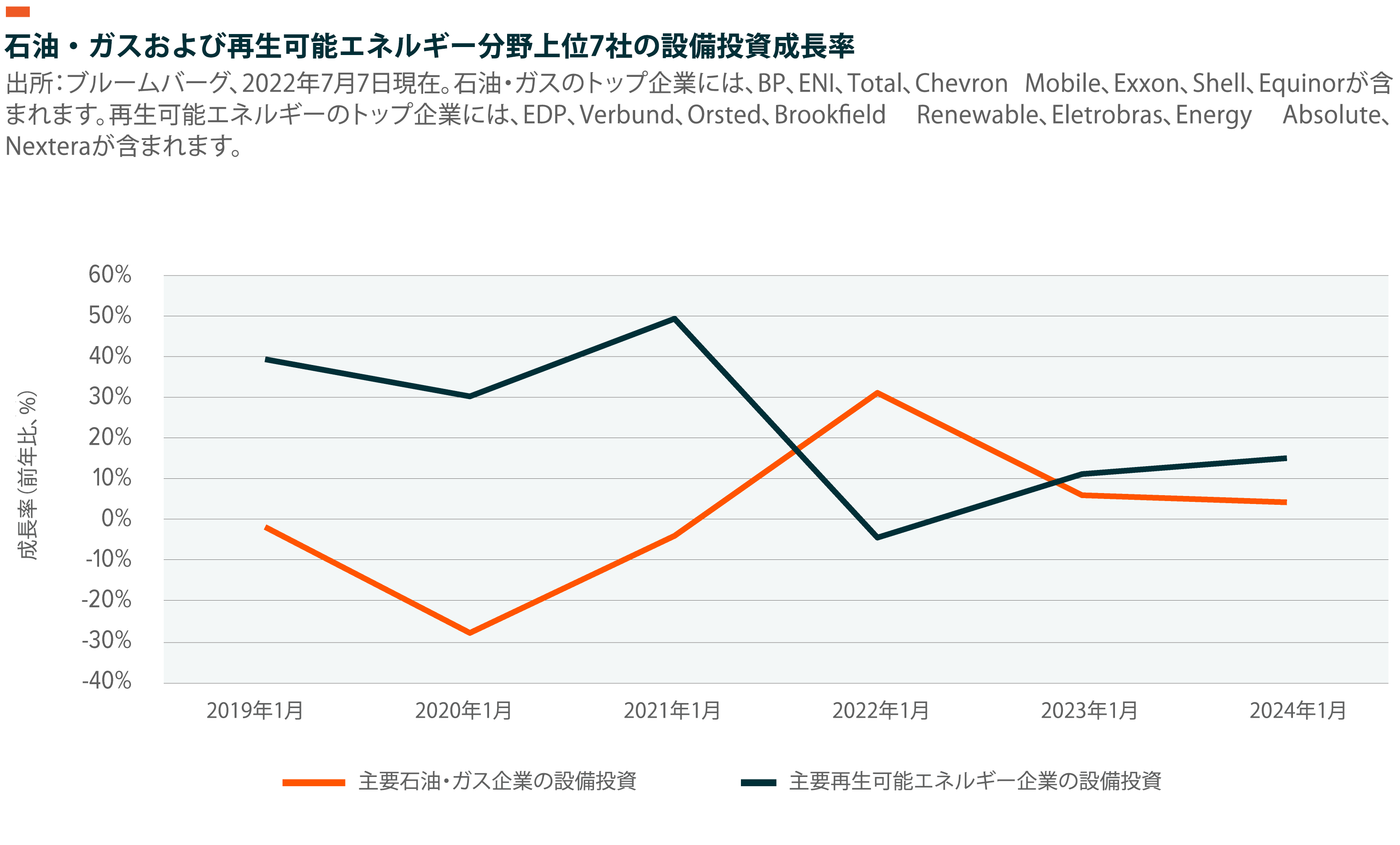

大手石油&ガス会社の設備投資が後退しているのとは対照的に再生可能エネルギー生産事業者の投資が二桁台の成長を見せていることを反映して、欧州のクリーン移行による効果はすでに発現しています。その代表的な例は、デンマークに本拠を置きオフショア型風力発電で世界をリードするØrstedや、ポルトガルに本拠を置く再生可能エネルギー大手のEDPです。欧州では、主要エネルギー企業からの投資はその大半が非石油&ガス事業へ向かっています。今年、設備投資のおよそ15%が、グリーン移行を支えるものになると予想されています。ブルームバーグのアナリスト予想によると、2030年までにこの数字は50%超になると見られます。6

グローバルで見ると、グリーン移行はそれほど顕著ではなく、クリーンエネルギーETFに対するセンチメントは様々です。ロシアのウクライナ侵攻を受け、欧州の気候変動関連テーマへの純流入額は、2月末から6月末にかけて合計15億米ドル超となりました。このような大量の資金流入は、欧州で深刻化するエネルギー危機の中で、短期的な経済・安全保障上の優先課題としてのクリーンエネルギーへの投資家心理の変化を裏付けるものと言えます。7 一方、米国におけるこれらのテーマへの純流入額は合計で30百万米ドルにとどまっており、原油価格の上昇を背景に、米国の投資家のセンチメントが再生可能エネルギーのテーマから化石燃料にシフトしていることを示唆しています。

それにもかかわらず、全世界では約280億米ドルの資産が気候変動関連のテーマ型ETFに投資されており、運用資産の面では最大のメガテーマとなっています。8