変動利付優先証券について

優先証券は、債券と株式の両方の性格を併せ持つことから、ハイブリッド証券と考えられています。債券と同様、利回りを有する商品で、多くの場合は投資家に一定のクーポン(利息または配当)が支払われます。大抵はパー価格で発行され、信用格付けが付されますが、発行体企業の経営に対する議決権はありません。一方で、株式と同様、優先証券は日々証券取引所で取引され、取引価格は上がることも下がることもあり、配当支払いが差し止められる可能性があり、また、発行体企業の資本構造上では劣位に置かれます。

とはいえ、優先証券であればどれも同じというわけではありません。例えばコールオプションの期日や、利率の再設定日など、利回り、デュレーション、償還期限に影響を及ぼす仕組みを有する優先証券も多くあります。

本稿では、優先証券の中でも変動利付優先証券のセグメントに焦点を当て、優先証券市場の中でもデュレーションの短いこの商品が、債券中心のポートフォリオで金利変動への感応度を下げるためにどのような役割を果たすのか、といった点も含めて議論していきます。

変動利付優先証券は、「デュレーションの短い債券」

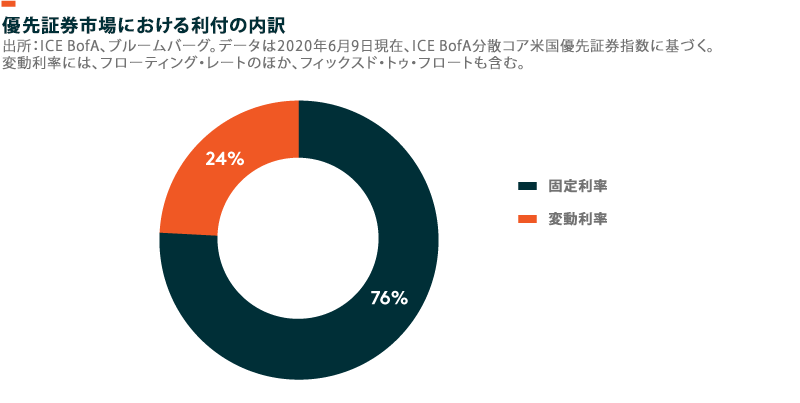

優先証券は利付の観点から大きく2つのタイプに分類されます。固定利付優先証券と変動利付優先証券です。多くの優先証券は固定利付、つまり償還期限まで同額の利息を支払い続けるものです。

一方、変動利付優先証券は、期間中に利息の支払額がいずれかの時点で調整されるものです。これらの優先証券は、発行時に利息の支払いがフローティング・レート(変動利率)、またはフィックスド・トゥ・フロート(固定利率から変動利率への転換)で設定されるものです。フローティング・レート優先証券は、決まったスケジュールに従って利息の支払額が調整される商品のことをいいます。多くの場合、利息の支払額は四半期または半期毎に見直され、ベンチマーク金利(例えば3か月LIBOR)に所定の信用スプレッドを上乗せした利率で決定されます。フィックスド・トゥ・フロート優先証券は、フローティング・レート優先証券よりも多く市場に出回っています。利息の支払額は最初の数年間(最も多いのは10年間)固定された後、所定の再設定を経てフローティング・レートに転換されるものです。

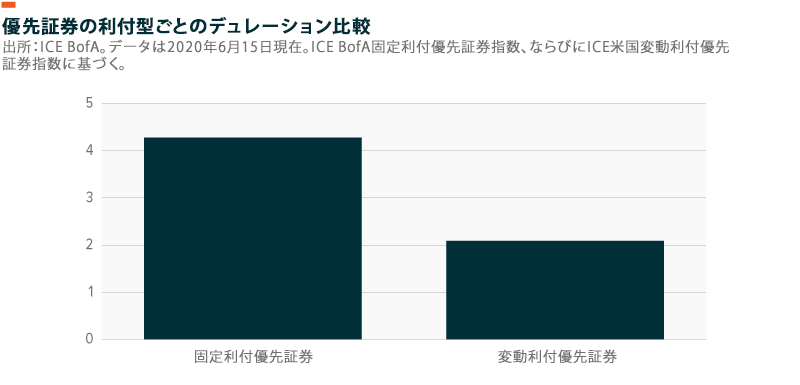

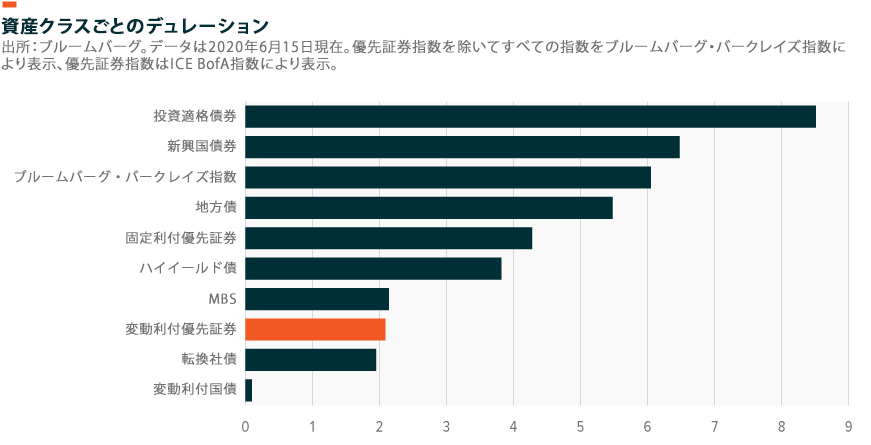

フローティング・レートであれ、またはフィックスド・トゥ・フロートであれ、これらの変動利付優先証券は投資ポートフォリオにおいて、デュレーションが短い、債券中心の資産クラスとして重要な役割を果たします。金利(シニア・ローンや変動利付国債など)に応じて利率が変動する他の債券と同様、変動利付優先証券もポートフォリオのデュレーションの短期化、ないしは金利リスクを下げる目的で利用されます。これは特に金利上昇局面で、投資家がポートフォリオのデュレーションを短期化したいと考えている状況では特に重要な特徴です。

一方で固定利付優先証券は、永久債に近い性質上、往々にしてデュレーションが長いという性質を持ちます。この性質は、金利下落局面では有利ですが、金利上昇局面では不利になります。

直近の金利上昇局面だった時期を見れば、変動利付優先証券にどのような潜在的な効果があるかがわかります。2013年末以降、大きな金利上昇局面は2度あり、10年物米国債金利はそれぞれ84ベーシスポイント、188ベーシスポイント上昇しました。1それらの時期に、変動利付優先証券は固定利付優先証券に対して、それぞれ1.10%、3.28%アウトパフォームしています。一方、債券市場全体は、それらの時期にそれぞれ2.77%、2.47%下落しています。2 つまり、変動利付優先証券を持つことは、金利上昇局面でデュレーションを短期化するのに堅実な戦略といえます。

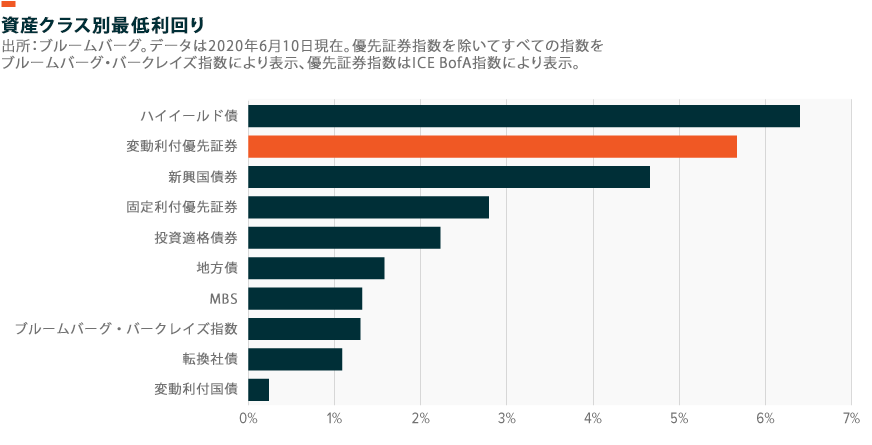

ポートフォリオでの変動利付優先証券の利用法

変動利付優先証券は、債券中心のポートフォリオで便利な役割を果たします。まず、優先証券はその性質上利率が高いことから、ポートフォリオ全体の利回りを向上させることができます。この点においては、優先証券は往々にして他のハイイールド資産、例えばジャンク債や新興国債券等との抱き合わせで利用されます。ハイイールド証券自体は、リスクが高いということを認識することが重要です。投資家はポートフォリオにおけるこれらの資産のバランスに配慮する必要があります。

短いデュレーションの人気資産クラスとして、変動利付優先証券はポートフォリオ全体のデュレーションを短期化する目的でも利用されます。変動利付優先証券は、戦略的にデュレーションを短期化するために固定利付優先証券と抱き合わせにされたり、投資家の金利見通しに基づいてデュレーションを巧みに調整する目的でも利用されます。変動利付優先証券は、金利リスクを一層下げるために、往々にして変動利付国債のような変動利付債とも抱き合わせで利用されます。

広範囲のベンチマーク債券との相対比較において、変動利付優先証券にとっての最適なマクロ経済環境といえば、低金利下で今後は金利上昇が予想される時期、あるいは信用スプレッドが縮小しようとしている時期といえます。

金利上昇局面:変動利付優先証券も、限られたレベルでのデュレーション・リスクを抱えてはいますが、他の固定利付債、例えば多くの投資適格債券よりははるかに低いケースがほとんどです。つまり、変動利付優先証券は、金利上昇局面においては、よりデュレーションの長い金融商品に対してアウトパフォームする可能性が高いといえます。

低金利下:低金利下においては、投資家はポートフォリオにとって魅力ある利回りを得られる商品を見つけるのに苦労します。優先証券はその利回りの高さから、一般にポートフォリオの重要な収益源になり得ます。その利回りは投資適格債券を超えることもしばしばです。一方で低金利下においては、変動利付優先証券は、目先での高利回りと、今後の金利上昇リスクの回避の両方を求めている投資家にとって、特に有用といえます。

信用スプレッド縮小:優先証券は資本構造においては債券に対して劣後するので、同じ発行体でも債券に比べて信用リスクは高くなります。この信用リスクは、利回りの高さによって補填されます。信用スプレッドが縮小傾向にあるとき、市場はマクロ経済環境や企業業績が改善しつつあり、信用リスクが下がっているものと捉えます。このような状況は、優先証券やその他信用リスクの高い金融商品にとっては有利です。

現在の市場環境における変動利付優先証券

新型コロナウイルス感染症の感染拡大に伴う不況を勘案して、世界的に金利は大変低い状況にあります。米国FF金利は0~0.25%に設定され、その他主要国中央銀行(ECBや日銀など)は金利をゼロまたはマイナスに設定しています。

金利はすぐに上昇するような状況にはないものの、これ以上はほとんど下落する余地のない状況です。近時的には金利は最低でも据え置かれるものとして、その間に投資家は変動利付優先証券で高い利回りを享受することができるかもしれません。世界経済が回復し始めたら、信用リスクの縮小や、金利の上昇・正常化が予想されます。この状況こそ、変動利付優先証券が伝統的な固定利付債に対してアウトパフォームするのに適した時期といえます。