グローバルX 米国T-Bill 1-3か月 ETF(CLIP)のご紹介

2023年6月21日、Global XはグローバルX 米国T-Bill 1-3か月 ETF(CLIP)をニューヨーク証券取引所に上場しました。これにより、投資家に米国債イールドカーブ(利回り曲線)のフロントエンドへのアクセスを提供し、今日のマクロ経済情勢における低ボラティリティの投資オプションに対するニーズの高まりに応えます。信用リスクと金利リスクが投資家の主な懸念事項として存在する中、米国債T-Bill ETFは、戦略的・戦術的配分の両面で理想的なソリューションとなる可能性があります。米国債の主要格付け機関からAAAの格付けは、信用リスクの抑制に役立つ一方、T-Billは短期債であるため、金利リスクの軽減に貢献します1。さらに、逆イールドカーブは、短期債の利回りが上昇し、利回りの高いキャッシュポジションを求める投資家にとって魅力的な選択肢となります。ETFというラッピングにより透明性と費用対効果が上がり、投資オプションとしての魅力をさらに高めています。

重要なポイント

- 短期国債は、現在の市場の不確実性と、他の債券の典型的な信用リスクに対処するのに適した位置にあり、現金に代わる優先的な選択肢となる可能性があります。

- 短期国債は、逆イールドカーブによってより高い利回りを提供し、10年物や30年物などの長期国債をアウトパフォームしています。逆イールドカーブは短期国債利回りが長期国債利回りを上回る状況で発生する債券市場独特の動きです2。

- グローバルX 米国T-Bill 1-3か月 ETF(CLIP)は、イールドカーブのショートエンドへのアクセスを提供し、経費率はパッシブ型超短期債ETFの平均(0.14%)の半分の0.07%となっています3。

米国債を理解することで、現在の経済状況における位置づけを理解する

米国債は、信用リスクが最も低い証券として広く認知されており、ムーディーズ、フィッチ、S&Pなどの著名な格付け機関からAAAの格付けを取得しています4。国債の信用リスクは投資家にとってほとんど無視できるようなものですが、金利リスクやデュレーションリスクなど、他のリスクは存在します。このリスクは、米国社債、ハイイールド債、新興国債券など、他の債券カテゴリーと比較して相対的に低いクーポンレートによって生じます。国債は信用リスクが低いため利回りが低く、金利変動の影響を受けやすくなっています。

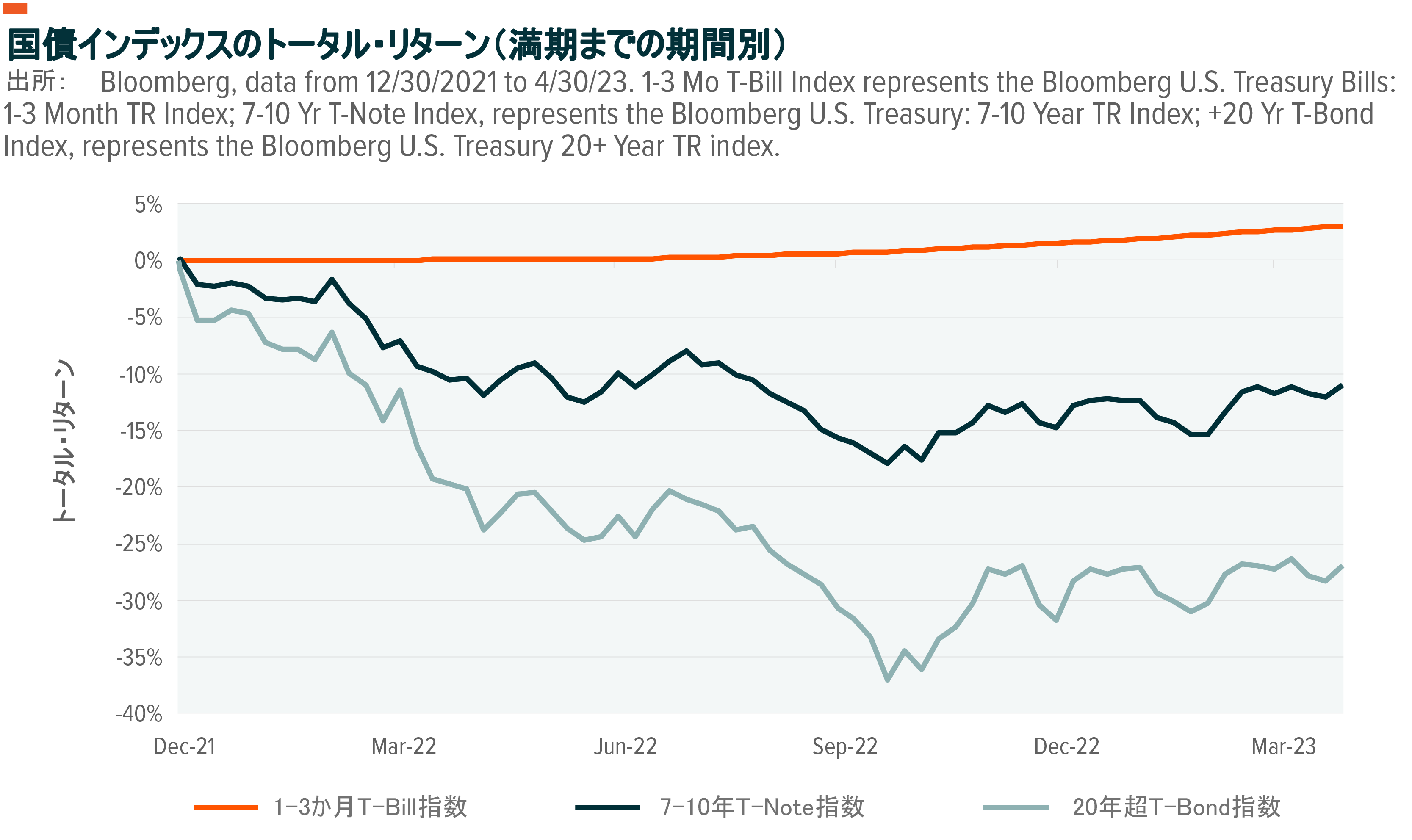

金利リスクに対応するため、CLIPはイールドカーブのフロントエンドへの投資に重点を置き、満期までの期間を短縮します。満期までの期間が短い債券は、投資家への元本の返還を早め、返還された元本の早期再投資を可能にすることで、長期的なリスクを軽減します。結果として、T-Billなどの短期債券は満期までの期間が短いため、金利変動に対する感応度が低くなります。この戦略的なアプローチにより、CLIPは金利上昇環境において、より新しく潜在的に高利回りの商品への投資が可能となります。これは、債券投資における金利変動の影響を軽減すると同時に、信用リスクの軽減を目指す投資家にとって、魅力的な選択肢となりえます。下図は、特に新型コロナウイルス流行後などの金利変動の激しい時期に、満期国債への投資がトータル・リターンに与える影響が顕著であることを示しています。

過去の実績は将来の結果を保証するものではありません。指数に直接投資することはできません。

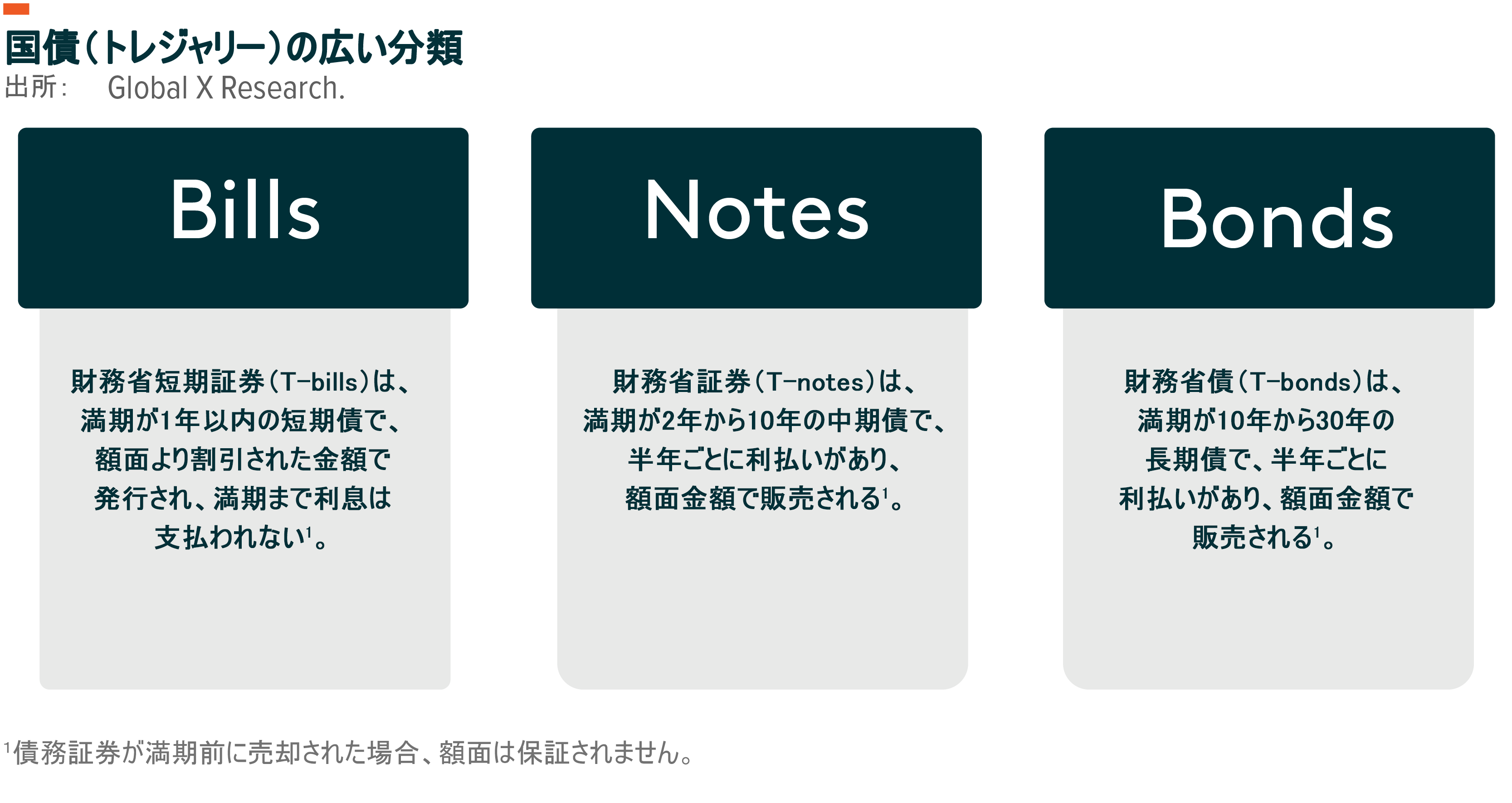

イールドカーブはBills(ビル)、Notes(ノート)、Bonds(ボンド)に分けられ、それぞれクーポン頻度、満期、リスク特性が異なります。Global Xが提供する本商品は、カーブのフロントエンドとも呼ばれる満期1-3か月のT-Bill(米国財務省短期証券)に特化しています。

短期国債の魅力:不確実な時代における信用リスクの軽減と利回りの最大化

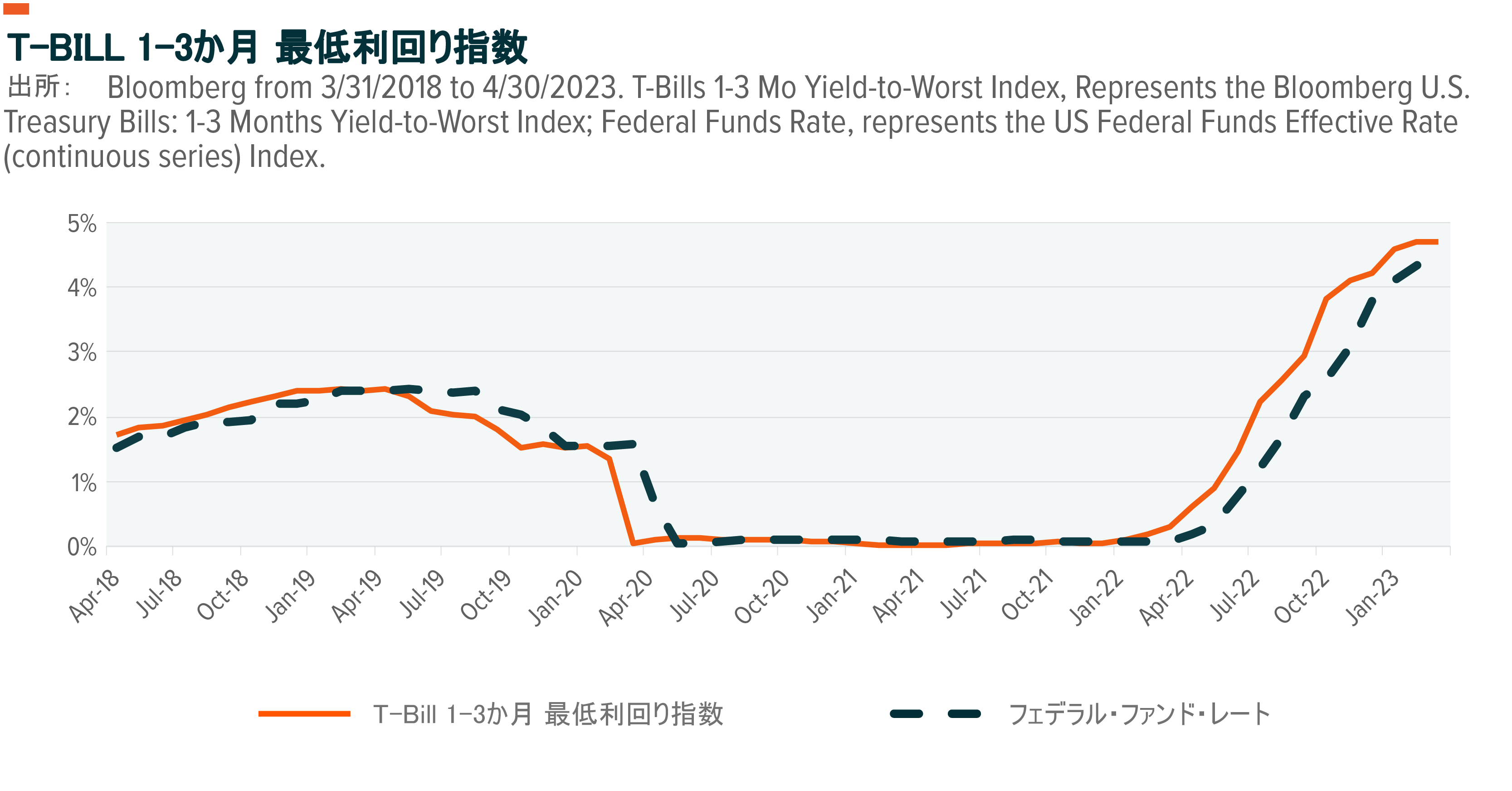

米連邦準備制度理事会(FRB)が数十年来の高インフレに対抗するため利上げサイクルに乗り出すなか、下図でみられる通り、ブルームバーグの1年未満の短期債券(T-Bill)の1-3か月最低利回り指数はフェデラル・ファンド・レート(FFR)と高い相関関係を示しました。これは、1年未満の短期債券(T-Bill)がFRBの金利調整に反応していることを示しています。さらに、フェデラル・ファンド・レートが現在5.25%と大不況以来の高水準にあることから、1年未満の短期債券(T-Bill)は、信用リスクや金利リスクへのエクスポージャーを最小限に抑えながら利回りを求めるリスク回避型の投資家にとって、魅力的な投資機会を提供することができると言えます5。

イールドカーブのフロントエンドで発生する利回りが過去のものと比べて高いことに加え、このセグメントは高い流動性を誇っています。主に満期までの期間が比較的短いことから、1-3か月物T-Billは1日の予想取引高が17億ドルと、イールドカーブのその他の平均7億2,300万ドルに比べ、流動性が高くなっています。さらに、米国内外の主要な事業体は、銀行、政府、企業、その他の事業体など、フロントエンドを流動性やキャッシュポジションとして利用しており、投資手段としての安定性をさらに強固なものにしています6。したがって、1年未満の短期債券(T-Bill)は、先行き金利とインフレが不透明な環境の中、比較的安定し、流動性の高い投資機会を求める投資家にとって、魅力的な選択肢を提供します。

過去の実績は将来の結果を保証するものではありません。指数に直接投資することはできません。

現在のイールドカーブは、カーブのフロントエンドとロングエンドの利回りの間に乖離があることを示しており、ロングエンドは現在のインフレ率4.9%を上回る利回りを提供していないことが分かります7。この現象は、逆イールドカーブに起因しており、低ボラティリティで流動性の高い投資手法を維持しながら信用リスクの軽減を目指す投資家にとって、短期国債(T-Bill)をより魅力的にしています。

長期国債利回りの低下は、投資家が長期的な成長見通しの低下による将来の金利低下を予想していることを示唆している可能性があり、これは短期的に株式のリターンを低下させるかもしれません。結果として、マクロ経済の不確実性を乗り切ろうとする投資家は、より明確な経済軌道が現れるまでは短期国債の安定性と流動性の高さを好む可能性があります。

過去の実績は将来の結果を保証するものではありません。

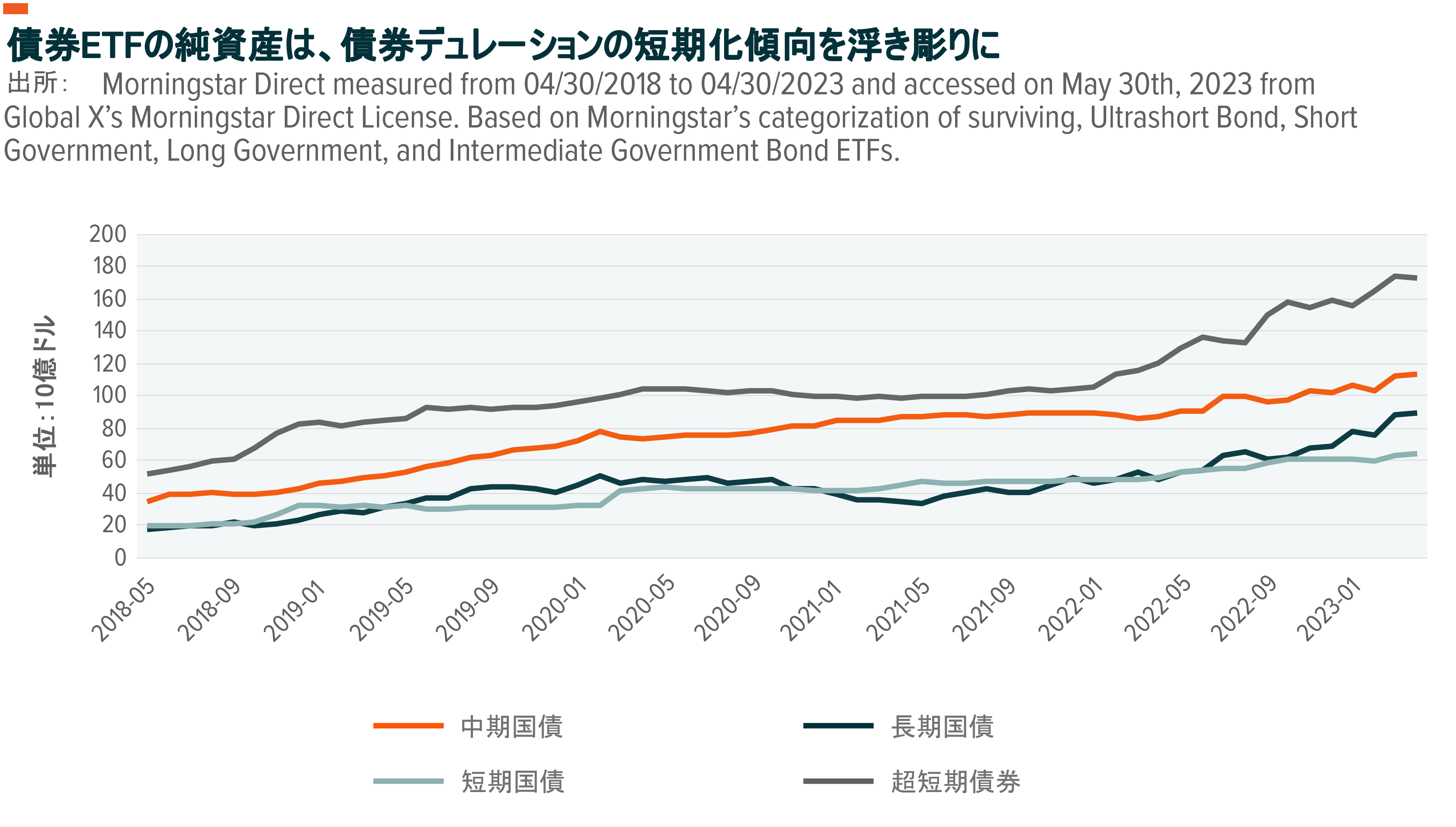

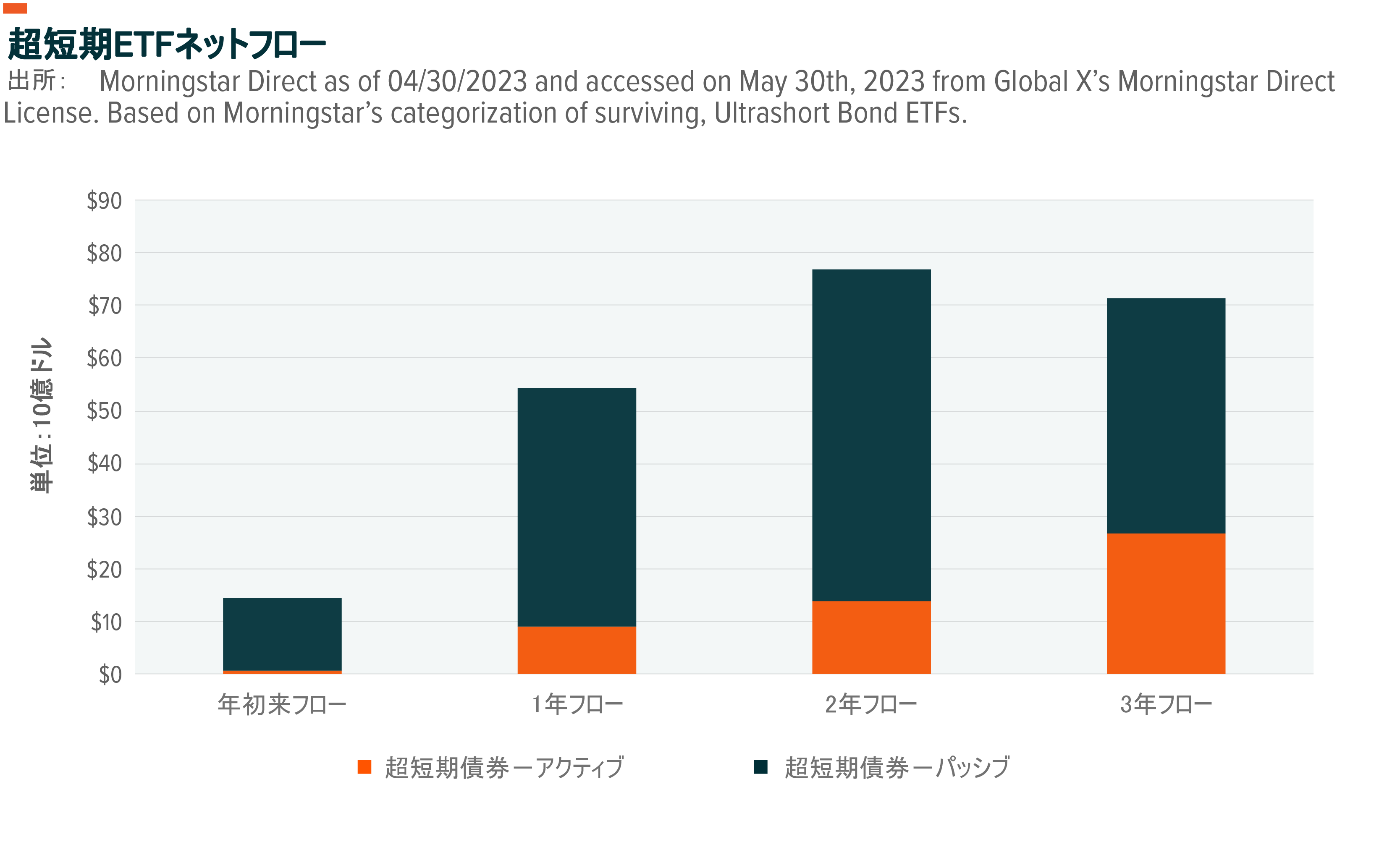

利回りがイールドカーブのフロントエンドで上昇するにつれ、資産フローも上昇しました。下図は、比較的低いボラティリティで利回りを提供する投資に対する投資家の需要の高まりによって、超短期債券ETFの運用資産が増加していることを示しています。超短期債券ETFの多くは、信用リスクを組み込んだ証券を含んでおり、戦略の投資に関する自由度が高まる傾向にあります。これには、社債、モーゲージ担保証券(MBS)、その他AAA未満の証券に配分する能力が含まれます。平均的な超短期国債ETFは、国債のウェイトが41.96%で、投資適格証券のウェイトが87%となっています8。このため、グローバルX 米国T-Bill 1-3か月 ETFは、透明性の高いパッシブETFの仕組みの中で、米国債を中心に投資する超短期債券ファンドを求める投資家にとって魅力的な選択肢となっています。

他の現金代替手段に対する短期国債ETFの潜在的メリット

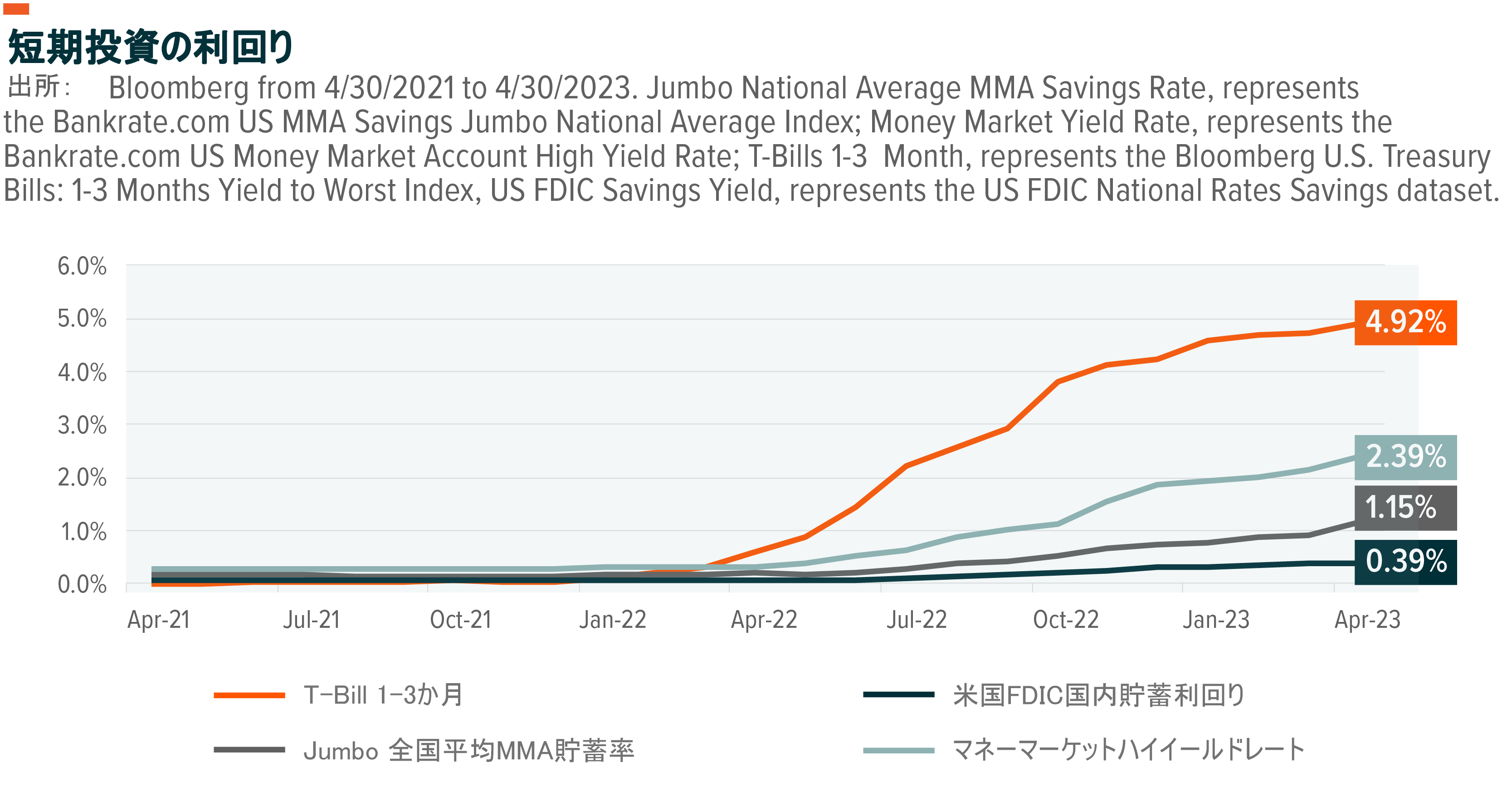

投資家が短期証券への配分を検討する傾向は、マネー・マーケット・ファンドやCD(譲渡性預金)のような他の短期投資証券への関心の復活にも繋がっています。パッシブ国債ETF戦略が投資家に証券バスケットの正確な満期を提供するのに対して、マネー・マーケット・ファンドは、満期が1年までの国債、コマーシャル・ペーパー、地方債、CD、ユーロドル預金など、幅広い資産に投資する柔軟性をポートフォリオ・マネジャーに与えます9。しかし、この柔軟性は、高い経費率と信用リスクの増加というトレードオフを伴います。下図が示すように、マネー・マーケットの平均利回りは、1-3か月T-Billに投資するよりも著しく低くなっています。マネー・マーケット・ファンドの経費率は一般的に高く、ほとんどが0.2%から1%の間となっており、中には2.5%というものもあります10。また、マネー・マーケット・ファンドは最低投資金額や手数料の前払いが必要な場合があり、一定期間中に資産を移動させることが困難であったり、コストが高くなったりします。

過去の実績は将来の結果を保証するものではありません。

超短期債券ETFを選ぶ際、投資家には多くの選択肢があります。アクティブ運用かパッシブ運用か。アクティブ運用には投資家が認識していないリスクが潜んでいる可能性があるため、Global Xはパッシブ運用を選択しました。例えば、アクティブ戦略の多くは、パッシブに比べて高い利回りを達成する可能性があるものの、その分、信用リスクも高くなる可能性があります。これは、この分野のアクティブ戦略の多くは、商業用不動産担保証券(CMBS)や資産担保証券(ABS)のような、市場の低迷時での流動性が不十分な可能性のある複雑な商品への投資エクスポージャーを含む可能性があるからです。さらに、これらの証券は、国債に比べて信用度が低い可能性があります。

Global Xの超短期国債ETFでは、比較的安定した低コストの投資オプションを提供すると同時に、ファンド・マネージャーのリスクを最小限に抑える戦略の利点を認識し、パッシブ運用アプローチを選択しました。パッシブ・アプローチの費用対効果は、アクティブ型とパッシブ型の超短期債券ETFの経費率を比較すると、特に顕著です。

このカテゴリーのETFの中で、パッシブ戦略は、平均経費率がそれぞれ0.14%と0.25%で、平均的なアクティブ・ファンドの43%しかないエクスペンスレシオを誇っています11。グローバルX T-Bill ETFのエクスペンスレシオは0.07%で、平均的なパッシブ超短期債券ETFの半分となっています。このような状況を踏まえると、ファンドの関連手数料はGlobal Xにとって重要な検討事項となります。下図でみられる通り、投資家の行動はこれらの要素と合致しています。注目すべきは、投資家がパッシブ超短期国債ETFへの投資を主に配分していることで、より透明性の高い投資アプローチを好み、手数料や経費を抑えることを望んでいることが表れていることです。

CLIP:ボラティリティの高い環境下でリスク回避をしたい投資家に投資機会を提供するETF

CLIPは、Solactive 1-3 Month T-Bill Indexへの連動を目的とし、満期1-3か月のT-Billをターゲットとすることで、投資家にイールドカーブの最も短いセグメントへのエクスポージャーを提供する特徴的なETFです。この戦略は、満期が1か月以上3か月以下のT-Billに投資します。T-Billが満期まで1か月を切った際には、当戦略ではそのT-Billをポートフォリオからロールアウトします。T-NotesやT-Bondsとは対照的に、T-Billsは割引価格で発行され、満期時に額面で償還されるゼロ・クーポン債です。さらに、Solactive指数は、財務省インフレ連動証券(TIPS)のようなインフレ連動債を除外しており、投資家にとって戦略が分かりやすく、透明性が高くなっています。他のパッシブT-Bill ETFは、TIPSのような非伝統的な国債証券に投資する場合があり、より長期の国債に投資することで満期が長くなり、ボラティリティが高まる可能性があります。したがって、T-Bill ETF を選ぶ際には、指数のメソドロジーを十分に理解することが重要になります。

CLIP ETFは主に米国財務省が発行する米ドル建てT-Billに投資するもので、発行残高は最低2億5,000万ドルとなっています。この戦略的選択は、当ファンドが著しい流動性を維持し、投資家に十分な入退出のしやすさを提供していています。さらに、ポートフォリオ内の各構成銘柄は、選定日の時価と未収利息に基づいて加重されており、ETFの流動性をさらに高める時価総額加重構造を採用しています。ファンドが採用している分かりやすい選定プロセスは、運用のしやすさに貢献するだけでなく、最終投資家にも透明性を提供しています。

CLIP ETFは、投資家にイールドカーブの最も短い部分へのエクスポージャーを提供することで、高い流動性の可能性を提示し、投資ポートフォリオの中で現金または流動性のポジションを求める人々にとって特に有益なものになっています。さらに、短期国債への投資は、イールドカーブの長い部分と比較して高い利回りをもたらす可能性があり、同時に低いボラティリティを示すという利点があります。このように、利回りの向上、ボラティリティの低下、流動性の向上が組み合わさったCLIP ETFは、比較的安定した投資を求める投資家にとって魅力的な選択肢となります。

結論

結論として、グローバルX 米国T-Bill 1-3か月 ETFのローンチは、投資家に償還期間の短い米国債への投資の魅力的な選択肢を提供するものであると言えます。金利リスクが依然として不透明な中、インフレ対策としてのFRBの引き締め策を背景に、デュレーションリスクが低く、利回りが高い短期国債の魅力が高まっています。短期国債は流動性も高く、金利変動の影響を受けにくいため、不透明な経済状況下でも比較的安定した投資対象です。本ETFは1年未満の短期債券(T-Bill)のみに投資する予定であるため、信用リスクと金利リスクを最小限に抑えたい投資家にとって魅力的な選択肢となります。さらに、マネー・マーケット・ファンドのような他の現金代替商品と比べ、低い経費率と低い信用リスクで正確な満期の証券バスケットを提供するという利点もあります。グローバルX 米国T-Bill 1-3か月 ETFは、不確実な時代に信用リスクを軽減し、利回りの可能性を最大化しようと試みる投資家にとって、魅力的な投資機会を提供します。

関連ETF

関連商品へのリンク先はこちら