インカム見通し:2022年第4四半期 - 金利ボラティリティ上昇は2023年にFRBが利上げを停止する可能性を示唆

Global X 2022年第4四半期インカム見通しはこちらでご覧いただけます。本レポートはインカム指向の資産クラスおよび戦略に関してマクロレベルのデータと分析を提供することを目的としたものです。

前四半期は、インフレ高進が続いていることについてご説明しました。米国の消費者物価指数(CPI)が6月に9.1%とピークに達し、その後、夏期の高水準から反転したものの10月のインフレ率は7.7%と、依然としてFRB(連邦準備制度理事会)の均衡金利を大きく上回って推移していました。主な特徴のひとつはインフレのなかでも粘着性の高い要素が寄与しているという点で、サービス(食料・エネルギー除く)が前年比6.74%上昇、所有者の帰属家賃(equivalent rent)が1980年代の高値を更新するなど、インフレ圧力が予想よりも長期化する可能性があります。1, 2

FRBは11月の連邦公開市場委員会(FOMC)で政策金利の引き上げを全会一致で決定し、4回連続で75bpの引き上げを実施し、インフレ阻止に向けて1980年代以来最も積極的な引き締め策を展開しました。3 また、金利上昇により、短期債券への投資意欲も高まっています。しかし、このような環境下においては、より強靭性の高いインカム戦略が代替案として存在するとGlobal Xでは考えています。

重要なポイント

- FRB、欧州中央銀行(ECB)、および世界中の中央銀行に対する利上げ期待は依然として高く、各市場はインフレ抑制のためにより積極的な政策決定が必要であると予想しています。4 ただし、先物市場では、2023年前半にも利上げが先細りになる道筋が予想されています。5

- インフレに対し粘着性の高い構成要素の寄与が高まっているため、将来のインフレ率は現在の予想よりも高い水準にとどまる可能性があります。米国物価連動国債(TIPS)は、クーポン支払いを再調整することで、投資家がインフレ高進をマネタイズする一助となる可能性があります。

- 企業にとって資本コストの上昇は、収益が不透明な中で配当金を維持する能力を圧迫する可能性があります。オプションのプレミアムが高止まりしているため、カバード・コールのような特定のオプションベースの戦略は、不確実性から利益を得る方法となり得るとGlobal Xは見ています。

国債利回りの上昇により債券への圧力が高まる

インフレが予想以上に粘着的な側面を見せたことを受けて、FRBが当面タカ派的な姿勢を維持するとの思惑から、短期国債利回りは2007年6月29日以来の水準まで上昇しました。

2年物米国債利回りは、政策金利の予想ピーク(ターミナルレート)が5%台を突破したことを受け、2007年以来の高水準に跳ね上がりました。利回り上昇の加速により、20年超国債などの高デュレーション資産への影響が拡大しました。例えば、ICE米国債20年超債券指数は、2022年11月30日現在、年初来で-29.69%の下落となっています。また、従来型の60/40ポートフォリオは、債券利回りの上昇によりストレスを受け、価格マルチプルを圧縮し、ポートフォリオの債券スリーブを押し下げています。6 株式と債券がクロスアセットで下落していることを受け、借入コストの上昇を背景に、投資家はインカムを創出しシェルターを提供する可能性のある、いままで見過ごされていた市場の穴場を模索しています。

インフレが続く中、粘りを見せるTIPS

投資家は難しい状況に陥っています。つまり、デュレーションの高い国債でより高いレベルの金利リスクを取るか、より高い利回りの可能性のある投資先を求めて格付けを下げてより高いクレジットリスクを取るか、という選択を迫られているのです。より高いクレジットリスクを選ぶのは、FRBの最大の関心事が現在のところインフレ抑制であることを考えると、理想的ではないかもしれません。

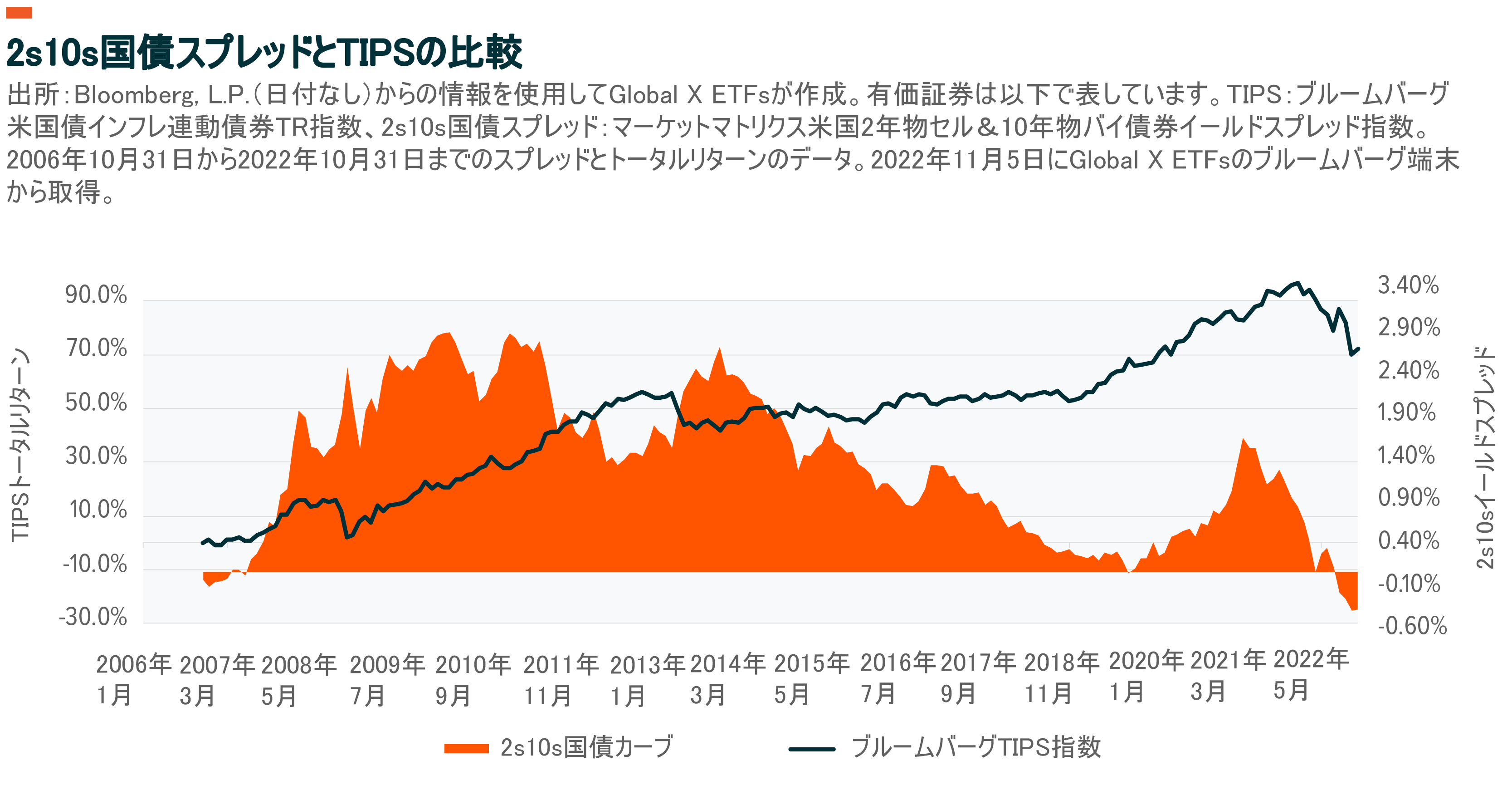

投資家の目が、「TIPS」として知られる物価連動米国債に向かい始めています。TIPSの課題の1つは、同程度の期間の国債と比較して高いレベルの金利リスク(デュレーション)を負っていることですが、現在は予想を超えるインフレ高進の恩恵を受けることでバランスを取っています。国債カーブのスペクトラム全体における国債利回りが現在のインフレレベルを下回るため、これにより投資家に非対称のリスクがかかっています。7

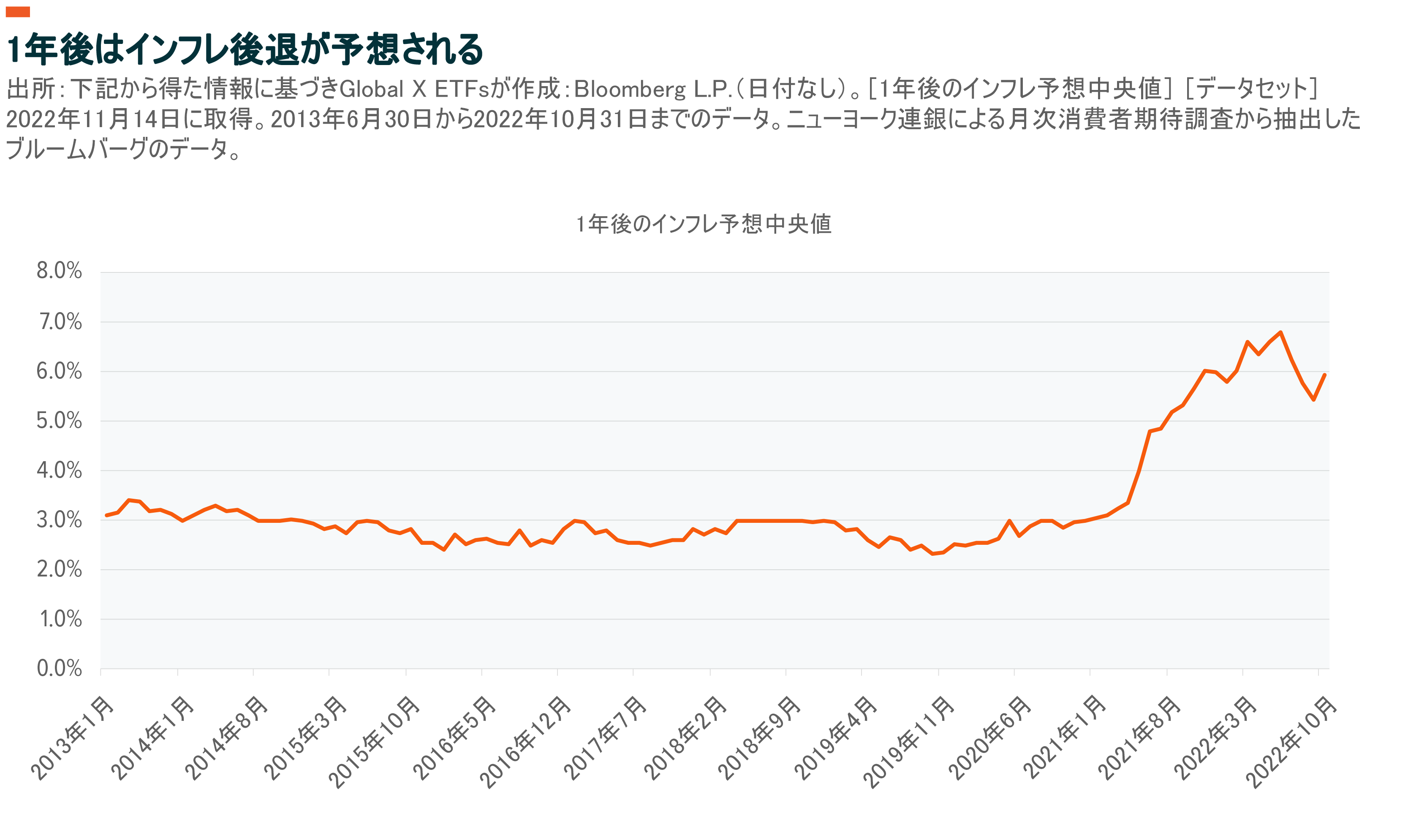

Global Xインタレスト・レート・ボラティリティ・アンド・インフレーション・ヘッジETF(IRVH)は、イールドカーブのスティープ化と金利ボラティリティの上昇から利益を得る可能性を持ちつつ、インフレから防衛されたインカムの獲得を目指す投資家に適した投資対象です。ファンドはアクティブに運用されており、伝統的な資産配分の分散とヘッジを担う可能性を備えています。2つのレッグ(TIPSと金利カーブ・スプレッド・オプション)の間のウェイトは、インフレ上昇リスクと金利リスクの間のバランスを取るのに役立つように設計されています。このファンドの主な目的は、米国の金利カーブのスティープ化から生じる相対的な金利ボラティリティをヘッジし、金利ボラティリティが増大する市場のストレス期から利益を得ることであり、同時にTIPSへの配分から得られるインフレ防衛されたインカムを提供することです。下図は、1年後のインフレ後退予想を示したもので、インフレが続くと予想される場合、TIPSのパフォーマンスに貢献する可能性があります。

2s10s反転、つまり2年物米国債の利回りが10年物よりも高くなる場合、通常、市場参加者が近い将来に短期金利の上昇を予想していることを示すシグナルと見なされます。このため、投資家は長期債を保有することのリスクを軽減するために、長期債の利回りの低下を容認する場合があります。2s10s曲線の反転は、トータルリターンベースとボラティリティの両方の面で、インカムを創出するためにスティープなイールドカーブに依存することが多いIRVHのような投資戦略に影響を与える可能性があります。ご参考までに、カーブは1981年以来最も高い反転水準にあり、85.3%の期間でプラスとなっており、60bp以上の反転は1977年以来わずか8カ月、または期間の4.35%に過ぎません。8 需要減退と並行してインフレ率が低下し、FRBの利下げ圧力が高まる傾向にあるため、カーブオプションはTIPSへの配分による下振れ圧力を軽減する可能性があります。これにより、経済を刺激するためにブルスティープナー・シナリオ(FRBがフロントエンド金利を下げる)が発生する可能性があり、単にTIPSのバスケットを保有するよりもボラティリティが軽減されます。予想以上にインフレが進むシナリオでは、インフレ予想が高止まりする一方でカーブオプションはブルスティープナーの恩恵を受けると思われるため、両レッグ(TIPSとカーブオプション)が良好なパフォーマンスを計上する可能性があります。

資本コストの上昇による株式のボラティリティ拡大

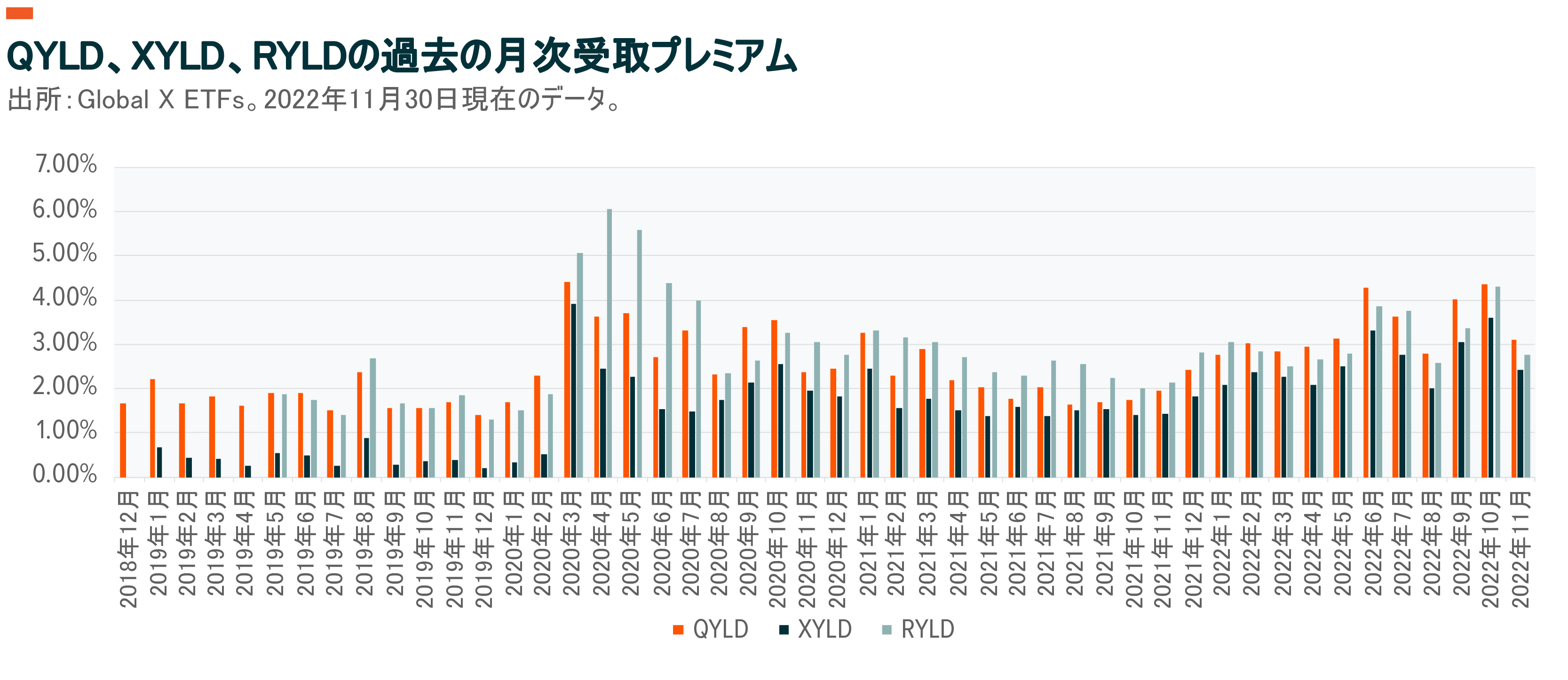

現在のような環境では、特にカバード・コール戦略や、リスク・マネージド・インカム戦略がお勧めです。カバード・コール戦略は、インデックスに含まれる株式など特定の資産を購入し、同じ資産のコール・オプションを売却して収益を得るというものです。アット・ザ・マネー(ATM)カバード・コールのアプローチは、アウト・オブ・ザ・マネー(OTM)カバード・コール戦略に比べて発生するプレミアムが高いため、インカム志向の投資家に最も適しているのではないかとGlobal Xは考えています。Global Xは、ナスダック100(QYLD)、S&P500(XYLD)、ラッセル2000 (RYLD)、ダウ・ジョーンズ工業平均(DJIA)のATMマネー・カバード・コール戦略を各種提供しています。

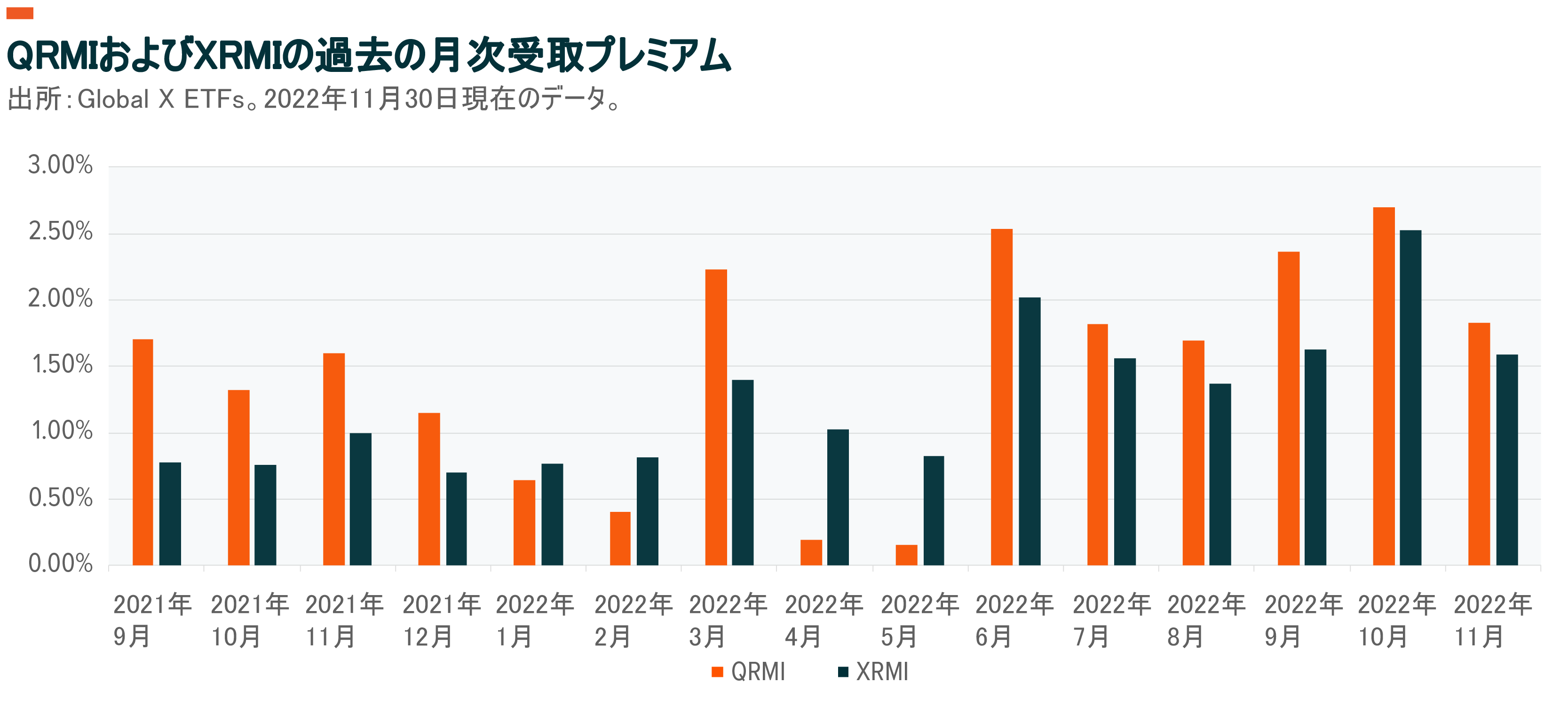

市場の変動が激しい中で、ある程度の下振れ防衛を求める投資家にとっては、Global Xのリスク・マネージド・インカム(RMI)戦略が選択肢となるかもしれません。これらの戦略は、カバード・コール戦略にカラー戦略として知られる防衛型プットをオーバーレイしたものです。RMIのラインナップは、ATMコールを売り、OTMプットオプションを買うことで、下振れリスク軽減をもう一層付加し、潜在的な市場の変動をインカム源に変換します。大きな違いは、カバード・コールと比較した場合のカラー戦略のリスクとリターンのトレードオフです。カラー戦略では、上昇の可能性を諦めることに加え、コールの売却で得たプレミアム収入の一部を放棄して、防衛プットを購入します。カバード・コール戦略と同様に、Global X では、S&P500(XRMI)とナスダック100(QRMI)という米国の 2 大指数について、ネット・クレジット・カラー(コールの売りから得られるプレミアムがプットの買いから得られるプレミアムを上回る)を提供しています。

これらの戦略は、不安定な横ばい相場において、株式や債券投資をアウトパフォームする可能性があります。これらのファンドは、一般的な株式配当や債券利回りよりも高いインカムを求める投資家、あるいは期待成長率の低下による下振れリスクをある程度軽減したい投資家に最適なファンドです。債券サイドでは、市場で短期金利が平均以上の上昇を見せたときにボラティリティが急上昇し、受け取るプレミアムが増加する傾向があるため、これらの戦略は金利リスクを低下させる可能性があります。

低デュレーションの選択肢としての優先証券

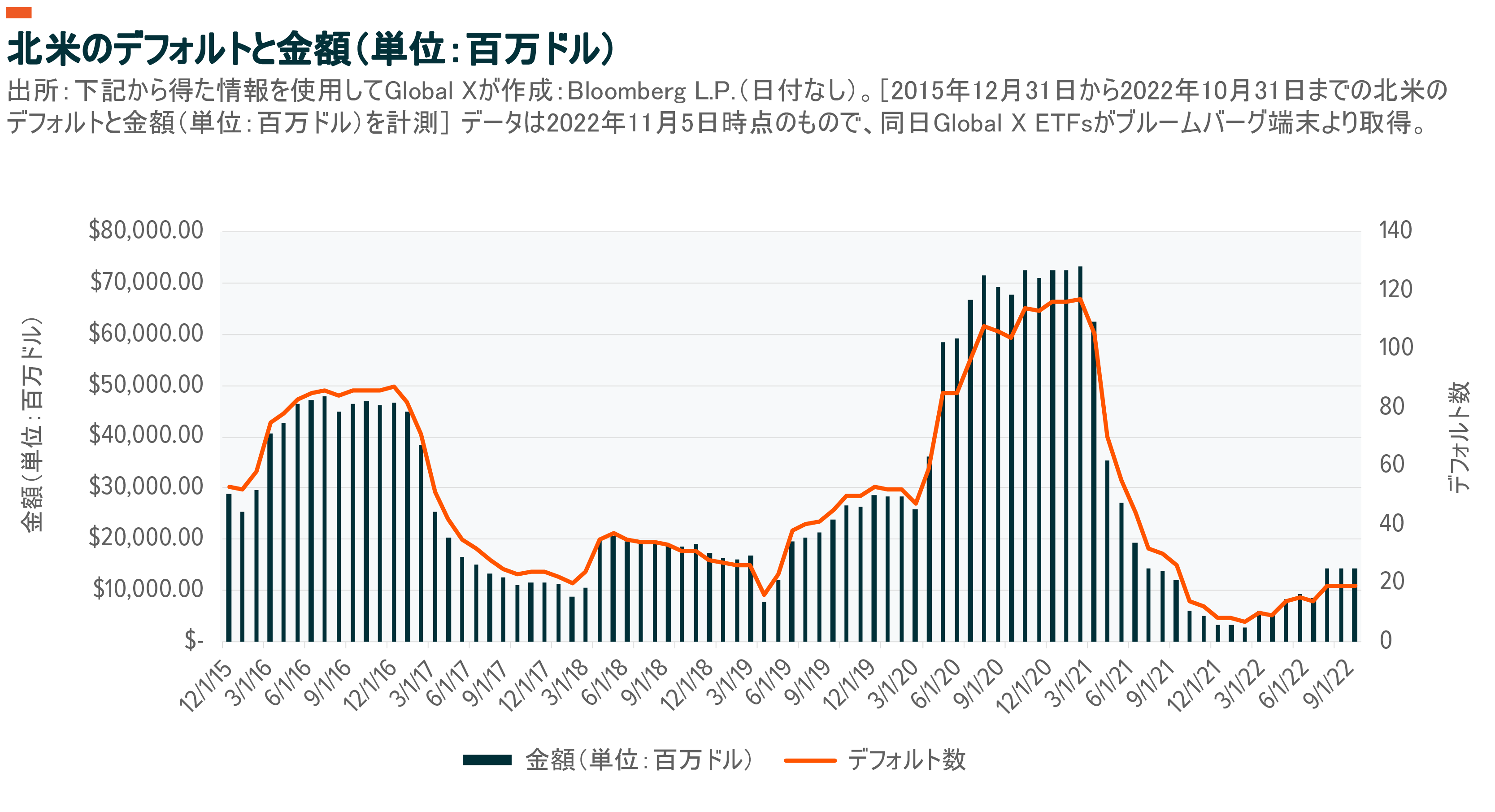

株式および伝統的な債券投資の価格が揃って下落した年となりましたが、投資家は、インカム目標達成に向けて、ハイイールド債券をはじめとする他の選択肢に目を向け始めました。これらの債券は格付けに応じてデフォルトする確率が相対的に高いため、発行体は投資を促すために債券保有者や貸し手に対して高いクーポンを支払う必要があります。問題は、低成長と金融引き締めの中で、ハイイールド・クレジット市場に亀裂が生じ始めていることです。下図は、北米において最近デフォルトが増加していることを示しており、オプション調整済みスプレッドがデフォルトの増加と並行して上昇する傾向があることから、金利リスクからクレジットリスクへの転換を示唆している可能性があります。前述の通り、デフォルトは徐々に増加傾向にあり、ハイイールド債券のリスクを高める可能性があります。

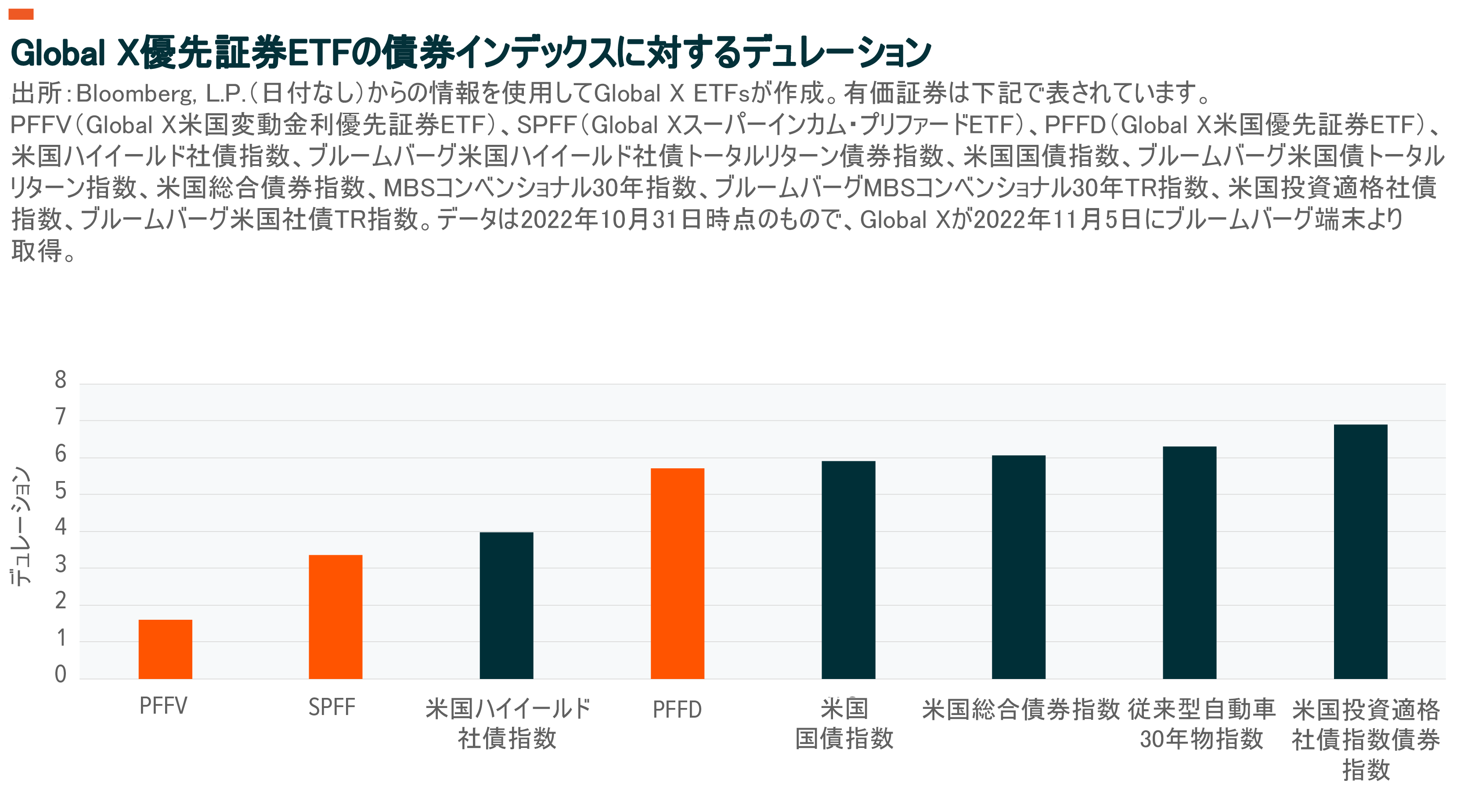

優先株は、同等の信用格付けを持つ他の債券よりも高い利回りを生み出す傾向があり、全体のデュレーションを低下させるため、インカム投資家の代替選択肢となる可能性があります(下図参照)。実際、優先証券は一般的に大手金融機関や公益事業などのディフェンシブなセクターが発行しているため、これらのハイブリッド商品は金融情勢の悪化という嵐に耐えられるはずです。

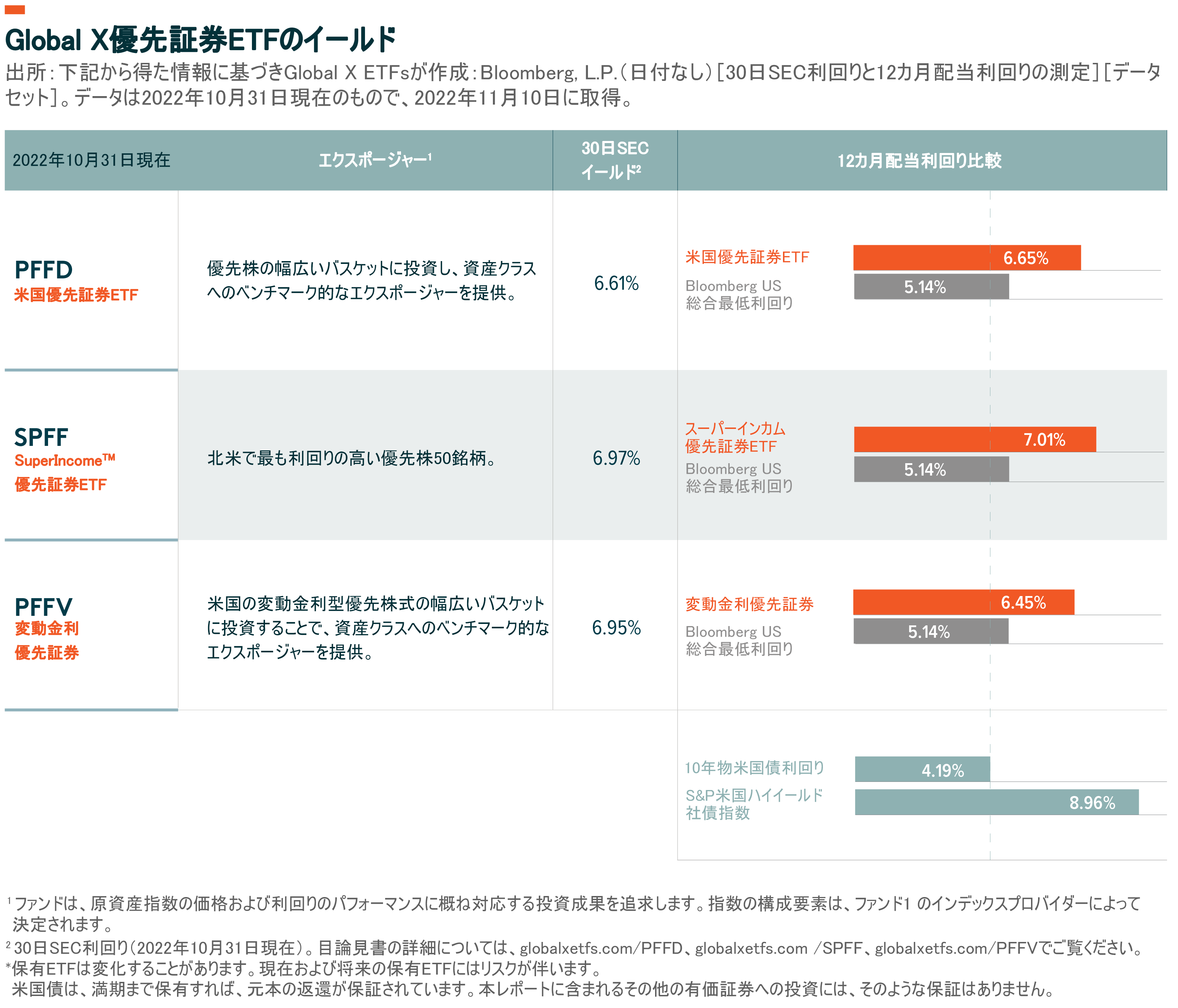

Global Xは、変動金利、非投資適格、社債へのエクスポージャーの代替として導入可能な3つの優先証券ETFを提供しています。

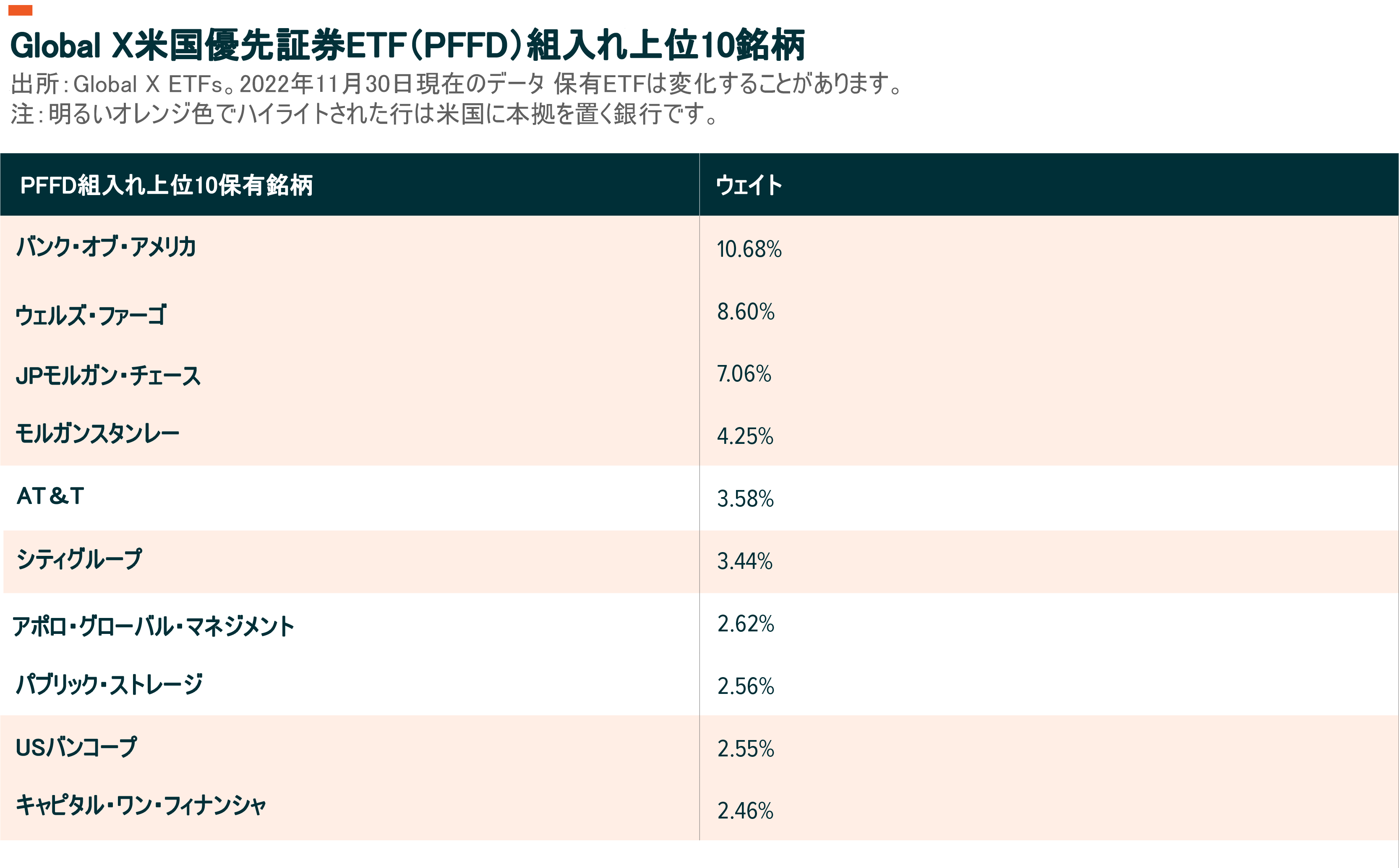

Global X米国優先証券ETF(PFFD)は、2022年11月30日時点で109社、247銘柄で構成される米国優先株の分散可されたバスケットを投資家に提供しており、各証券はムーディーズ、S&P、フィッチによる格付けを受けていなければならず(転換優先株を除く)、より高い利回り獲得の可能性を求める投資家の投資適格債券へのエクスポージャーの代替物として興味深い選択肢となっています。

PFFD以上の利回りを期待する投資家にとっては、Global Xが提供するスーパーインカム優先証券ETF(SPFF)が魅力的なソリューションになるかもしれません。この戦略は、米国とカナダで最も利回りの高い優先証券50銘柄に投資するものであり、ポートフォリオの利回りを向上させる可能性があります。より高い利回りが期待できるためファンドのデュレーションが押し下げられることから、金利の変動に対する感応度が低くなります。

リスクフリーレートに連動する利回りを求める投資家にとっては、伝統的な債券資産に比べ高レベルの分散が可能なGlobal X変動金利優先証券ETF(PFFV)は有効な解決策となる可能性があります。Global X変動金利優先証券ETFは、固定変動利付優先証券へのエクスポージャーを持ちます。これらの株式は、5年から10年の一定期間にわたり固定配当を支払います。9 その後、あらかじめ決められたスケジュールで変動金利の配当に切り替わります。

引用したパフォーマンスは過去の実績であり、将来の成果を保証するものではありません。投資のリターンおよび元本価値は変動するため、投資家の受益証券は、売却または償還された場合、取得原価を上回る場合も下回る場合もあり、その時点におけるパフォーマンスは記載されているパフォーマンスを上回る場合も下回る場合もあります。

結論

リスクフリーレートの上昇に伴って企業の資本コストが上昇することは避けられないため、賢明なインカム投資家はインカムポートフォリオへの影響に注意する必要があります。圧力は減少しているもののFRBがアクセルを踏み続けているため、幅広い債券資産は引き続き圧力に晒される可能性があります。市場が粘着性の高いインフレを反転させることの難しさを割り引いている可能性があるため、TIPSは予想を超えるインフレリリースをマネタイズする可能性を投資家に提供します。歴史的にボラティリティが上昇する時期にはオプション・プレミアムが上昇するため、カバード・コールとカラー戦略は配当金削減のリスクを緩和するのに役立ちます。