持続可能投資が長期価値を実現

持続可能投資(SI)は投資方針の一つで、財務要因だけでなく環境・社会・企業統治(ESG)の要因を考慮し、高いリターンを追求するとともに、社会と地球に良い影響を与えることを目指します。企業は、私たちと同様に、自らの行動が社会と環境に影響を与えることを認識しています。こうした影響には、すでに目に見えているものもあれば、定量化したプラスまたはマイナスの影響として、実体経済と企業のバランスシート上で表面化し始めているものもあります。

このような状況で、持続可能投資方針を取る投資家は、対象とする投資資産について、従来の財務分析に加え、重大な意味を持つと思われるESG要因の評価を総合的に踏まえ、投資判断を実行します。ここ数年は、刻々と変化する消費者需要と新しい投資商品の流入が支える好環境に恵まれ、持続可能性を投資評価に取り入れた運用資産は着実に増加してきました。また、SIは正しい投資方針であるという認識の高まりも、この流れを支えています。正しい行動に資金を投入することが、リターンの犠牲を伴なわないという理解が投資家の間に浸透してきているのでしょう。それどころか、SIにより、ポートフォリオの長期価値創造を一段と押し進めることができるのです。

バランスシートを超えた評価の実践

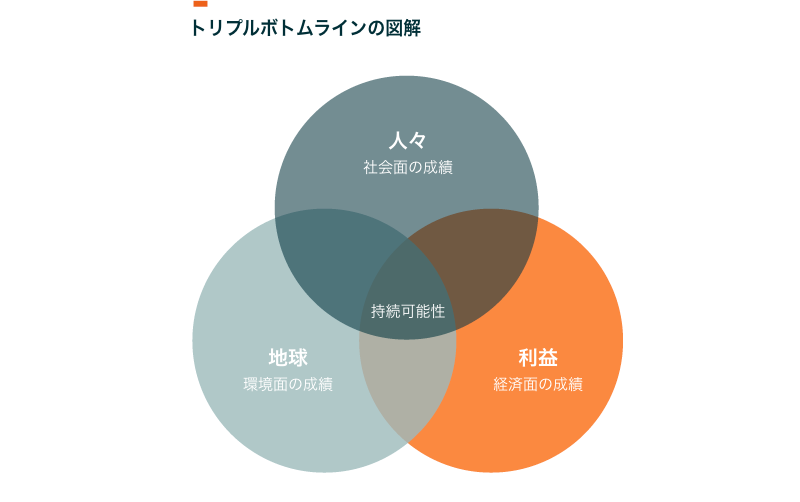

トリプルボトムライン(3BL)は、これまでの収益性指標だけでなく、環境と社会への影響も評価する会計手順です。

3BLは、企業の持続可能性の評価を容易にするレンズのような役割を果たします。この方針を使うと、持続可能性の評価事項と財務価値が切り離せない関係にあることが分かります。以下の図は、3BLの環境側面と社会側面の構成要素、そして両側面と財務成績の関係を表しています。

環境:企業活動が環境に影響を与えるという因果関係は、産業革命の前からありました。しかし、投資家がこの関係を意識し始めたのは近年に入ってからのことです。今日の投資業界は、企業活動と環境の因果関係は無視できないという考え方を強めています。

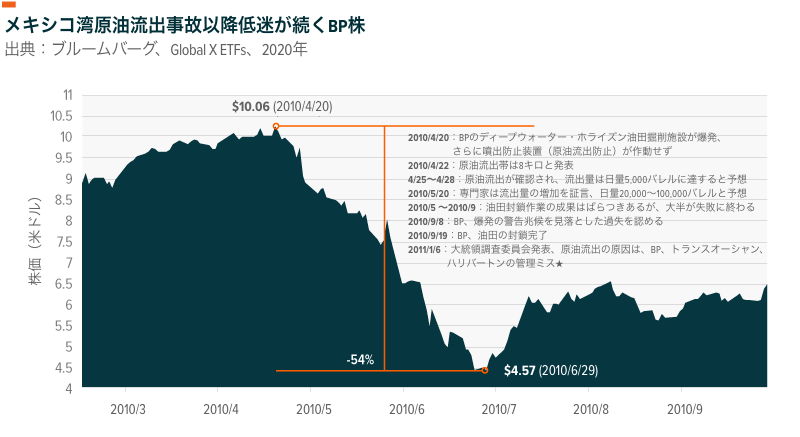

企業活動が環境に直接影響する一例として、BPが運営していたディープウォーター・ホライズン油田掘削施設の爆発に端を発した原油流出事故(「メキシコ湾原油流出事故」)があります。事故発生から87日少しの間に、490万バレルを超える大量の原油がメキシコ湾へ流出し、その結果、2,080キロの沿岸地区生息環境が損なわれ、深海生態系は回復不能の状態に陥りました。1,2ある調査によると、経済的損失額は、湾岸漁業(2010~2020年)が推定87億ドルの収入を喪失しました。また湾岸地区の観光業は、227億ドルの収益機会喪失(2010~2013年)となりました。3

政府の事故調査委員会は、「時間と費用の節約方針」が、事故を引き起こしたとみなしています。4 この節約方針の内容(すべてではありません)を以下に列記します。5

- セメント固定評価記録の省略。圧力レベルの調節に必要不可欠なセメント固定の不備が爆発の主要因。

- 負圧検査結果の不適切な解釈。検査によりセメント固定作業の完全性を確認できる。

- セメント固定外部への付加的防壁の省略。

原油流出事故から10年間で、BPは700億ドルを超える罰金と和解金を支払いました。一方、現在も同社株価は事故前の水準まで回復していません。6 2020年2月10日現在の株価は、原油流出事故時の水準を29%下回っています。7

社会:企業は社会にとって不可欠な要素です。仕事、報酬、研修を提供し、社会が消費するモノやサービスを作ります。一方、社会は企業に対して、事業活動の場である地域社会を尊重するよう、要求を強めています。そして、意図的であろうとなかろうと、この義務を履行しない企業は、壊滅的な影響を覚悟しなければなりません。

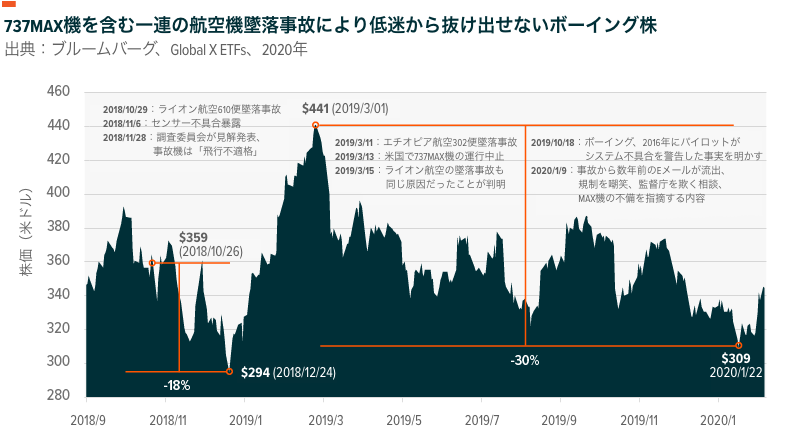

例えば、航空宇宙事業を営むボーイング社のる安全手順の不備と全般的な注意義務違反は、737MAX機をはじめとする数件の墜落死亡事故を引き起こしています。同社が犯した多くの過失の一例として、飛行演習の手抜きがあげられます。パイロットに自動安定操縦システム(MCAS)の解除方法を教えなかったために、同機能の不具合が墜落事故を引き起こしました。事故後、同社のあるエンジニアが、ボーイング社は、不具合を緩和できたと思われる安全システムの設置を、経費を切り詰めるために見送ったことを暴露しました。これは明らかに、短期の利益追求の名において犯した利害関係者利益の毀損と言えます。8

ボーイングの短期型思考は、同社の長期利益を阻害していると考えることができます。同社の事故により、家族は大切な人を失い、地域社会は貴重な貢献者を失いました。そして、ボーイングは、自らの怠慢体質により、名声を台無しにしてしまいました。2度目の墜落事故を受け、同社の株価は前の高値から22%落ち込みました。9 2020年には、1月の航空機受注はゼロで、これは50年を超える歴史で初めてのことだと発表しました。10 しかし、同社の評判が汚されたことで被害を被ったのは、株主だけではありません。ボーイングは多くの従業員を抱え、直接雇用だけでなく取引業者を通じての雇用も大きなものです。同社への疑念が社会に与えた影響により、同社に生計を頼る何千もの従業員が所得の大幅減または失職という結果に苦しみました。

適切なガバナンスによる3BLの最適化: 企業(そして投資家)が、環境や社会リスクへの露出を最低限に抑えるメカニズムを有効に機能させるための方法について説明します。まずは、適切なガバナンス体制を確立することから始めます。

上で、極端なマイナス効果を生じた例を取り上げました。こうしたマイナス効果は、短期志向、つまり他の事項への配慮よりも、短期の利益を優先する考え方が導き出した結果です。多くの場合、短期主義の企業は、長期の価値を構築するよりも、目先の収益を押し上げるために経費を切り詰める施策を取ります。最適なガバナンスを持つ組織は、この考え方を拒絶します。代わりに、長期間を視野とした経営判断(「長期志向」とも呼ばれます)を通じて、適切な株主資金の受託責任行動に全力を傾けます。ハーバード・ビジネス・レビューは、健全なカバナンス体制を持つ企業に見られる特徴として、以下を列記しています。11

- 経営資源を戦略的方針に従って(過度な財務手法の起用を控えて)配分

- コーポレート・シチズンシップ(企業の社会的責任・義務)と倫理的課題への、法規制やコンプライアンス要件を超えた配慮

- 環境リスクと政治リスクに対する注意

- 役員報酬と戦略ゴールの連動

- 役員任期をずらすことによる、継続性と事業情報伝達機能の整備

以上の特性を備える企業は、短期指向ガバナンス体制を敷く企業の業績を上回るでしょう。ハーバード大学の学術研究論文『企業の持続可能性が組織の行動と業績に与える影響』で、研究担当者は長期指向経営方針を取る持続可能性の高い90社と、こうした方針を取らない持続可能性の低い90社を選び2グループに分類しました。各社を時価総額で加重して構成した2グループのポートフォリオに1ドルを投資し、1993年から2010年間のパフォーマンスを比較したところ、高持続性企業ポートフォリオは、低持続性企業ポートフォリオの業績を47%近くも上回りました。12この期間は、現在よりも持続可能志向ガバナンスが重視されていなかったことを考慮すると、この結果の意味がよく理解できます。

結局のところ、持続可能性は、環境や社会に好影響を与えようという熱意のみを意味しないということです。もちろんどちらも歓迎すべきことですが。持続可能性型企業は、長期間を視野に入れて事業を展開する企業だと言えそうです。

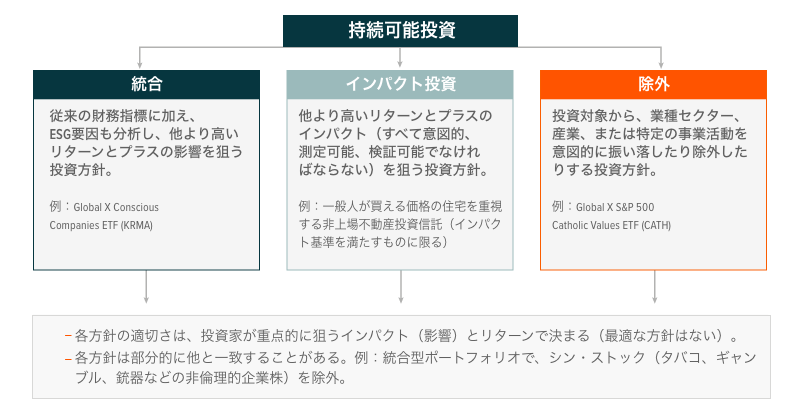

適切で長期間の価値を狙う投資

分別のある投資をするためには、企業のリスク・報酬特性を表す各要因を熟慮する必要があります。そして、既述したE(環境)、S(社会)、G(企業統治)の要因は、企業財務にも重要な意味を持つことがますます明白になっています。ESG要因を投資判断プロセスに取り入れることは、長期的価値の獲得とプラス効果の創造を図る全体的投資合理性に基づいた判断を意味します。この方針は、持続可能性投資の範ちゅうに入り、いみじくも「ESG統合」という用語で呼ばれます。特定の業種セクターや事業活動をブラックリストとして除外する方針と異なり、「ESG統合」を適用する投資家は、すべての業種セクターや業界の企業を対象としたESG要因を調査し、優良企業の発掘を狙います。

投資プロセスにESG要因を取り入れる方法は、以下の手順によります。第一に、質的・量的ESGデータを文章化し、諸要因をセットにします。その後、企業が属する業種セクターや業界への関連度に応じて、それぞれの要因を加重評価します。この関連度は「マテリアリティ」とも呼ばれます。一部の投資家は、独自でデータ解析方法やマテリアリティ判定方針を設定しています。また、投資プロセスのすべて、または一部を外務委託する投資家もいます。資産運用者が、自身の投資プロセスをきちんと踏み、プロセス主導でESG要因を考慮していることを明示できるなら、どのESG統合方針が正しい・誤っているということはありません。

ESG統合型投資方針を適用する投資信託の例としては、Global X Conscious Companies ETF (KRMA)があげられます。KRMAは、企業が利害関係者に与えるプラスのインパクトを考慮する指数を追従する投資信託です。こうしたインパクトは企業の発展(従来の財務指標に加え、顧客、従業員、納入業者、株主、地域社会全体)に対しても決定的に重要な意味を持ちます。追従する指数は、幅広い分野の質・量的情報を利用し、利害関係者にもたらすプラス成果や、利害関係者グループにより異なるマテリアリティを評価します。次に、成果指標の加重評価と従来型の財務指標を算入し、合成解析によって個々の企業に与える得点を作成します。最後に、上位に入った企業のうち、過去3年間の選別基準を満たす企業を選び出します。

企業の業績も一つの選別基準ですが、持続可能投資は、適切な事業活動の実践も投資対象要件となります。投資額に対するプラスインパクトを評価することは容易ではありませんが、ESG統合方針により、どの企業の事業活動が投資基準を満たしているか判別できます。

強い責任感を持つ企業への投資資金が増大するにつれ、他の投資家もその流れを投資機会と見なし、資金を投入することも考えられます。理想としては、責任感ある企業は、投資家感情を前向きにするものが何かを認識し、その責任ある行動水準を維持するとともに、責任感の高くない企業も行動水準を改善する意欲を高めるということです。

直接的に変化を導きたいと考える投資家は、積極的な会社オーナーになり、株主議決権の行使を通じて会社に関与できます。最も効果的な方法は、株主決議を提案し、委任投票を獲得することです。企業の株主は、同じ価値観を持つ他の株主と連携し、年次株主総会に株主議案を提起し、採決に持ち込むことができます。株主議案が実際に変化を実現した例を紹介します。2016年に行われたケロッグ社の株主総会で、放し飼いの鶏の卵を使うことを強く求める株主議案が提起されました。この議案は議案書に載り、最終的には95.9%の委任投票を集めました。13

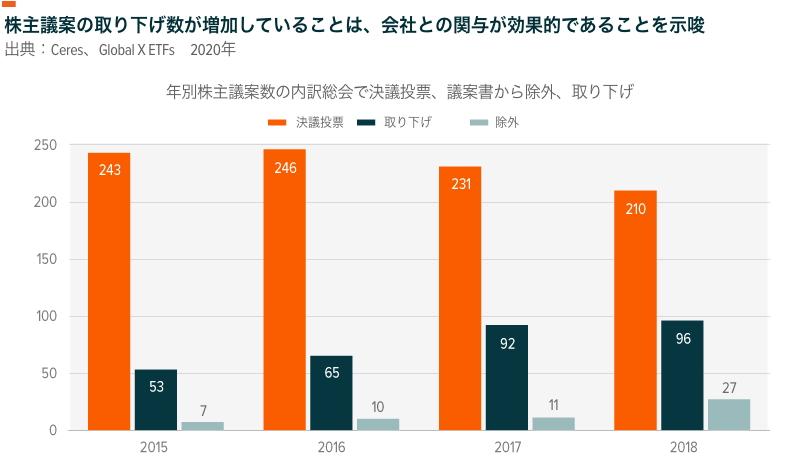

持続可能指向の株主議案が可決される可能性はかなり低いという悲観論はあります。しかし、会社関与の影響力は、対話が公開されることによっても生じます。こうした株主議案にマスコミが興味を持ち、一般社会に広がる可能性があるのです。高い頻度で、会社と株主は総会前に話し合いを行います。そして、多くの場合、会社側は株主議案の取り下げの見返りとして譲歩案を提示します。2018年は108件の環境関連議案が提出されました。このうち、株主が取り下げた議案は47件で、確約獲得、公開議論、戦略的撤回という理由でした。14

持続可能投資は 一時のブームではない

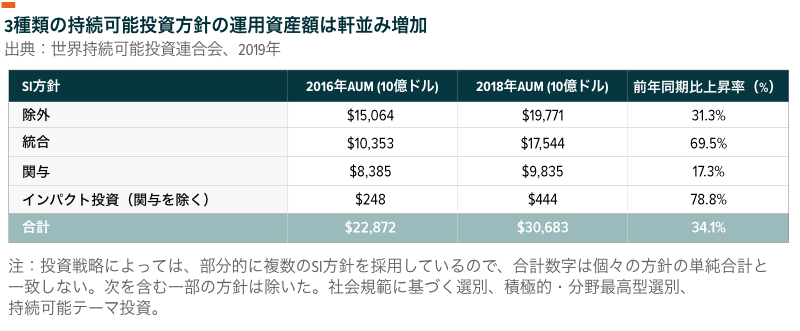

持続可能性を評価する投資方針は、もはや一時的ブームと見なせなくなっています。2017年の米国で、投資専門家による運用資産額の25%が持続可能資産であることが、この見方を裏付けています。15 また、世界の持続可能投資の資産運用残高(AUM)は、2016年の22兆8,000億ドルから、2018年までに34%増加して30兆7,000億ドルに達しています。16 代表的な3種類の持続可能投資戦略(それぞれ部分的に他と重複)では、この2年間で統合型が69%増の17兆5,000億ドル、排除型が31%増の197億ドル、関与型が17%増の98億ドルにそれぞれ拡大しました。17

2018年に運用された持続可能資産総額のうち、75%は機関資産(年金、大学基金、財団・保険会社向けの運用資金)でした。

残り25%は個人保有資産ですが、この金額も2016年から5%増えています。18 機関投資家(特に米国外の)が持続可能性投資に強い関心を持つことは良く知られていますが、個人による持続可能資産への直接投資も、本格化に向けて動き始めたと言えます。

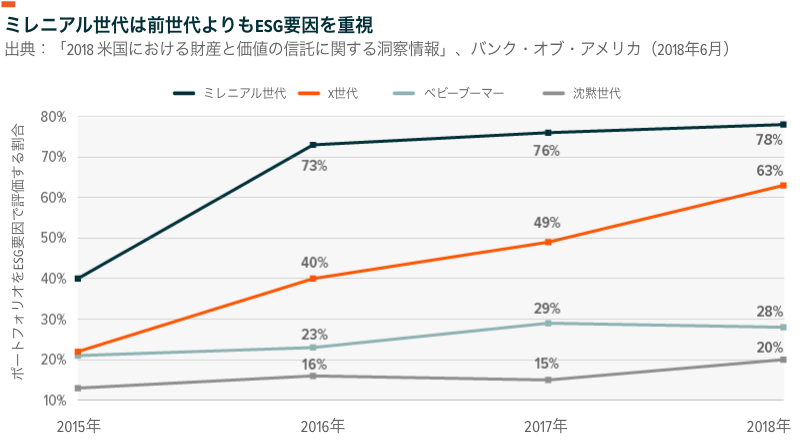

持続可能投資の成長をけん引する要因には投資家の強い願望もあります。この願望は、投資業界に従事する世代層の変化とそれぞれの価値観を反映しています。例えば、ミレニアル世代(2000年代に成人を迎える人々)は、それ以前の世代に比べ、企業の持続可能性を高く評価しています。

ニールセン調査によると、ミレニアル世代の85%は、企業が環境対応プログラムを実践することは重要と見ているのに対し、同じ意見の割合は、ベビーブーマー(1945~1960年生まれ)が72%、沈黙世代(1925~1945年生まれ)は65%とかなり低くなります。19 さらに2018年の調査で、ミレニアル世代の78%は、持続可能性をポートフォリオ評価項目としているのに対し、ベビーブーマーはわずか20%でした。20 ミレニアル世代が収益全盛期に入りつつあり、運用担当資産が拡大していることを踏まえると、今後はミレニアル世代主導の投資方針が勢いを増すと思われます。

資産運用担当者も進化しています。彼らは、世代層の交代や、SIが競争力のあるS投資方針であるという認識に対応して、新しい投資戦略の構築に取り組んでいます。モーニングスターによると、2015年から2018年までに、133点の持続可能投資信託が設定されました。うち、56点はETF(上場投信)、77点はオープンエンド型ミューチュアルファンドでした。ちなみに、これ以前の10年間に設定された持続可能投資信託はわずか87点でした。21

本レポートで取り上げたテーマの要点

本レポートであげた具体例が示すように、企業の行動は、私たちを取り巻く世界に影響を与えています。その影響は、経済面だけでなく、社会面と環境面にも及んでいます。持続可能投資術は、こうした側面での影響を考慮し、信頼できる長期間の企業価値の評価を行うものです。持続可能投資方針を採用する投資家は増加傾向にありますが、そのピークは未だ先になると思われます。これから何年もの間、データの質とESG認知度の向上に伴い、持続可能資産への投資額は拡大していくことが期待できます。

関連ETF

KRMA: Global X Conscious Companies ETF は、適切な事業経営を実践する企業への投資機会を望む投資家向けの投資信託です。投資対象企業は、持続可能で責任感のある事業運営で財務成績を達成するとともに、環境、社会、企業統治(ESG)側面で優良な特性を示している企業です。

CATH: Global X S&P 500 Catholic Values ETF は、S&P 500の構成企業をポートフォリオとする投資信託です。投資対象は、アメリカ合衆国カトリック司教協議会(USCCB)の考えを踏まえて設定された「社会的責任投資指針」に従った商行為を実践する企業です。この指針に沿わない事業は除外しています。