なぜ銀?なぜSIL?

銀に投資する理由

需要:歴史的な価値貯蔵手段が景気循環と交差

- 銀需要の特性はやや特殊で、工業製品や宝飾品の主要な原材料であるとともに投資対象でもあります。そのため、銀は潜在的な価値貯蔵品でありつつ、その価値は景気循環ともある程度連動しています。

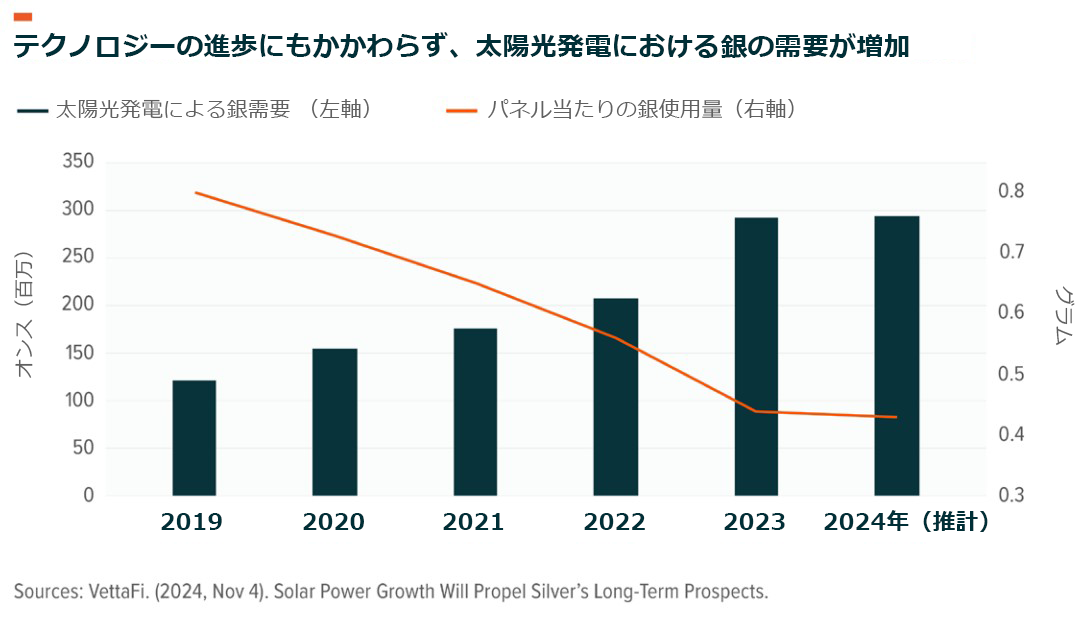

- 銀を主な材料とする太陽光パネルは、電化、都市化、人工知能などの構造的なメガトレンドを背景とした発電容量ニーズの高まりから急成長が続くと予想されます。

供給:構造的な課題

- 世界の銀の70%以上は副産物として採掘されます。つまり、銀は特定のプロジェクトで抽出される主たる金属ではありません1。これは主に銀鉱体の特性によるもので、銅や金などの鉱物と併せて採掘されるのが一般的です2。結果として、銀の地質が供給側の対応を制限し、最近の銀価格は限界生産コストをはるかに上回る水準で推移しています。

- 銀価格の大幅な上昇にもかかわらず、資本コストの上昇や採掘費用(労働力、機械など)の大幅な上昇、質の高いプロジェクトの不足が中長期的な供給見通しの重しになるとみられます。

銀?それとも金?

- 歴史的に銀は価値の保全に使われてきましたが、銀需要の要因は金よりも世界の産業サイクルと結びついており、銀はより経済的に敏感です。

- 銀価格の急騰にも関わらず、金と銀の価格比率が103倍という高水準にあるのは、上記の仕組みと世界的な産業環境の低迷に基づいていると考えられます。なお、1950年以降、銀が金に対してこれだけ割安となった期間は全体の1%未満です3。

- 金に対して銀の価格が割安となっているため、世界的な産業活動の回復が見られれば、金をアウトパフォームする可能性があります。

SILに投資する理由

採掘会社にフォーカス

- 鉱山会社は固定費が高いため、歴史的にコモディティの価格の変動に対してより大きなレバレッジを提供してきました(つまり、コモディティの価値が上昇すると、コモディティの変動以上に利益が増加する傾向がある)。したがって、銀価格に関するグローバルXの強気な見通しを踏まえれば、銀は魅力的なエクスポージャーとなる可能性があります4。

- 鉱山会社が収益を配当金として分配する可能性もあり、投資家の皆様にとっては潜在的なクッションとなるかもしれません。

- 世界的なマクロ経済環境の低迷にも関わらず、銀の良好な需給バランスは、歴史的に鉱山会社が景気サイクル全体を通じてキャッシュを生み出すことを可能にし、鉱山会社のバランスシート・リスクを軽減してきました。

多様なエクスポージャー

- SILは、多くの国にまたがる多様な保有銘柄を投資家の皆様に提供します。これにより、個別企業と関連する固有の生産リスクが軽減される可能性があります。

投資家が利用しやすい構造

- SILはETFの流動性と透明性を、総経費率0.65%で提供します。

関連ETF

関連商品へのリンク先はこちら: