主流に躍り出る原子力発電とウラン

二酸化炭素排出量ネット・ゼロ達成に向けた野心的なスケジュールと、2050年までに世界のエネルギー消費量が50%増加すると予想されることから、各国政府は次世代のエネルギー生産に関してあらゆる選択肢を模索しています。1太陽光や風力などの再生可能エネルギーに注目が集まっていますが、原子力は、クリーンで安定性が高く、さらに安全ならば、世界のエネルギーミックスにおいて重要な役割を担う可能性があります。

重要な点として、技術や安全対策の大幅な改善により、原子力発電に押された烙印が徐々に取り除かれつつあることが挙げられます。そして、原子力発電がより広く受け入れられるようになるにつれ、その主要燃料であるウランの投資妙味も高まると思われます。

重要なポイント

- 原子力発電は稼働中の温室効果ガス排出がゼロであることから、ネット・ゼロの気候目標を達成するうえで有力なエネルギー源の選択肢となっています。

- 原子力発電は他の再生可能エネルギーよりも安定性が高く、中国やインドなどエネルギー需要が増加基調にある人口集中地で注目されています。

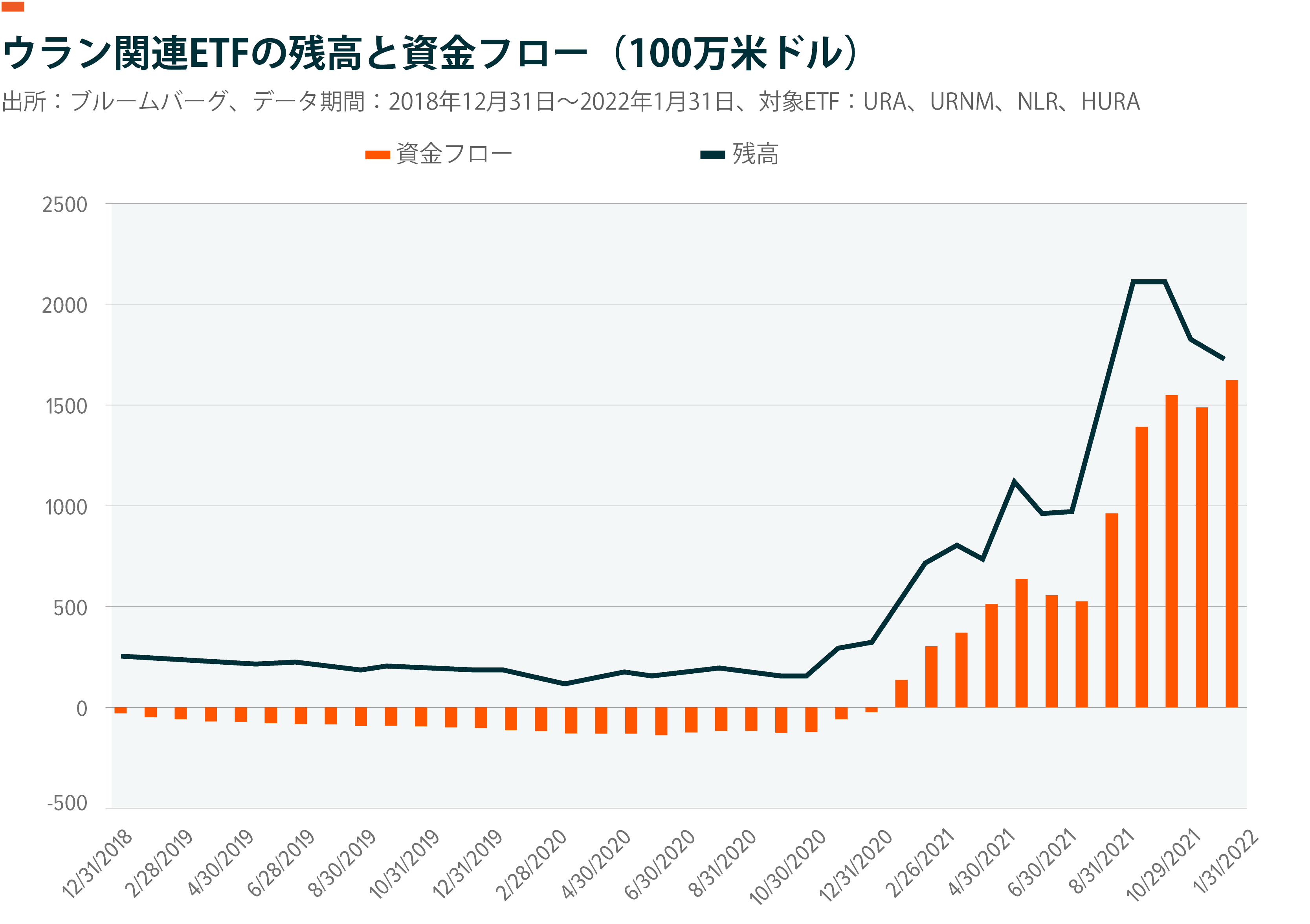

- ウランの供給不足が続くと予想されていることから、ETF資金フローなどの先行指標はウラン市場に対する投資家のセンチメントが強気であることを示唆しています。

クリーンエネルギー移行目標達成に貢献し得る原子力発電

世界中で拡大する電力需要に対応しつつ二酸化炭素排出量を削減することは、政策立案者にとって難しい課題となっています。都市部に集積する世界の人口の55%に対する電力供給方法を見つけなければならないことも、問題をさらに深刻化させています。2 太陽光発電や風力発電といった再生可能エネルギーは実績もあり、経済面での改善も進んでいますが、設置面積が大きく発電が断続的で急速な拡大が難しいため、世界のエネルギーミックスを多様化するうえで他のクリーンなソリューションが必要とされています。クリーンで高出力、かつ安定性の高い電源として原子力は、その解決策になる可能性があります。

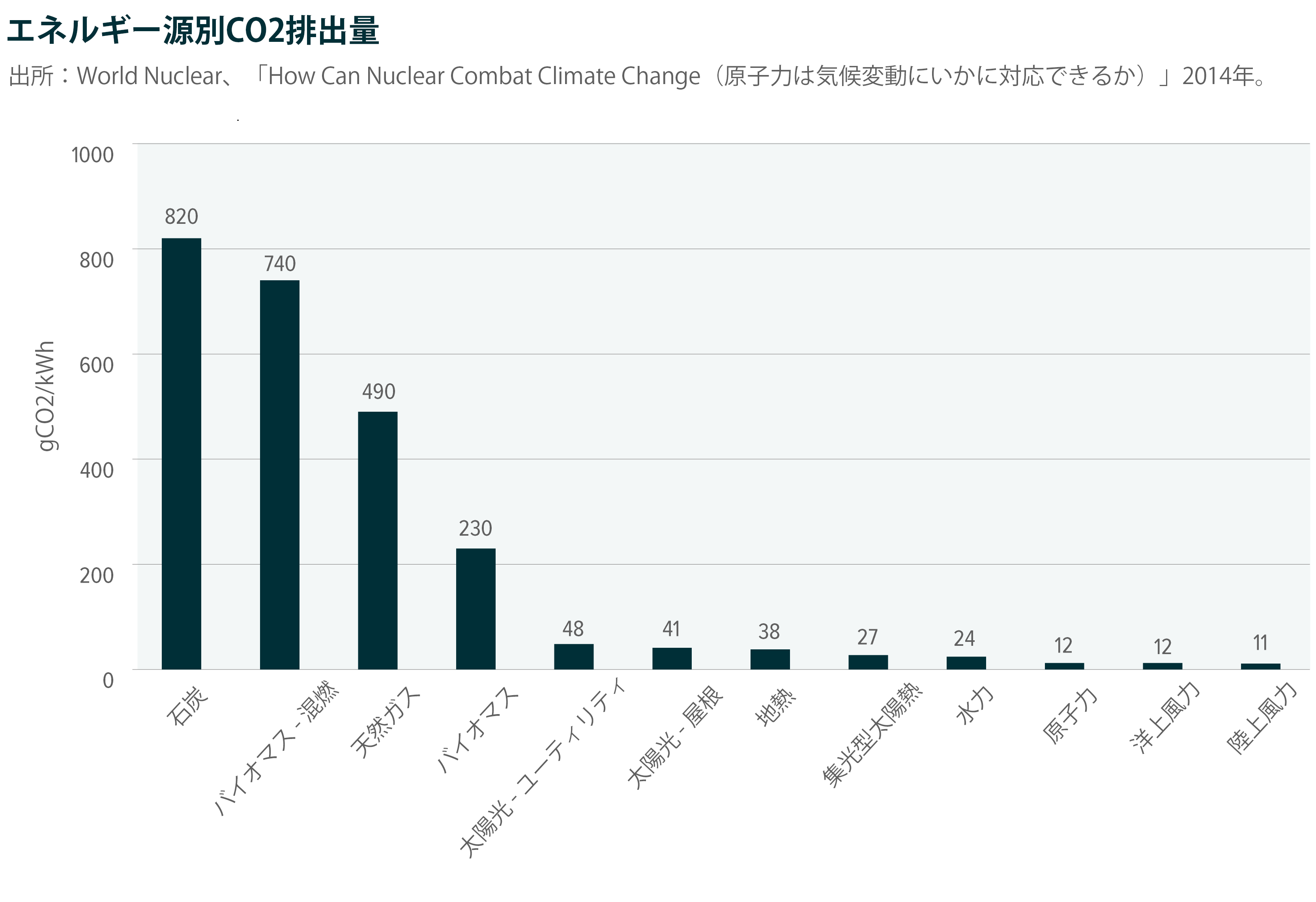

太陽光や風力と同様、核分裂炉は運転中に温室効果ガスを排出しません。一方で、全体としての二酸化炭素排出量(原子力発電所や太陽光パネルの建設などを含む)は、他の多くの再生可能エネルギーよりも少ないという特徴を持ちます。

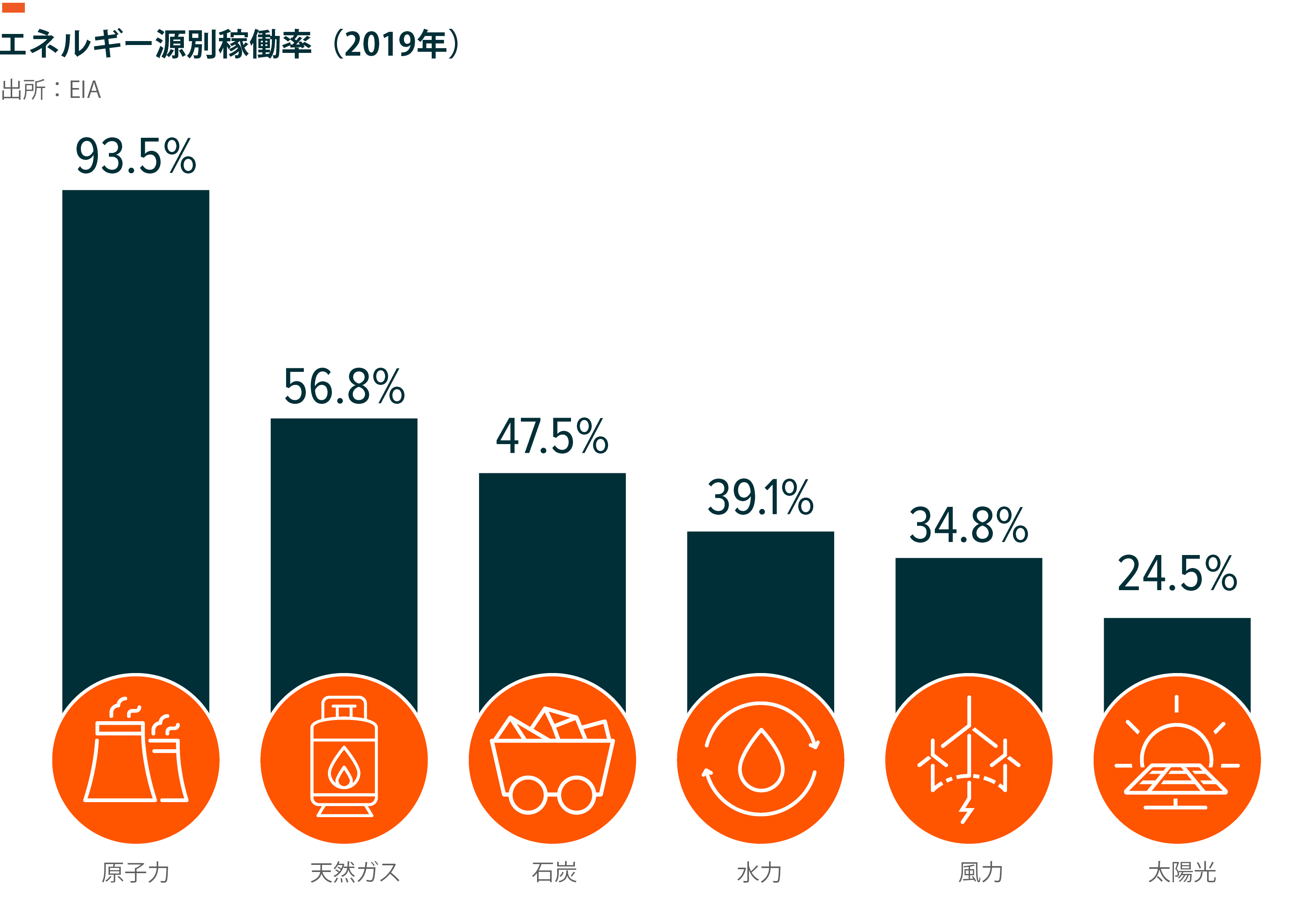

原子力はまた、他の多くの電力源よりも安定性が高いという特徴を持ちます。太陽光や風力などの再生可能エネルギーの電力供給は気候の変動に左右されるため、1日のうち、あるいは1年のうちエネルギーがまったく生産されない時間帯が発生します。これはつまり断続的な停電が発生するということであり、一国の電力需要を一手に引き受けることは困難と言えます。これとは対照的に、米国エネルギー情報局(EIA)によると原子力発電は93.5%の確率でフル稼働しており、他とは比較にならない最も安定性の高いエネルギー源となっています。

各国政府は多様な形で原子力を受け入れ始めている

クリーンエネルギーを追求するうえで、最近の政府主導による原子力発電の取り組みは主に、1)ニーズに合わせ先進的な(各国で程度の差はあるが)原子炉を開発する、2)既存の原子力プラントを延命させる、3)従来型の原子炉を建設する、の3つの分野に分かれています。

最新の原子炉技術の主な利点は、水の使用量や廃棄物量を減らすなど、エンドユーザーの特定の要件を満たすように設計できることです。さらに、初期に必要な資本の絶対額が従来型の原子炉よりも低いうえ、他のエネルギー源との互換性があり、安全性が強化されています。3

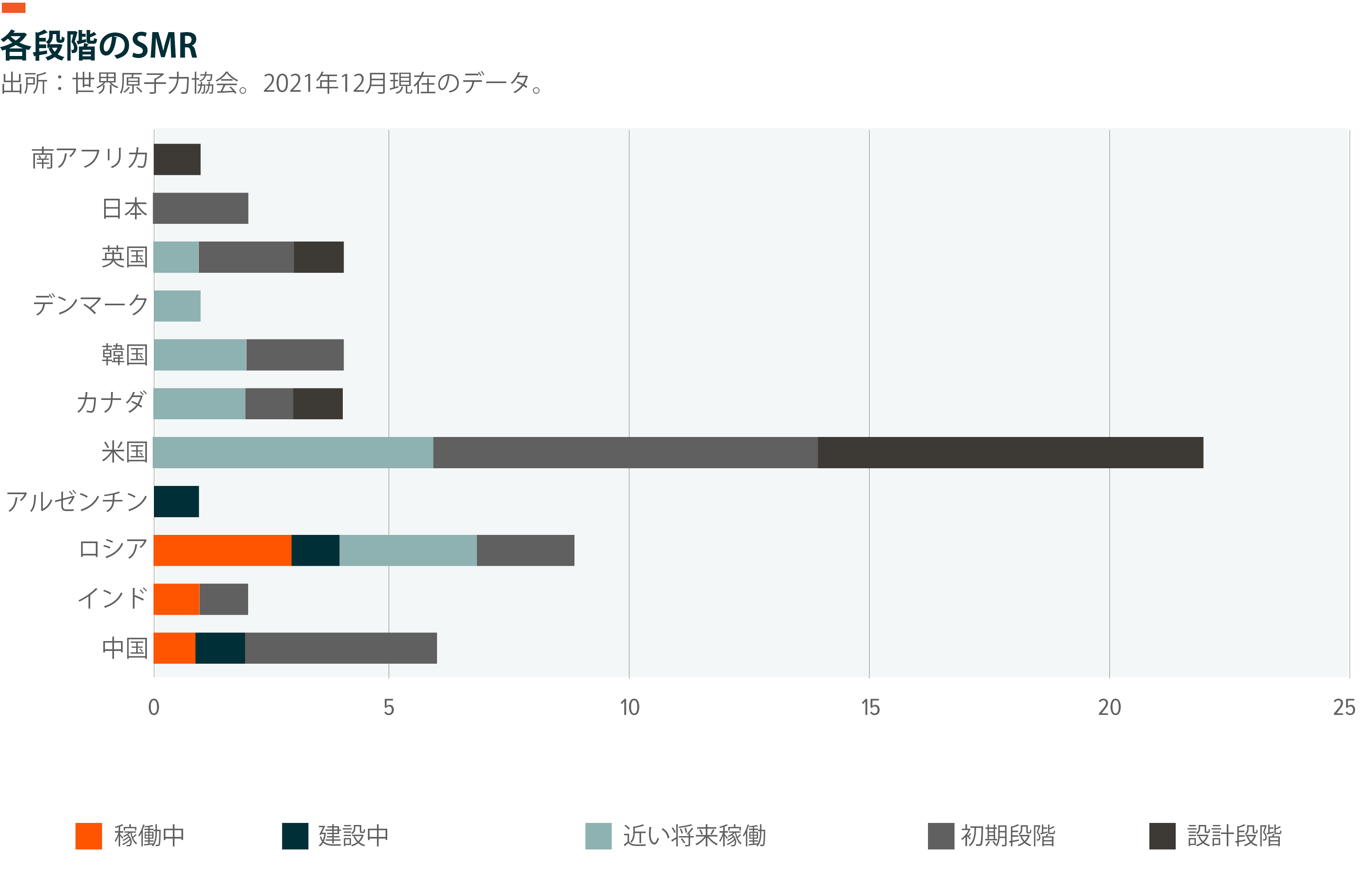

小型モジュール炉(SMR)は、こうした新しいタイプの原子炉の最も顕著な例と言えます。SMRは、従来の原子力発電所の利点をすべて備えていますが、従来のものよりも必要とする計画や資本が小規模なため、特に相対的に規模の小さいエネルギープロジェクトに適しています。世界初のアクティブ型SMRは、北極圏に位置する海上浮体式原子力発電所で、ロシアの町ペヴェクに電力を供給しています。この事例からは、特に、化石燃料に対する依存度の高い地方でのSMR技術の活用を垣間見ることができます。現在、17カ国で70以上のSMR設計が様々な開発段階にあります。

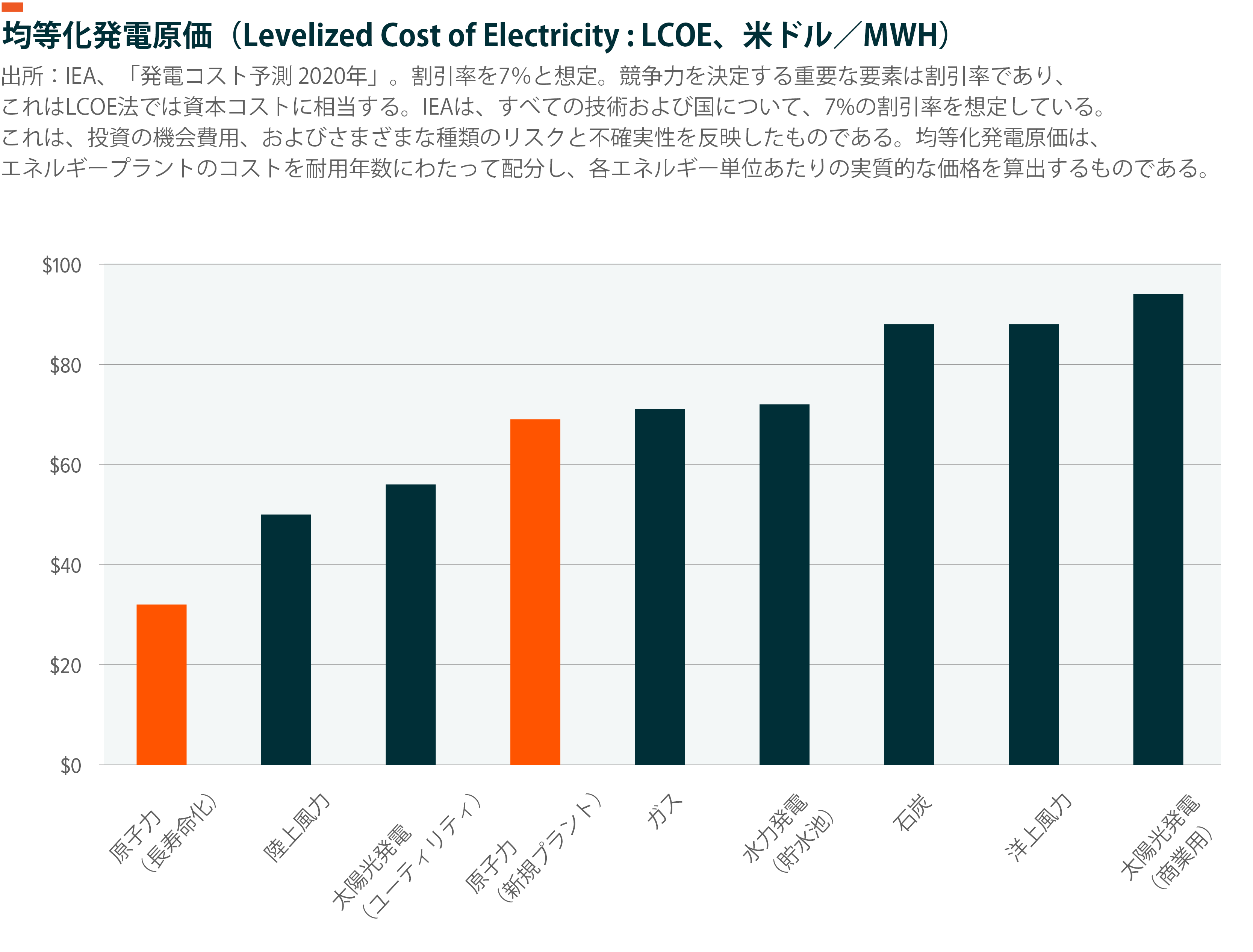

既存の原子力発電所の寿命を延ばすことは、新規に建設するよりも要する資本がはるかに少ないため、政府にとってもう一つの選択肢となっています。重要なのは、寿命が延長された発電所は、低炭素発電技術とのコスト競争力が格段に高まるという点です。

米国には、平均築後年数39年という、世界て最も古い原子炉が複数あります。過去数十年の間に、米国の原子力発電所の約90%が、運転期間を20年から40年に延長する延長措置を受けて来ました。最近、米国原子力規制委員会(NRC)はライセンスの延長を開始しており、原子力発電所のライフサイクルが80年になる可能性があります。現在のところ、米国の原子炉の20%以上が、80年まで稼働する計画となっています。2019年12月、フロリダ州の2基の原子炉が、80年のライフサイクルで運転することをNRCから初めて許可されました。4

原子力発電を推進する動きは、発展途上国でさらに顕著になっています。アジアは現在、新しい原子炉建設の主要なハブとなっています。中国は18基、インドは6基、韓国は4基の従来型原子炉を建設中です。世界を見渡すと、19カ国で50基以上の原子炉が建設中となっています。現在、世界で稼働している原子炉の数は445基ですので、これらの新設は原子力発電にとって飛躍的な成長と言えます。5

供給不足により長期的にウラン価格が上昇する可能性あり

原子力発電所の燃料はウランです。しかし、新型コロナウイルス感染症拡大で世界経済が停止状態になったことから、カメコ(Cameco)やカザトムプロム(Kazatomprom)を含む世界最大級のウラン鉱山の多くが生産量を減らしたり、鉱山を完全閉鎖したりしました。そして、これらの決定により、供給過剰だった市場は一気に供給不足に転じました。現在、需要が増加基調にあることから、ウランの生産サイクルの関係上、供給不足がすぐに解消されるとは考えにくい状況になっています。

他のコモディティと異なり、ウランはより長く、より広範囲にわたる生産スケジュールを必要とします。電力会社は、使用予定の12~24カ月前にウランを調達しなければなりません。ウラン生産者(2社で2020年の全世界生産量の28%を占めるカメコ社とカザトムプロム社を含む)は、今後1~2年は増産しないと予想されています。6 このスケジュールでは、生産量の大幅な増加が予想されるのは早くとも2024年から2026年の間であり、これがが価格上昇の下支え要因となる可能性があります。

ETF市場やヘッジファンドなどの機関投資家も、ウラン価格の動向に強気であることを示唆しています。ウランは、原油や天然ガスなどといった他のエネルギー商品と異なり、先物市場の発達が比較的遅れています。そのため、ほとんどの投資家は先物市場を通じてではなく、ETF、個別株式、または現物市場での購入を通じてウランへのエクスポージャーを求めます。需給バランスが崩れる中、投資家がウランへのエクスポージャーを求めたことから、2021年にウランのETF資金流入が急加速しました。

投資以外の目的でウランを必要とする電力会社のような非機関投資家にとっては、現物市場での買い付け活動に支障が出つつあります。例えば、2021年7月から2021年12月20日までの間に、新規の現物ウランファンドが約4,400万ポンドのウランを購入しましたが、現在の評価額は約20億ドルとなっています。7 この4,400万ポンドを考慮すると、2021年の世界のウラン需要は約1億8,000万ポンドと推定されます。8 同ファンドによる購入により、7月2日から12月31日までのウランのスポット価格は、32ドル/ポンドから45ドル/ポンドに上昇しました。この価格高騰により、大きな価格影響を避けるため、電力会社は早急に再契約を考えなければならなくなりそうです。電力会社は通常、2〜4年分の在庫しか手元に確保していません。電力会社が再契約を先延ばしにすれば、ここからさらに価格が上昇し、さらなる負担を強いられるリスクを負うことになります。一方で価格が下落した場合、これらの電力会社にとって有利な状況になります。

ウランの長期投資にポジティブなモメンタム

クリーンで安定性のあるエネルギーへの需要が高まる中、各国政府の持続的な政治面からのサポートと財政的支援により、原子力発電の普及は今後も続くとGlobal Xは見ています。2021年には、より多くの投資家が、原子力と、世界が気候変動目標を達成するために原子力が果たし得る役割に、大きな関心を寄せるようになりました。また、ウラン特有の生産スケジュールや価格変動についても周知が進みました。ウラン価格が25ドルから42ドルに跳ね上がったことで、昨年はウラン関連銘柄が60%も上昇しました。9 現在の価格上昇が続けば、時価総額加重型の指数など、より広範な指数にウラン関連銘柄が含まれるようになり、当期利益に対する株価の上昇を後押しする可能性があります。