Global X ETFs:2020年下半期の見通し

2020年はまさに新しい10年間の始まりといえる年になっています。2月にS&P 500指数が過去最高値を更新したのも束の間、新型コロナウイルス感染症(COVID-19)により世界経済は未曾有の停滞に陥り、最長期間を更新していた上昇相場は終わりを告げました。かつてないスピードで下落相場に転じただけでなく、極めて短期間で上昇相場に戻ったこともCOVID-19時代の特徴です。市場が底値圏に留まったのはわずか12営業日であり、その後は力強く回復に向かいました。S&P 500指数は底値から約39%上昇し、6月8日には年初来リターンがプラスに転じるまでとなりました。また、ナスダック総合指数は6月23日に過去最高値を更新しています1。

S&P 500指数は年間で見るとプラス圏内に達していませんが、四半期ベースでは第2四半期に20.5%の上昇を記録し、過去20年以上で最大の上昇率となりました2。また、上半期で見てもわずか-3.1%の下落にとどまっています。米国以外の先進国市場と新興国市場も、第2四半期はそれぞれ15.3%、18.1%上昇して好調な四半期となりました。投資家心理がこのようにリスク選好へと変化したため、米国債のパフォーマンスは勢いが低下し、ブルームバーグ・バークレイズ米国総合債券指数の第2四半期のパフォーマンスは2.9%の上昇にとどまりました。

市場の楽観論については懐疑的な見方も示されています。連邦準備制度理事会(FRB)が十分な流動性を供給し、議会もメインストリート融資制度を開始したことから、市場はリスク選好者に有利な状況となりました。FRBの政策の施策がコロナ危機後の市場において重要な要素となっています。少なくとも現在はそれが正しいといえるでしょう。

上半期に重要な影響を与えたのはCOVID-19、経済のシャットダウン、そしてFRBによる迅速な対応でした。下半期に市場の関心が集まるテーマとしては、人種差別問題と米国政府の対応、経済再開の手順と進捗、雇用動向、コロナウイルスを制御し続けられるかどうか、ワクチン開発の進展、そして当然ながら11月の米国大統領選挙が挙げられます。

経済の再始動

米国そして世界全体で経済が再始動しています。しかし、そのスピードと効果は未知数です。5月の非農業部門就業者数は減少の予想に反して250万人の増加となり、市場にとっての好ましいサプライズとなりました。6月の民間就業者数も240万人の増加となり、市場予想の250万人をわずかに下回る程度だったことも市場の好材料でした3。また、5月の米国小売売上高も17.7%上昇しました。これはエコノミスト予想の2倍を超える水準です4。消費者が消費を始めたことは望ましい動きですが、これは一時的な需要を示しているのでしょうか、それとも以前の消費パターンに向かって持続可能な形で増加を続けるのでしょうか。過去2カ月における売上高の急激な減少を埋め合わせるには、堅調な売上増加がさらに継続する必要があります。経済指標のこうした堅調さが続けばV字回復の可能性も出てきます5。ただし、現在のところ、経済活動再開に伴う回復にすぎません。この時期は数値の改善が最も印象的に見えやすい時期といえます。

経済活動の再開を進めるに当たっては、経済の改善を持続し、さらに拡大していくことが必要不可欠です。5月の雇用改善を牽引した要素は2つありました。その1つは、経済活動を再開した各州が、COVID-19の影響を最も強く受けた業種で雇用を拡大したことです。これはホテル業界やレジャー業界で特に顕著になりました。これらの業界では、コロナ危機の発生後に失業保険の給付を申請した810万人の就業者のうち120万人を再雇用しました。もう1つの要素は、Paycheck Protection Program(PPP)と呼ばれる中小企業救済制度です。この制度を利用する企業にとって、実質的な給付を受けるためには従業員の再雇用が必要でした。

このような形での雇用の回復は好材料ですが、はたして持続できるのでしょうか。多くの州が外出制限を緩和していることから、雇用の拡大は継続する可能性が高いでしょう。しかし、持続的な雇用の回復を阻むリスク要因は3つあります。第1の要因は、COVID-19の流行の波が新たに生じるなどにより外出制限が強化された結果として、企業が活動再開を延期したり、再開しても失敗することです。第2は、企業の倒産件数が増加することと、負債の増加に対応するために企業が費用削減や企業規模の見直しを進めることです。第3は、PPPプログラムの構造です。

PPPプログラムの規則はこれまでに改定を経ていますが、プログラムを利用する企業の多くが旧規則の下で融資を受けており、8週間にわたって融資金額の75%以上を雇用維持に充当する義務を負っています。この点は改正され、2年間にわたり60%を充当することに変更されました。長期にわたったロックダウンを考慮すると、活動を再開しようとする企業は、現在でもビジネスが成り立つかどうか、そして活動再開に十分な資金があるかどうかを判断しなければならない時期に来ています6。

アリアンツのチーフ経済アドバイザーであるモハメド・エル・エリアン氏によれば、経済活動の再開は金融システムの再稼働よりはるかに困難です。金融システムは信用を基盤としており、FRBの施策を活用すれば再開できますが、経済の再開を成功させるには各種の要素を同時進行させることが必要です7。活動再開を検討する企業はサプライチェーン、従業員、顧客についても考えなければなりません。経済全体でこれらの要素を同時に進めることができなければ、経済再開は難しくなる可能性があります。

コロナウイルスの制御は可能か

経済活動の再開を成功させるにはコロナウイルスのリスクを抑えることが重要です。一部の州では感染者数の抑制に大きな成功を収めていますが、米国全体ではまだ抑え込めていません。特定の州で感染者数が増加しているため、新たな感染の波が生じる恐れが高まっています。夏になり、米国南部や西部でも感染者数が増加しているようです。また、米国全体に広がる人種差別問題への抗議活動により、感染の収束が難しくなる可能性も考えられます。経済の観点では、抗議活動により経済の混乱が生じると中小企業の活動再開に影響が生じる恐れがあります。また、大規模な集会は感染拡大につながるリスクがあるといえます。

米国以外に目を向けると、流行の中心は先進国から新興国へと移っています。世界的な拡大という点では既に第3波にあるといえるでしょう。第1波は中国を中心に生じ、第2波は欧州、韓国、米国への拡大という形で続きました。世界全体の感染者数は4月中旬から5月中旬に増加に鈍化が見られましたが、これは上記のほとんどの地域でウイルス対策が奏功したからです。しかし、5月中旬以降は、ウイルスに対応する余裕や政府に対応の意思がない最貧国を中心に感染者数が拡大し、収束の行方に対する懸念が生じています。さらに問題となるのが、それらの地域ではロックダウンが感染者数の抑制にあまり効果を発揮していないことです。一部の国では感染者数が高い伸び率で増加しているにもかかわらず、ロックダウンの制限が解除され始めています。

世界全体で感染者数が増加する中で、ワクチン開発を成功させることがますます重要となっています。ワクチン開発には世界的な投資が行われていますが、これは短期間で完了する事業ではありません。現在は130種類以上のワクチンが開発中です。通常、ワクチン開発には長い年数を要します。2013年に行われた研究によると、ワクチンの平均開発期間は約11年です8。そのため、製薬業界は通常よりも開発スピードを上げており、COVID-19のワクチンは7月にも最終段階の臨床試験が開始される予定です。ただし、それらの初期ワクチンは発症の予防に重点を置いたものであり、感染の拡大防止を目的としたものではありません。したがって、初期ワクチンにより重症患者数は減少する可能性がありますが、必ずしも拡大防止に効果があるとはいえないのです9。

ワクチン開発が加速し、既に最終段階の臨床試験に達したことは希望の持てる材料でしょう。とはいえ、それがゴールではありません。ワクチン開発に成功した後は、量産して広く流通させる必要があります。それは容易な道のりではありません。

大統領選挙の年の異変

米国の大統領選挙が4カ月後に迫っているにもかかわらず、まるで誰もがそれを忘れているかのようです。COVID-19とそれにより生じた経済の混乱によりトランプ大統領再選の可能性は薄れてきましたが10、市場にはそれが反映されていないように思われます。最近の記事(「 Wall Street being open while Main Street is broken(メインストリートがダメになってもウォールストリートは営業中)」)でも取り上げたように、市場は金融・財政政策を背景として上昇しています。そのため、現在のブックメーカー市場では民主党の勝利が予想されているにもかかわらず、市場はまだ選挙に目を向けておらず11、リスク資産のセーフティネットであるFRBばかりに注目しています。FRBは経済を支えるためならできることは何でもやる構えですが、リスクの上昇に伴って市場には歪みが生じています。

金利とインカム商品 - 中央銀行の景気刺激策を受けて他の収益機会を模索

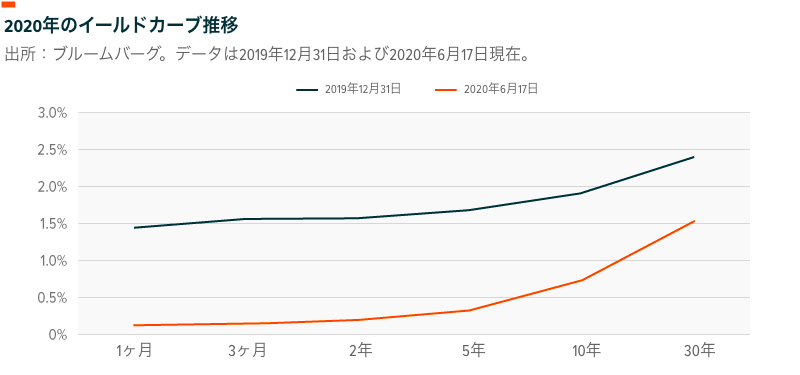

米国FRBや世界各国の中央銀行は、政策金利を史上最低水準まで引き下げて数兆ドル規模の資金を供給することにより資産価格を支えるなど、世界経済の安定化に向けて大胆な政策を実施しています。FRBは2020年6月の会合で、2022年内までは金利引き上げの可能性が低いことを発表しました。残存期間の短い米国債はゼロ利回りに近い水準で取引されています。先物のイールドカーブは、2020年の残りの期間について金利上昇ではなくマイナス金利まで低下する可能性が高いことを織り込んでいます。

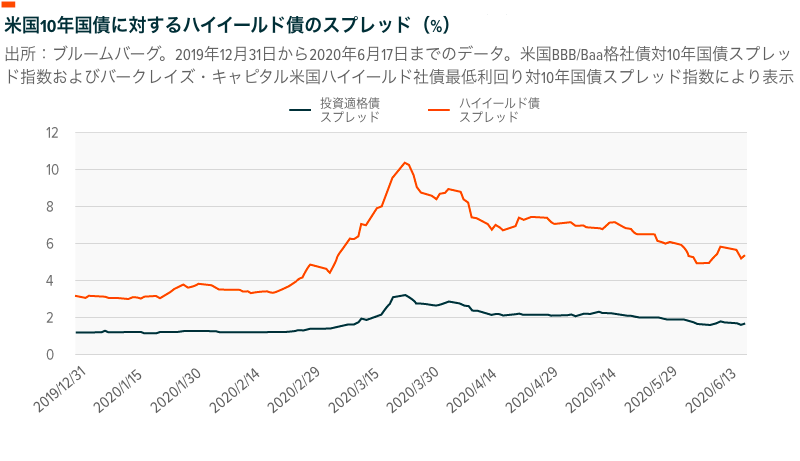

FRBは政策金利の引き下げに加えてその他の大胆な政策を実施し、米国債の利回りや資産担保証券(MBS)、投資適格債、ハイイールド債のクレジットスプレッドをコントロールしています。FRBは昨年末には2兆2,000億ドルであった国債の保有残高を4兆1,000億ドルを超える水準まで引き上げました。政府機関債やMBSについても、3月中旬の1兆4,000億ドル以下から1兆9,000億ドル以上へと保有額を引き上げています。また、1兆ドルを超える債券ETFや個別銘柄債券を買い入れることによりクレジットスプレッドの縮小を図っています。

米国以外でも金利は超低水準で推移しています。

欧州中央銀行: 欧州中央銀行(ECB)の現在の預金金利は-0.5%となっていますが、この水準は昨年9月から変更されていません。ECBが変更したのは借入プログラムと資産買入プログラムです。市中銀行はECBの一次的再貸付プログラムから1兆3,000億ユーロの借入を検討しています。このプログラムはマイナス金利を補填する補助金として機能しています。この政策によりECBのバランスシートは6兆ユーロとなりました。また、ECBは6月に、COVID-19対策としての債券買入プログラムの規模を7,500億ユーロから1兆3,500億ユーロに引き上げました。これは2021年6月末まで継続すると予想されています。

日本銀行: 日本銀行の政策金利は現在-0.10%です。日銀は金融政策のスタンスを変更していませんが、COVID-19対策としての貸付制度の規模を1兆ドル以上に拡大しました。日銀は近い将来に金利を引き上げるとは考えておらず、イールドカーブをコントロールするこれまでの政策を継続しつつ、10年国債の利回りを0%近辺に抑えるものと予想されます。

中国人民銀行: 中国人民銀行(PBOC)はこの数年、安定的に指標金利を引き下げています。昨年8月に4.25%だった1年物プライムレートを今年4月に3.85%へと引き下げました。なお、過去2回の会合では金利を引き下げていません。中国の金利は経済の減速とCOVID-19のパンデミックに伴って低下しましたが、政府が経済活動を先頃再開したことにより経済成長が促される可能性があります。PBOCは金利引き下げ以外の手段を用いて積極的に景気の刺激を図っています。3月には、790億ドル相当の資金を注入する目的で、銀行の規模に応じて準備預金率を0.5%から1%の範囲で引き下げており、この準備率を今後さらに引き下げる可能性があることも発表しています。信用供給の影響は特に家計部門に対して拡大していますが、今後も続くことが予想されています。中央銀行による中小企業向け融資の買取といった緩和的金融政策や、銀行の与信能力拡大に重点を置いた施策により、下半期には経済成長の加速が生じる可能性もあるでしょう。

イングランド銀行: イングランド銀行(BOE)は今年前半に積極的な金利引き下げを行い、COVID-19の影響の緩和を図りました。3月前半に0.75%だった公定金利は現在0.10%となっています。他国と同じく、BOEも直近の6月会合で資産買入の規模を1,000億ポンドに引き上げました。BOEは、ハト派的な立場かどうかを明確にしない点で、主要中央銀行の中でも例外的な存在だといえますが、その原因の一端はEU離脱にあるのかもしれません。

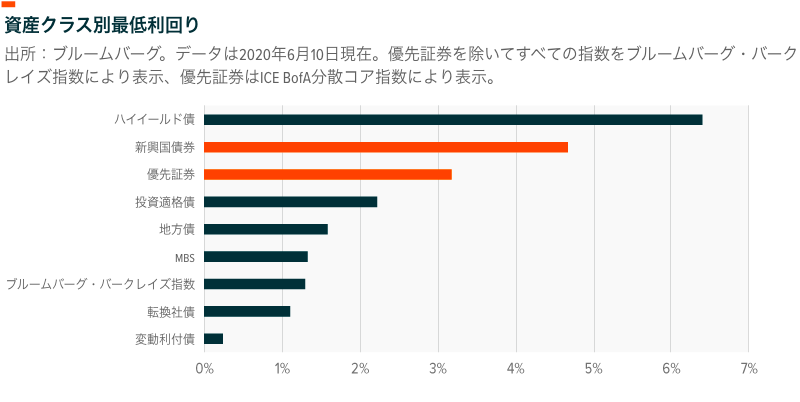

FRBや各国中央銀行によるこうした積極的な政策は、資金の借り手から見れば大歓迎でしょう。多数の企業が融資を必要としている時期に債務のコストを削減できるのは望ましいことです。しかし、インカムゲインを求める投資家にとってはこれらの政策が障害となります。国債や投資適格債といった一般的なインカム源泉は、退職貯蓄資金で要求される水準の利回りを実現できなくなる可能性が高いためです。

さらなる問題として株式の配当に関して確実性が失われつつあることが挙げられます。米国議会が3月後半に発表したPPPプログラムは、厳しい経済状況下の企業を支援することを目的とした5,000億ドル規模の景気刺激策でした。PPPプログラムには独特な規定があり、融資期間中およびその後12カ月間は普通株主への配当や分配を行えません。また、自己株式の取得も禁止されています。COVID-19の影響が大きく、この制度の融資基準を満たしている企業の中には、配当を行っている企業も含まれています。例としては航空会社、一般消費財関連企業、上流のエネルギー企業などが挙げられ、これらの企業にとってはPPP融資を受けようとする際には配当の支払いが行えなくなる可能性があります。これらのセクターの企業が何らかの配当を中止するという事態は実際に起こっており、良好な財務状況の企業を除けば、インカムの確実性は低下しているのです。

上記の問題を考慮すると、今後数カ月間にインカム投資家にとっての重要性が高まる分野が3つあると当社では考えています。その3つとはカバードコール、優先証券、新興国債券です。

カバードコール:

3月にはボラティリティが極端に高まったにもかかわらず市場は回復に向かい、最近のパフォーマンスは大いに安定しています。経済指標は低調ですが、今のところ金融市場に大きな影響は生じていません。テクノロジー企業のウェイトが高いナスダック100などの指数は、今年に入って過去最高値を更新しており、S&P 500など多くの指数も年初の水準を回復しています。未曾有のパンデミックがGDPや雇用指標を悪化させたことにより、現在は実体経済と金融経済との間に乖離が生じつつあります。

市場のタイミングを見極めることはどんな場合でも不可能に近いですが、市場の失速に関するリスクは低減するべきだと当社は考えています。カバードコール戦略を利用すれば、長期投資とボラティリティの収益化を同時に実現できます。市場の変動が大きくなった場合や一時的に下落した場合は、株式のダウンサイドリスクをカバードコールにより軽減できます。通常、オプションプレミアムとボラティリティとの間には正の相関があります。 市場のボラティリティが増大すると投資家はオプションの取得に高い対価を払おうとし 、そして オプションプレミアムが上昇すると、買い持ち(ロング)株式のダウンサイドリスクに対するバッファーとして機能します。つまり、投資家は投資を継続しながらダウンサイドリスクの一定部分を軽減できるということです。現在のような環境では、カバードコールは非常に有効な戦略だといえます。

優先証券:

既に触れたとおり、FRBの資産買入プログラムにより短期物の債券スプレッドは縮小しています。しかし、ジャンク債については、経済情勢の不安定さに加えて、スプレッドのタイト化が既に生じたことや格付けの引き下げの可能性といった要因により、価格下落が生じやすくなっています。それと比べて、通常の優先証券は信用度が比較的高いものが多く、利回りについても現在のところ遜色がありません。優先証券は金利やクレジットスプレッドに対する感応度が高い商品ですが、FRBの重大な政策転換や大きな経済変動が生じた場合を除けば、それらの要因は安定していくと予想されます。

新興国債券:

米ドル建て新興国ソブリン債についても、その多くが魅力的なバリュエーション水準で現在取引されています。ハードカレンシー建ての新興国債券は、「安全性への逃避」がもたらしたドル高により価格の下落が生じましたが、下半期のドルは上昇するより下落する可能性の方が高いと当社では見ています。その背景としては、極端にハト派的な金融政策、世界的な経済活動の再開、商品価格が改善する見通しといったドル安につながる複数の要因が同時に生じる可能性があることが挙げられます。新興国債券は、ハイイールド債に配分していた資金の代替先となりうる商品として、優先証券に並ぶものだといえるでしょう。

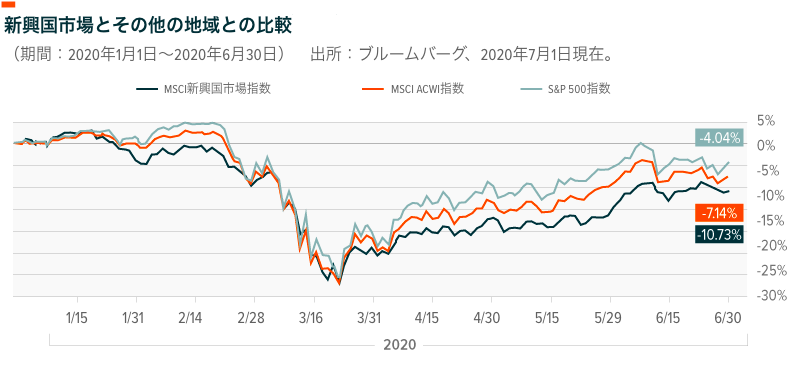

国際金融情勢:パンデミックが長期化する中での経済再開

2020年上半期、グローバル市場はCOVID-19の拡大により混乱に陥りました。新興国市場はコモディティと輸出に依存する度合いが高く、市場の下落の影響を受けやすいため、MSCIオール・カントリー・ワールド・インデックス(ACWI)の推移が示すとおり、米国やグローバル株式市場より困難な状況を経験しました。新興国市場に対するCOVID-19の影響が最大となったのは3月であり、原油価格は需要が減退したことや、ロシアがOPECとの価格交渉で強硬姿勢をとったことにより下落しました。米国市場でもCOVID-19の影響を受けて原油価格が下落しましたが、S&P 500指数は現在でも新興国市場指数やACWIをアウトパフォームしています。理由としては、ドル高のほか、「安全性への逃避」により多くの投資家が株式のエクスポージャーを米国株式に移転したことが挙げられます。

パフォーマンスデータは過去の成績を表したものです。過去の成績は将来の成果を提示するものではありません。各指数は運用が行われておらず、手数料の影響を考慮していません。投資家が指数に直接投資することはできません。

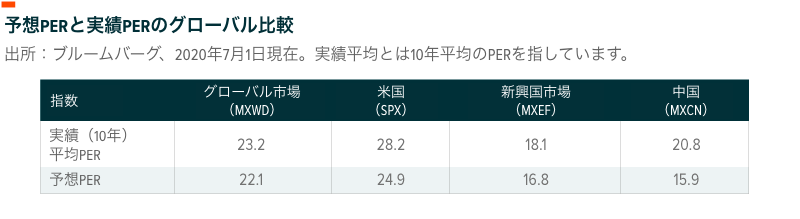

新興国市場では、今年のパフォーマンスが不調だったことにより、米国やグローバル株式市場に対して低水準での取引となっただけでなく、各国内の過去の平均よりも低い取引水準となりました。米国市場では予想PERが24.9倍の高水準となりましたが、グローバル市場は全体としてそれほど割高ではなく、予想PERは22.1倍となっています12。また、中国株式は、今年になってグローバル市場や米国市場をアウトパフォームしているにもかかわらず、現在は米国より大きく割安な水準での取引が行われており、予想PERは16.8倍となっています。このような新興国市場内部での差や新興国市場と先進国市場との差は、各市場のボラティリティの差を反映したものであり、経済の回復が均等には進んでいないことを示していると考えられます。

実績平均とは10年平均のPERを指しています。パフォーマンスの指標に関しては以下の指数を近似値として分析に利用しています。「グローバル市場」はMSCIオール・カントリー・ワールド・インデックス(MXWD)、「米国」はS&P 500(SPX)、「新興国市場」はMSCI新興国市場指数(MXEF)、「中国」はMSCI中国指数(MXCN)をそれぞれ指しています。出所:ブルームバーグ、2020年7月6日現在。

新興国市場と先進国市場はいずれも、COVID-19の大流行により医療、社会および経済に生じた未曾有の困難に立ち向かっています。しかし、新興国市場は人口動態、組織、経済力といった理由により、 内部的・外部的な困難に直面しています。 COVID-19の流行とその影響が長期化する中で、新興国市場では、感染症流行の経験、公的医療制度の状況、指導者と感染拡大防止政策、経済成長を刺激する財政・金融政策の選択肢といった重要な要因が、今後の見通しを引き続き左右している状況にあります。

各国ごとの影響と回復を注視する

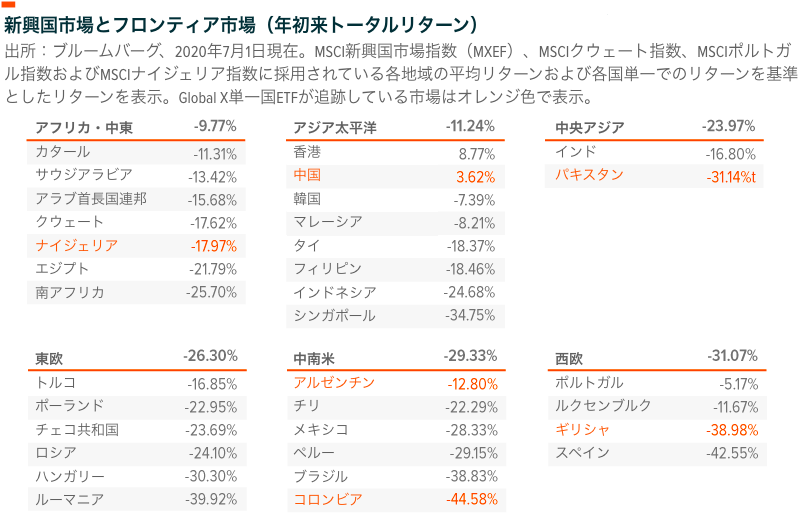

グローバル経済の回復は需要のゆるやかな回復に依存する可能性がありますが、最近の資金動向を見ると、経済の回復の状況が世界各地で異なることがうかがえます。新興国市場では資金流入が生じており、中国にも資金が流入しています13。中国は最初にCOVID-19を経験し、積極的な封じ込め措置を実施した国の1つです。世界で最初にロックダウンを解除し、経済活動が上昇に転じたことが、大規模な資金流入の生じた一因となっているように思われます。一方、ブラジルやトルコなどの国は感染の拡大防止に失敗し、それを反映して5月には他の新興国市場と比較して大きな資金流出とマイナスリターンが生じました。

グローバル投資家にとっての投資機会

COVID-19の危機への対応が最も成功している新興国は、ウイルス制御の経験または制御に向けて素早い取り組みを行った国、公的医療制度が十分に整備されている国、指導者が積極的な政策や公衆衛生措置を実施した国、原油価格の下落の影響が少なかった国、そして長期的な視点を重視した景気刺激策を実施した国だといえます。一方、COVID-19の影響を最も強く受ける可能性がある国は、感染拡大への対応が最も遅れた国、商品価格の下落による悪影響を受けた国、他の新興国と比較して医療制度の整備が不十分である国、財政・金融面で景気刺激策を実施する余地が少ない国、そして過去に感染症の流行に対応した経験に乏しい国ということになります。

中国や台湾などの国に対する株式のエクスポージャーを引き上げる投資家も、モロッコのような国のソブリン債の利回りに魅力を感じる投資家もいるでしょう。また、割安に購入できる可能性を見込んで、COVID-19の影響が最も大きいブラジルのような国の社債に魅力を感じる投資家もいるかもしれません。新興国の株式市場にエクスポージャーを引き上たり、新興国社債市場への投資を行うことにより、投資家は資産の保護が可能となるだけでなく、各国・各市場間で異なる経済回復のスピードの間に存在する収益機会を獲得することができるでしょう。

市場パフォーマンスの差は先進国市場や新興国市場に特有のものではありません。COVID-19が各地域や各国に与える影響は、封じ込め政策、財政・金融面での対応、そして財務や医療制度の健全性によって異なります。たとえば、アジア太平洋地域などでは、現在のコロナ危機への対応が中南米などの地域より優れているように見受けられます。細かく見ると、ベトナムや韓国のような国ではコロナ危機以前から経済基盤が強固で、医療制度も充実しており、積極的な封じ込め政策が早期に実施され、ブラジルのような国に比べて経済活動の再開が早く始まりました。一方、ブラジルはコロナ危機以前から経済面で逆風に晒され、財政上の大きな問題も抱えており、危機への対応も遅れました。

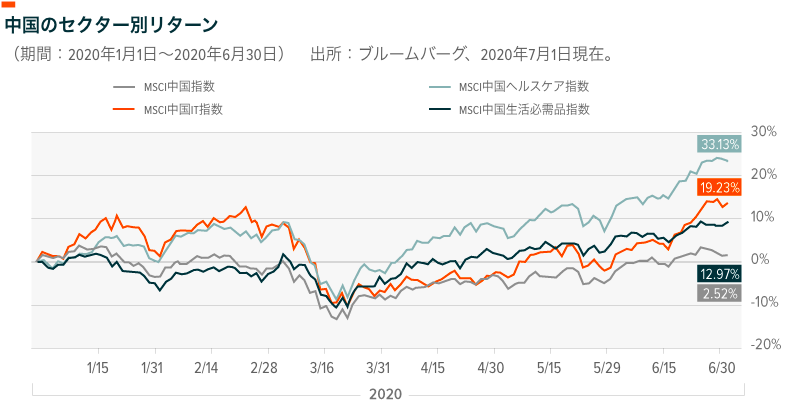

さらに細かく見ると、新興国経済圏では特定のセクターでパフォーマンスの較差が大きくなっています。たとえば、 中国ではセクター間の較差が他国より大きい傾向にあり、最初の症例が報告された昨年12月以降において、医療、IT、生活必需品などの各セクターが指標(MSCI中国指数)をアウトパフォームしています。

グローバル経済の回復は一様ではありません。新興国市場に対するCOVID-19の影響は異なりますが、一部の国は先進国より回復が早い可能性があります。新興国市場の中でも特にアジアの新興国は、リーマンショック、ロシア財政危機、アジア通貨危機といった危機を相次いで経験しているため、危機対応には慣れています。COVID-19は過去に例のない危機ですが、それがアジアで始まったことにより、アジア各国は他国と比べて早くから危機に対応しています。最近はアジア全体で経済活動が回復していることから考えると、一部の新興国では西側先進国より早く経済の再開を果たす可能性があります。それは2020年のアジアにおける経済成長が世界の他の地域より高いことにも表れています。

テーマ投資におけるディスラプション(破壊的創造):必要性は普及の母でもある

構造的なトレンドやパラダイムシフトは長い時間をかけて実現するのが普通です。新しいテクノロジーの普及、消費者の金銭的・時間的支出の変化、人口動態の一変といった現象は短期間に起こるものではありません。ただし、それにも例外はあります。

歴史上最も変化の大きかった時代のうち、必要性がイノベーションを促し、それが急速に普及したことにより、変化が短期間で実現した時代というものは少なくありません。古代に目を向けると、アルキメデスが発明し本人の名が冠されたスクリュー(アルキメディアン・スクリュー)は現代でも農業に使われています。エドワード・ジェンナーが近代的ワクチンを発明したのは天然痘が流行した1796年のことでした。また、20世紀には第二次世界大戦を契機として産業の革命が起こっています。我々の目の前にあるCOVID-19のパンデミックもそれらと同じような必要性を生じさせ、ディスラプティブなテクノロジーの普及を促すだろうというのが当社の見方です。

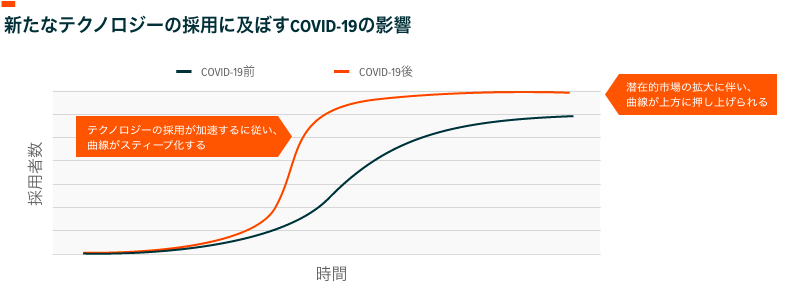

テーマ投資では、普及曲線に沿った各テーマの成長をモデル化することが一般的です。通常、普及曲線はS字カーブの形をとり、そのテーマの予想成長軌道を示すと同時に、市場における潜在性も表します。以下では、COVID-19が重要なテクノロジーやテーマの普及をどのように加速させ、潜在的な市場規模をどのように拡大するかについて見ていきます。

ゲノミクス: 1月上旬、中国で通常とは違う肺炎が拡大していることが発見されました。これが現在のCOVID-19です。このウイルスの解明、治療、拡大防止に向けた取り組みが、過去に例のない規模でゲノミクスを用いて世界中で行われました。ゲノミクスは生物学の最先端分野であり、医療への応用に大きな価値が期待されています。ゲノムに関する科学の一部門であるゲノムシークエンシングや計算ゲノミクスなどの分野からは、ウイルスの機能や伝染に関する知見を得られます。また、それらの分野の情報を遺伝子由来の治療や遺伝子に基づく治療で活用し、症状の治療、死亡者数の抑制、治療薬の発見に役立てるということが行われています。新型コロナウイルスが最初に発見されて以来、ゲノミクスの各分野が応用されて大きな影響を及ぼしており、それがゲノミクスの将来にもつながります。詳しくは「Genomics: How a Cutting-Edge Field is Fighting COVID-19」をご覧ください。

eコマース: eコマースは約20年の歴史がありますが、米国の小売売上高全体に占める割合はわずか12%にすぎません14。なぜそれほど規模が小さいのでしょうか。オンライン小売の普及率が高い分野も多数ありますが、それ以外の医療、自動車、飲食といった分野ではeコマースの普及が順調に進んでいないからです。たとえば、COVID-19が米国で拡大する以前、オンラインでの食料品販売は総食料品購入額の3%にすぎませんでした。しかし、ここ数カ月では、この分野でのeコマースの普及がパンデミックにより加速しています。消費者はステイホームを中心とした新しい生活様式に順応するために購買習慣を素早く変化させており、それを受けてオンラインの食料品販売は200%もの急増を果たしました15。また、テスラは第1四半期の決算発表で、オンラインの自動車販売が同社の売上に貢献していると公表しています。サイレント世代(戦時1925~1942年に生まれた世代)などのオンライン販売を初めて利用する人々もeコマースにメリットを感じていることから、これらの人々のeコマース利用はCOVID-19のパンデミック収束後も引き続きeコマースの成長に大きく貢献していくと当社は考えています。

クラウドコンピューティング:COVID-19のパンデミック、およびそれが経済、社会、産業に及ぼした大きな影響により、クラウドが世界中で注目を集めることとなりました。各国政府は、不要不急のビジネスを停止させ、可能な限りリモートワークを行うよう推奨しました。その中で重要なビジネス機能を通常どおりに利用できるのは、クラウドインフラ(IaaS)やサービスとしてのソフトウェア(SaaS)のおかげです。従業員は、コンピューターとインターネット接続さえあれば、オフィスと同じアプリケーションを利用し、会社のサーバーに保存したファイルにアクセスし、仮想ネットワーク環境、ビデオ会議、メッセージングサービスを利用して他の社員と仕事をすることができます。コロナ危機から世界経済が回復し、危機で得た教訓を生かして適応を進めるにつれ、企業や従業員はクラウドベースの仕事環境への移行を重視するようになると当社は予想しています。オフィス、家庭、外出先のどこからでも仕事ができるという柔軟性は、今では業務運営や事業継続計画にとっての重要な要素となっています。詳しくは 「Mapping the Cloud: A Look at the Segments Driving Growth」をご覧ください。

ビデオゲーム&eスポーツ: COVID-19によりステイホームの生活様式が求められる中で、消費者はソーシャルディスタンスを保ちながら楽しい体験をしたいと考え、ビデオゲームとeスポーツに関連する支出と関心が急速に上昇しました。eスポーツの台頭はその好例と見ることができます。選手が実際に接触するスポーツは中止を余儀なくされているため、多くのスポーツリーグがeスポーツの世界に目を転じてきました。たとえば、現在活躍中のF1ドライバーと多数の有名人を登場させたフォーミュラ1の「バーチャル・グランプリ・シリーズ」は全世界で8,500万人が視聴しました16。ほかにも、バスケットボール、アメリカンフットボール、サッカー、野球といったスポーツで、年齢や経歴を問わず数百万人もの人々が、このパンデミック期間中にeスポーツを観戦しました。対面でのスポーツイベントは当分実現できそうにないため、こうした動きは今後も続き、ストリーミング配信やeスポーツにとっての追い風になると当社は考えています。また、我々が目にしているのは、COVID-19がもたらした一時的な動きにとどまりません。ビデオゲームの観客数が増加し、次世代コンソールやクラウドを利用したゲーミングプラットフォームのような製品とサービスが新たに展開することにより、ビデオゲームやeスポーツの普及が進むとともに、対象となる市場も拡大していくと当社は予想しています。

モノのインターネット(IoT): パンデミックが発生して以来、国際的な商取引の減速によりサプライチェーンに負担がかかり、半導体やセンサーなどのIoT構成部品が不足したことに伴い、IoTの成長は停滞しました。しかし最近では、IoTがCOVID-19後の世界に必要になる可能性が高まり再び成長しています。例えばネットワーク接続されたセンサーによって室内の状況や人同士の距離を測定することにより、閉鎖空間におけるソーシャルディスタンスの情報を伝達することが可能になります。また、非接触型決済や触れずにデバイスを操作できる技術によって、人間が接触する部分を減らし、感染防止につなげることができます。さらに、最も有力な利用法として医療分野への応用が考えられます。中国では、IoTを用いたドローンにより、検査用や追跡調査用の患者検体を迅速に輸送することが実現しています。また、無線接続したロボットに病院内の消毒を行わせることで、これまで以上に消毒の安全性と頻度を高めることが可能になっています。そのほか、ネットワーク接続したチップを活用して、感染者に接近したことがある場合に通知するという接触追跡が多くの国で行われており、そこではIoTが重要な役割を果たしています。

米国インフラ: 本来、米国のインフラ投資はパンデミックによって推進されるものではありませんでしたが、連邦、各州および各自治体政府が成長刺激策を模索する中で、インフラ投資を行うことが可能性の高い選択肢として浮上してきました。COVID-19により多数の失業者が発生し、消費は減退し、経済の不確実性は高まりました。既存インフラ施設の改修や新規インフラ施設の建設は、それに対する救済策となる可能性があります。インフラ施設の建設には、国への投資による将来の成長、建設を通じて民間セクターと公共セクターが収益を得る、雇用を創出するという意味があります。例えば2009年にリーマンショック後の景気後退期にあった当時の米国では、米国復興・再投資法により政府が1,050億ドルをインフラ投資に配分しました。このような政策を、より大きい規模で実行することにより、雇用の創出を実現し、今後の数十年間にわたり経済の競争力を高めようという考えがあります。

結論

「何も起こらない年が続くこともあれば、何年分もの出来事が数週間や数カ月で起こることもある」という格言があります。COVID-19とそれが生み出した環境により、消費者の習慣が変化し、新しい分野への投資の必要性が注目されるようになり当社がディスラプティブなテーマと考えていたものが脚光を浴びています。それに応じて、テーマの普及も加速すると当社は考えています。

株式のテーマ投資が普及するようになり、経済指標も改善すれば、今後に期待が持てます。ただし、現在は経済の再開が始まった直後であり、経済指標などのデータは、落ち込んだ低い水準からの大幅な改善が生じています。本来の経済の回復を実現することは容易ではありません。雇用と消費の落ち込み、ウイルス感染リスクや倒産リスクの拡大といったリスク要因により経済の再開が不調に終わる可能性は依然として存在しています。

マクロ経済指標が改善したとしても、進歩を続けることが必要です。不確実な状況が続いたため、パンデミックに対する有効な解決策が見つかるまでは、市場のボラティリティが長期的な平均水準を上回る状況が続くと予想されます。この点は、11月の米国大統領選挙に加えて、市場のボラティリティを高める要因の1つです。こうした不確実性の中では、経済を支えていくテーマのトレンドの先を見ることが重要であり、テーマ投資は現在の市場において有力な手法といえるでしょう。