リチウム/バッテリー技術の発展を牽引する4社

かつて内燃機関(ICE)を使った自動車が馬車にとってかわったように、電気自動車(EV)は、ICEの現状を大きく変えつつあります。この電力への移行を加速するには次世代バッテリー技術と大量のリチウム供給が必要となります。 リチウムはリチウムイオン電池の主要原料です。

米テスラ社はEVのパイオニアとして広く知られていますが、エコシステム全体はバッテリー製造会社とリチウム採掘会社で構成されており、これらの会社がICEからEVへの移行において重要な役割を担っています。この産業のエコシステムはリチウムを地中から取り出す上流のリチウム採掘会社からスタートします。この原材料は化学変換の工程を経て炭酸リチウムまたは水酸化リチウムとなり、バッテリーメーカーは炭酸塩または水酸化物と材料を組み合わせて正極と負極を作り、これらを用いて一つのバッテリーセルを作ります。EVに用いられるバッテリーパックは数千個のセルを組み合わせて作られたものです。

本書では、このエコシステムで重要な役割を担っている4社を取り上げます。

- ガンフォンリチウム:中国の大手リチウム採掘会社から発展して、リチウムの精製・加工およびバッテリー製造・リサイクルに従事。

- パナソニック:世界上位3社に入る日本のEV用バッテリー製造会社。

- リベント:世界上位5社に入る米国のリチウム生産会社。

- コンテンポラリー・アンペレックス・テクノロジー(CATL):世界上位3社に入る中国のEV用バッテリー製造会社。

ガンフォンリチウム:垂直統合されたリチウム生産会社

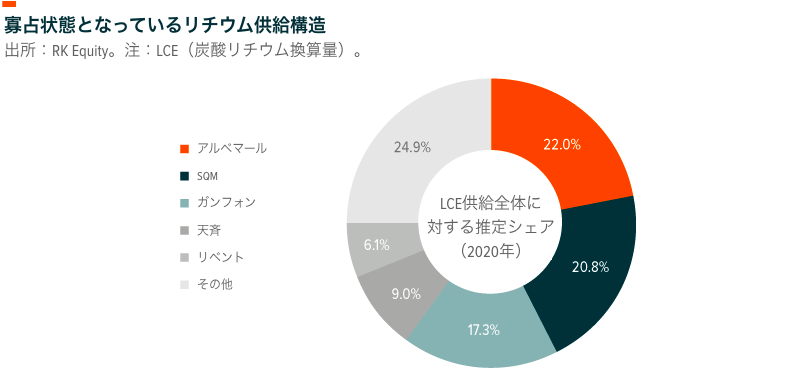

ガンフォンリチウムは、アルベマール、SQM、天斉リチウム、リベントと合わせて、世界のリチウム供給市場シェアの約70%を占めています。ガンフォンは2000年に設立され、世界第3位の規模を誇る中国の大手リチウム化合物生産会社です。同社の特徴としては、リチウムのリソース開発、精製、加工(全収益の75%)、バッテリー製造(全収益の17%)、バッテリーリサイクル等(全収益の8%)と、リチウムイオンバッテリー・サプライチェーンにおいて幅広い分野を取り扱っていることが挙げられます。1

ガンフォンは、中国全土に資産を持つほか、オーストラリア、アルゼンチン、メキシコ、アイルランドなど国際的にも幅広くリチウム事業を展開しています。西オーストラリア州にあるマリオン山がガンフォンの主要なリチウム採掘源です。効果的にリチウムを採掘するには地域ごとに独自のアプローチが必要とされます。例えば、オーストラリアでは鉱石型リチウム採掘プロセスを採用していますが2 、アルゼンチンではラテンアメリカのリチウムトライアングル(リチウム埋蔵量が豊富なアルゼンチン、ボリビア、チリ)で一般的に用いられているかん水型プロセスを採用しています。一方、メキシコでは2023年の生産開始を睨み、粘土鉱床からの新たなリチウム採掘方法を調査しています。3

ガンフォンは、テスラ、パナソニック、LG化学、フォルクスワーゲン、サムスン、そして最近ではBMWなど、大手バッテリー製造会社やOEM企業と長期供給契約を締結しており、こうした契約によって収益の見通しが立つため、2020年現在の生産能力100,000メトリックトンを2025年までに倍増させる予定です。4 また、OEM企業やバッテリー製造会社は、EV売上高の成長が見込まれるため、リチウムの供給を確保するために追加の長期供給契約を締結すると思われます。こうした需要拡大によって、ガンフォンのような企業は好条件の価格設定による長期契約を確保することが容易となるでしょう。

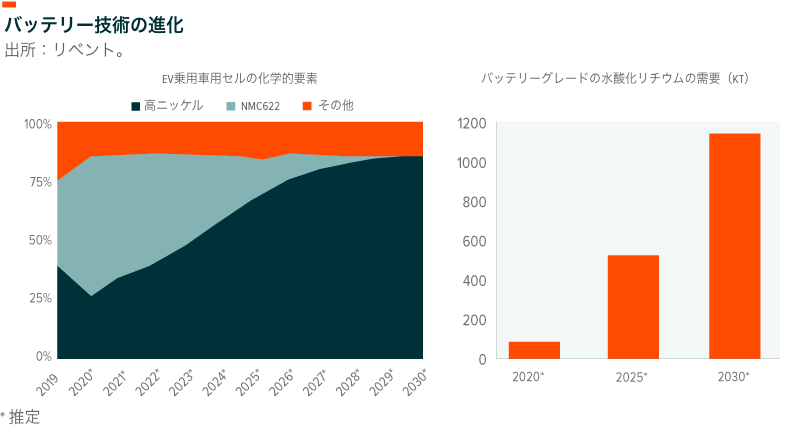

ガンフォンはさらに、炭酸リチウムよりも次世代EV用バッテリー技術に適した水酸化リチウムの生産・販売を増やすことに注力しています。NMC811陰極を用いたバッテリーやその他の高ニッケル含有バッテリーには水酸化リチウムが必要です。5 ガンフォンは2021年までに50,000~60,000メトリックトンの水酸化リチウムおよび20,000~30,000メトリックトンの炭酸リチウムの生産・販売を目指しています。6

パナソニック:テスラの長期パートナー

日本のパナソニックは100年以上の歴史を持ち、EVバッテリーの供給では世界第3位の規模を誇る会社です。7 英ベンチマークミネラル社の格付けによるとパナソニックはティア1ランクのリチウムイオンバッテリー製造会社として評価されています。8 すなわち、パナソニックは最高水準の品質の車載用リチウムイオンバッテリーを製造する会社とみなされていることになります。

パナソニックは、EVサプライチェーンにおけるプレゼンスが高く、特にテスラとの取引関係は有名です。パナソニックは2014年に世界最大規模のリチウムイオンバッテリー工場「ギガネバダ」の建設に関してテスラとパートナーシップを締結し、最近ではテスラ向けのバッテリーセル「4680」の開発に着手しています。9

この新規格のバッテリーは大容量化および製造工程の簡易化を目指すもので、この2つの要因によってバッテリーコストの軽減が期待されています。現在、バッテリーはEV総コストの約29%を占めており10 、EVメーカーがICE車に対抗して市場シェアを獲得するためには、バッテリーコストの削減が重要となってきます。

パナソニックは今日に至るまで米国で製造されるテスラのEV向けにリチウムイオンバッテリーを供給する唯一のプロバイダーとなっていますが、現在はテスラ以外にもEV用バッテリーの顧客基盤を拡大していく計画に取り組んでおり、最近ではトヨタと提携して日本におけるリチウムイオン工場の建設に着手し、2022年にはEV500,000台への供給を開始する予定です。11

リベント:次世代バッテリー向けのリチウムに注力

リベントは2018年に米FMCコーポレーションから分離して上場した会社です。同社はフィラデルフィアに拠点を置き、1940年代からリチウム事業に従事してきました。西洋の競合会社であるアルベマールやSQMがリチウム以外の事業も所有・運営しているのに対し、リベントはリチウムのみを専門としています。

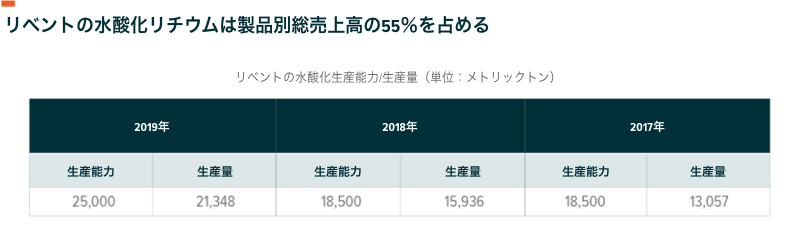

リベントはアルゼンチンのオンブレ・ムエルト塩湖で世界最小コストのリチウム鉱床を運営しているため、炭酸リチウムの生産では世界でも最も低いコストカーブとなっています。しかし、リベントの戦略は水酸化リチウムに重点を置いています。ここで留意すべきことは、前述したかん水ベースの原材料を用いる場合、水酸化リチウムの生産には、まず炭酸リチウムに変換してから、次に水酸化リチウムに変換するという2ステップの工程が必要になるということです。この余分なステップのためにコストが増えますが、弊社では水酸化リチウムの総コストを約5,800ドルとみており、今日のリチウム価格の低迷においても低水準にとどまっています。12

水酸化リチウムを必要とする高ニッケル含有バッテリーの普及がリベントの事業戦略を下支えしています。リベントは高ニッケル含有バッテリーの市場シェアが現在の約25%から10年後には75%に拡大すると予測しています。13

リベントはテスラに水酸化リチウムを供給する主要サプライヤーの1社としても知られています。リベントは今年11月にテスラとの複数年供給契約を2021年末まで延長し、供給量を2020年度より増やす予定であることを公表しており、14 さらに2022年以降もテスラとのパートナーシップを延長する方向で動いていると述べました。

また、最近では、ネマスカ・リチウムが運営していたカナダのリチウムプロジェクトを買収するために、英系プライベートエクイティー企業ポーリングハースト・リソーシズと折半出資の合弁事業を設立したことを公表しています。ポーリングハーストは、ケベック・リチウム・パートナーズを介して新ネマスカ・リチウムの50%を所有することになります。その結果、リベントは新ネマスカ・リチウムによる経済的利益の25%を得る見通しで、15 さらにカナダという地理的条件により、北米やヨーロッパにおいて急速に拡大しているバッテリーグレードリチウムの需要に対応することが可能となっています。

コンテンポラリー・アンペレックス・テクノロジー(CATL):中国の大手EV用バッテリー事業

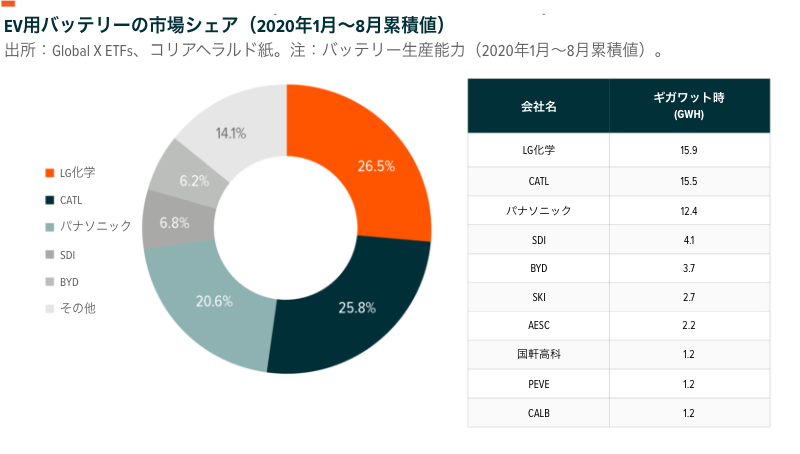

CATLはLG化学に続いて世界第2位の規模を誇るバッテリー製造会社です。CATLは、LG化学、パナソニック、サムスンSDI、テスラ、SKイノベーション、AESCと肩を並べるティア1ランクのバッテリー製造会社で、16 テスラ、BMW、ダイムラー、吉利汽車、長城汽車、ホンダ、ヒュンダイ、フォルクスワーゲン、NEVSなどのOEM企業との取引が最も多いことを特徴としています。

テスラはCATLにとって重要な取引相手であり、両社は2月にテスラの第2バッテリーメガファクトリー「ギガ上海」で製造されるEV用にバッテリーを供給する契約を締結しました。17 テスラのEV「モデル3」は現在年間250,000台が生産されており、18 CATLのコバルトを含まないリン酸鉄リチウム(LPF)バッテリーおよび現地調達により、中国で最も安価(36,800ドル)なミドルクラスセダンとなっています。19, 20, 21

最近では、CATLは、100ドル/kWh以下のコストで走る「100万マイル」バッテリーの生産を2021年までに開始すると公表しており、22 このバッテリーにより、内燃機関を使った自動車の寿命を超えるEVの長時間使用が可能になると期待されています。

CATLは様々な国のOEM企業との取引があり、特に中国市場とヨーロッパ市場におけるOEM企業との提携は今後EVサプライチェーンにおける重要な地位を維持するために役立つでしょう。今後、EV需要がCOVID-19による景気低迷から回復するに伴い、CATLの継続的な成長拡大が見込まれます。中国自動車工業協会(CAAM)の最近の報告によると、2020年10月の新エネルギー車(EVを含む)の売上高は前年比105%増の160,000台と、23 4ヵ月連続して増加傾向にあります。24

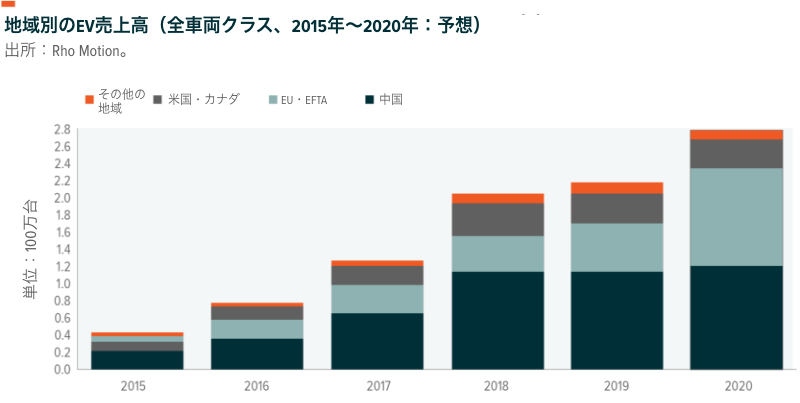

この中国における売上高データは注目に値しますが、ヨーロッパ部門もまた、将来はEV売上高で最大のシェアを占める成長が予測されています。調査会社Rho Motionの予測によると、ヨーロッパにおけるEV売上高は、ヨーロッパ規制当局が積極的に推進するEV政策に支えられ、2020年末までには前年比倍増する見通しとなっています。

結論

本書で紹介した4社はリチウム/バッテリー技術エコシステムにおける重要な役割を担っています。この4社の他にも、世界には数多くのリチウム採掘会社やバッテリー製造会社が存在しており、これら全てが電気自動車の急速な成長を推進しています。こうした企業は投資家に知られていないものが大半ですが、化石燃料から脱する次世代輸送手段への移行の担い手として、今後は大手エネルギー会社に取って代わることが予想されます。