銅の最新情報:中国の需要と供給面の不安定リスクは市場回復の支えとなる

銅は、その高い延性、伝導性、耐食性から、世界経済において重要な金属となっています。今日のクリーンエネルギーへの取り組みは、世俗的な需要増につながるカタリストとなる可能性があります。また、中国で影響力のある不動産業の回復により、中国の経済が予想より早く回復する可能性も大きな需要の要因となっています。しかし、需要はこの問題の一部でしかありません—中南米の主要地域で生産が中断しているため、銅市場が赤字に転じる懸念もあります。この記事では、投資家が銅へのエクスポージャーをどのように考えるべきかを含め、これらの要因について議論しています。

重要なポイント

- 中国の不動産市場の回復は、世界の銅需要の道筋を描く上で重要な要素となります。中国政府の最新の救済策によって、中国の建築・建設がたくましく回復する可能性があると見ています。

- 銅は、再生可能な電力網や電気自動車(EV)のインフラを構成する中核的な材料であるため、供給リスクや在庫リスクの懸念があります。

- 銅は、銅鉱山のようなレバレッジを効かせたプレイを含め、魅力的な投資機会を展開すると考えています。

中国の不動産市場の回復が銅の需要を支える

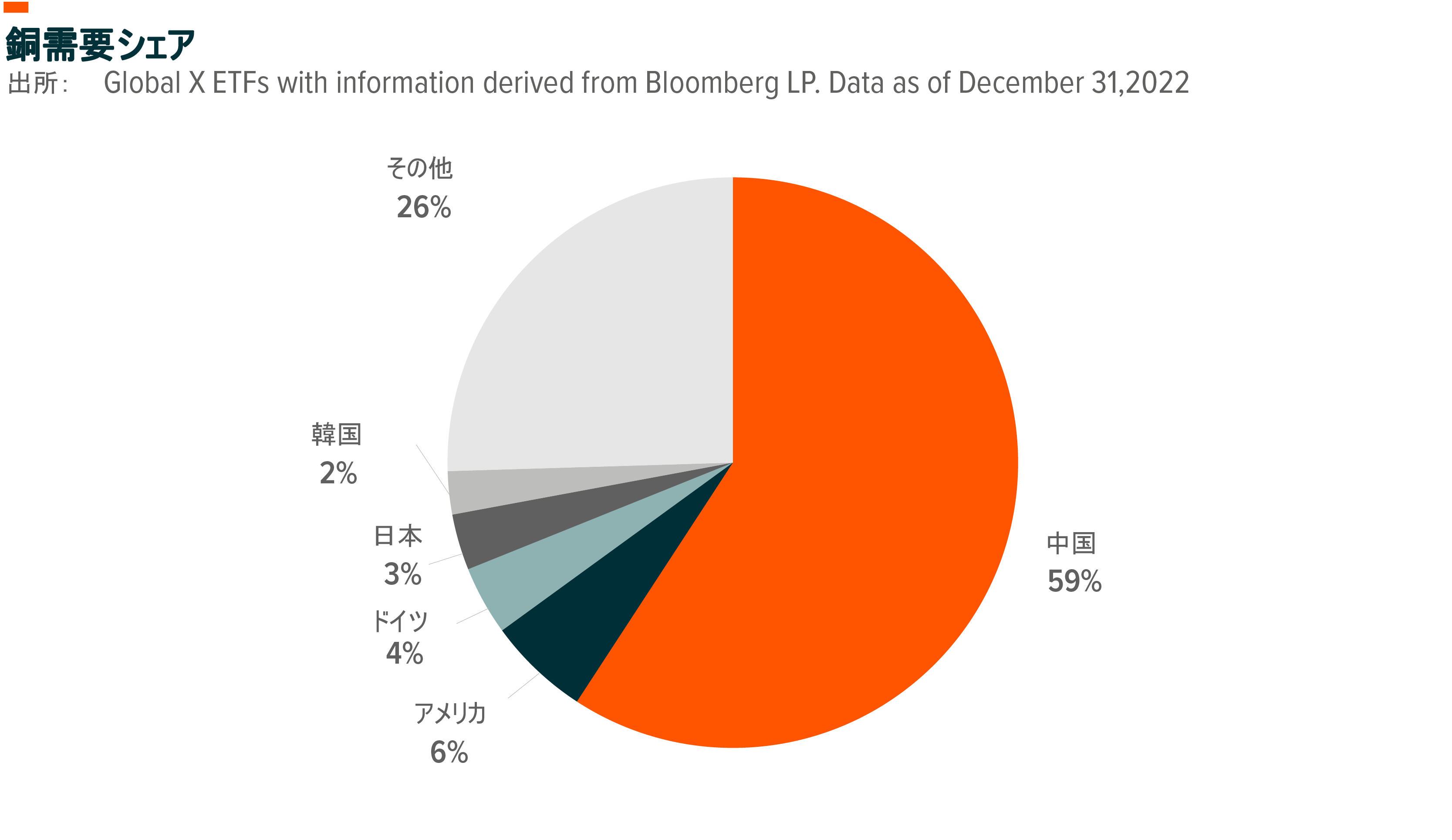

中国は世界最大の消費国で、世界の供給のうち半分以上を消費しています1。中国の消費の中心は建築・建設セクターになっており、銅の最終使用量の約30%を占めています2。 中国の不動産セクターが新型コロナウイルスによる減速からどう回復するかは、銅需要の軌道を左右する重要な要素となります。政府が2022年11月に発表した大規模な不動産セクターの救済策は、その助けとなると思われます3。この救済策は、以前の対策よりも実用的かつ包括的なもので、開発者の資金調達を支援し、スピルオーバーのリスクを管理するという、中央政府の決意を示しています。

救済策の一環として、中国銀行保険監督管理委員会(CBIRC)は、不動産セクターを支援するための16段階の措置をまとめました。その中で、CBIRCは不動産開発業者に対する株式の借り換えを解禁し、上場業者が債務の支払いや買収のために現地株式を売却できるようにしました。住宅プロジェクトの完遂、手ごろな価格での住宅の建設、運転資金の補充、そして負債の返済のため、中国の上場開発業者は私募債を開始できるようになります4。また、不動産セクターは、中国の大手銀行から総額1620億ドルの新規融資枠を獲得し、中国の不動産市場に著しく流動性がもたらされたことを証明しました5。

政府の1年間の経済発展計画を詳しく述べた年次報告書である2023年政府業務報告(GWR)は、2022年12月の政府中央経済業務会議(CEWC)での誓いの大部分を再び述べました。政府は、不動産開発業者のバランスシートの改善と住宅供給の確保に引き続き取り組むとしています。GWRは、「住宅は住むためのものであり、投機のためのものではない」という文言は削除しています6。 その代わり、政府は不動産市場の堅調な成長を奨励するようになり、投機抑制から需要促進への転換を示しています。CEWCに合わせて、政府は金融支援を展開することで、基本的な住宅需要、そして住宅環境改善需要を支えることを強調しました7。

政府の景気刺激策の助けもあり、中国の住宅価格は1月に安定し、16ヵ月続いた下落から脱し8、2月には勢いも増しました9。住宅価格の安定が続き、購入者の自信が高まれば、不動産販売が改善し始める初期兆候と見なすこともできます。

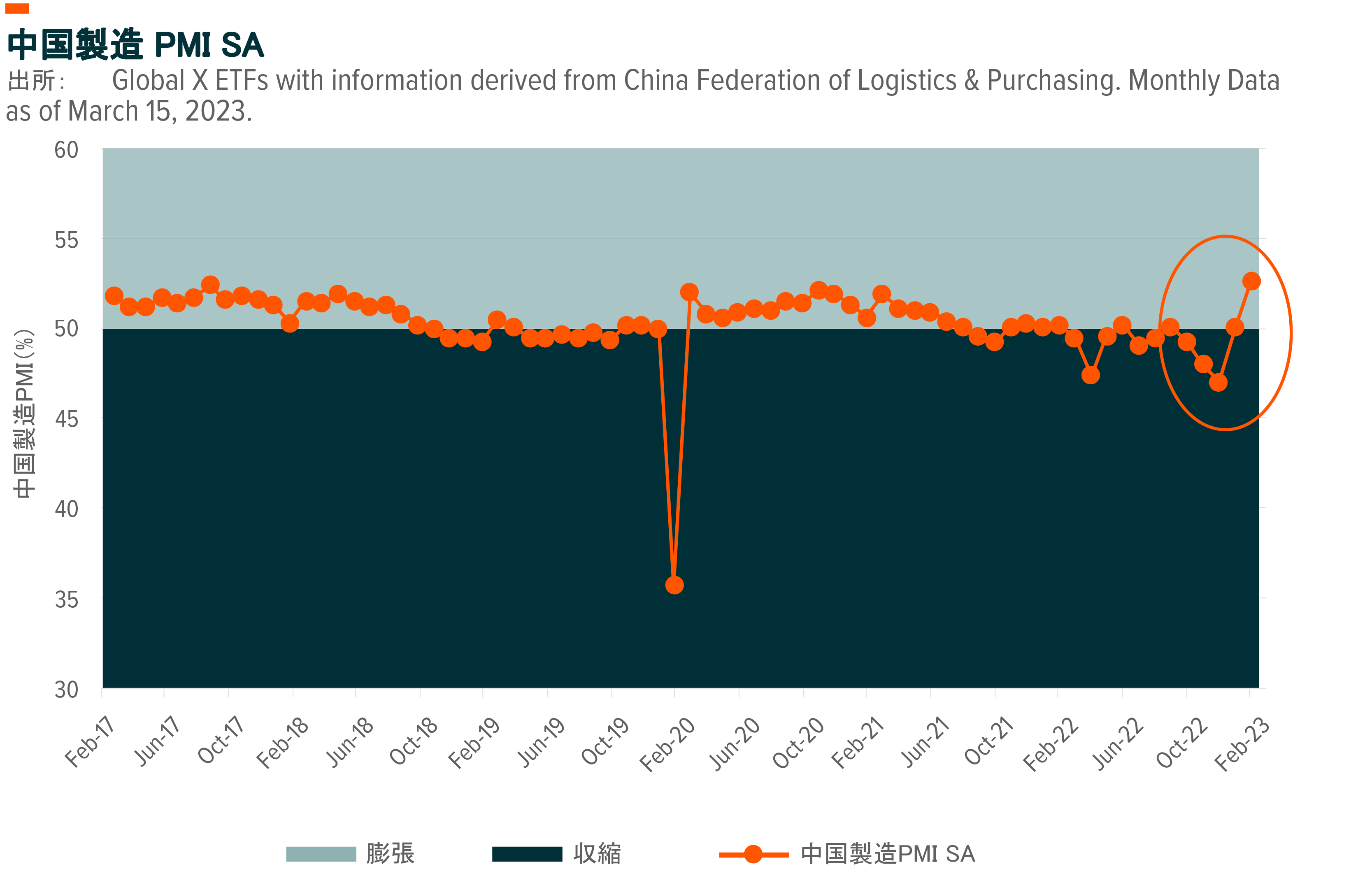

また、中国は製造業が急速に回復していることを報告しました。2月の購買担当者景気指数(PMI)データによると、中国の製造業は2012年4月以来最も早いペースで拡大しており10、これは生産量の増加や経済活動の活発化に繋がる可能性があります。さらに、3月のNBS PMI調査は、サービス業と建設業がCovid後の回復を牽引していることを示しました11。

生産中断は銅の供給への懸念を生む

2023年にはプロジェクト強化により銅の供給が増加する可能性がありますが12、特に中南米の主要な生産地域においては、供給途絶のリスクが懸念されています。チリとペルーだけで世界の銅供給のほぼ40%を供給しています13。この地域で最近起こった混乱としては、ペルーのラスバンバス銅鉱山で、2023年2月に道路封鎖によって原材料が搬送できなくなり、生産が一部停止されたことがあげられます14。2023年2月下旬には、ファースト・クアンタムが鉱山税とロイヤリティの問題により、パナマ鉱山での鉱石処理を停止しています15。

このような混乱は今後数年間銅が不足するリスクを高め、価格を圧迫する可能性があります。ほか、土地の取得や送電網の接続なども生産能力の急速な拡大の妨げとなるリスクがあります。また、銅の採掘には通常、大量の水を使用する必要があるため、乾燥地帯での水不足もリスクのひとつとなります。すでに2022年12月、商品取引・鉱山会社のグレンコアは、2030年までに50mtの供給不足になると予測しています16。

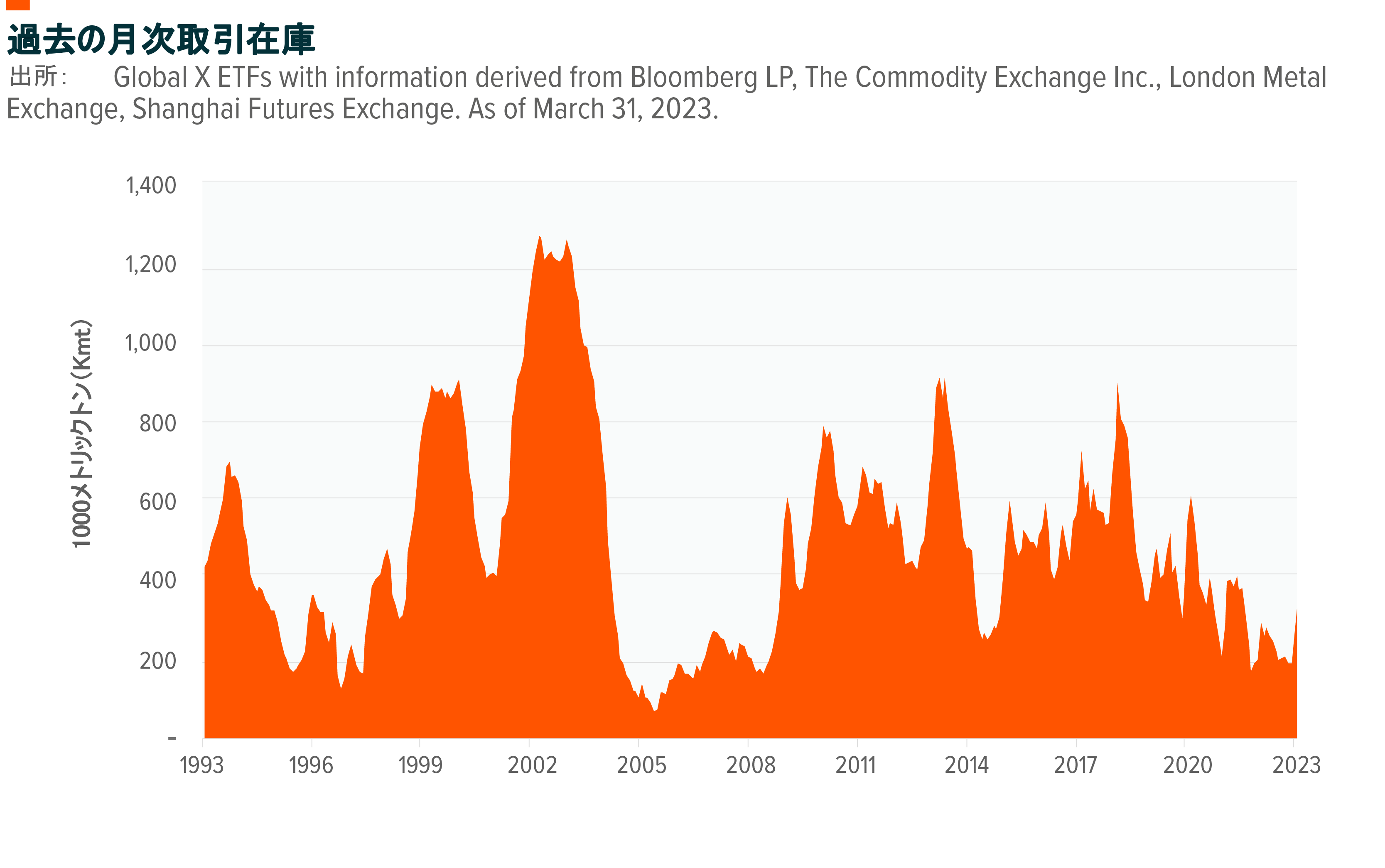

米国や欧州の銅の在庫が少ないことは、中南米での生産の混乱を悪化させ、銅市場が赤字に近づいているのではないかという認識を強めています。もし中国の需要が2月と同じように増え続ければ、ゴールドマン・サックスは今年の第3四半期には世界の銅の在庫が底をつくと予想しています17。在庫が少ないと、大きな下げがあったときに価格が高騰し、その後投機家が慌てて株を補給する可能性が高くなります。

最近の増加にもかかわらず、ロンドン金属取引所(LME)およびニューヨーク商品取引所(COMEX)では、在庫は非常に少ない状態が続いています18。しかし、上海先物取引所(SHFE)では、旧正月後に在庫が増加し、祝日関係の季節的な現象が発生しています。もし在庫が予想より早く、あるいは速く減少するようなことがあれば、中国の需要の強い回復を裏付けることになるかもしれません。2月最終週から低下していたSHFEの在庫水準は、元に戻っていることが確認されています19。

クリーンエネルギーへの需要が銅のスーパーサイクルの引き金になる可能性がある

銅の有用な特性は、その需要が経済サイクル、工業化、そして現在のエネルギー転換と密接に関連していることを意味します。短期的には、FRB(連邦準備制度理事会)の利上げサイクルの最終的な休止、米ドル安、中国の景気回復といった世界的なカタリストが銅価格をサポートすると予想しています。中期的には、エネルギー転換に関連する需要と供給投資の遅れが主に銅価格を牽引していく可能性があります。

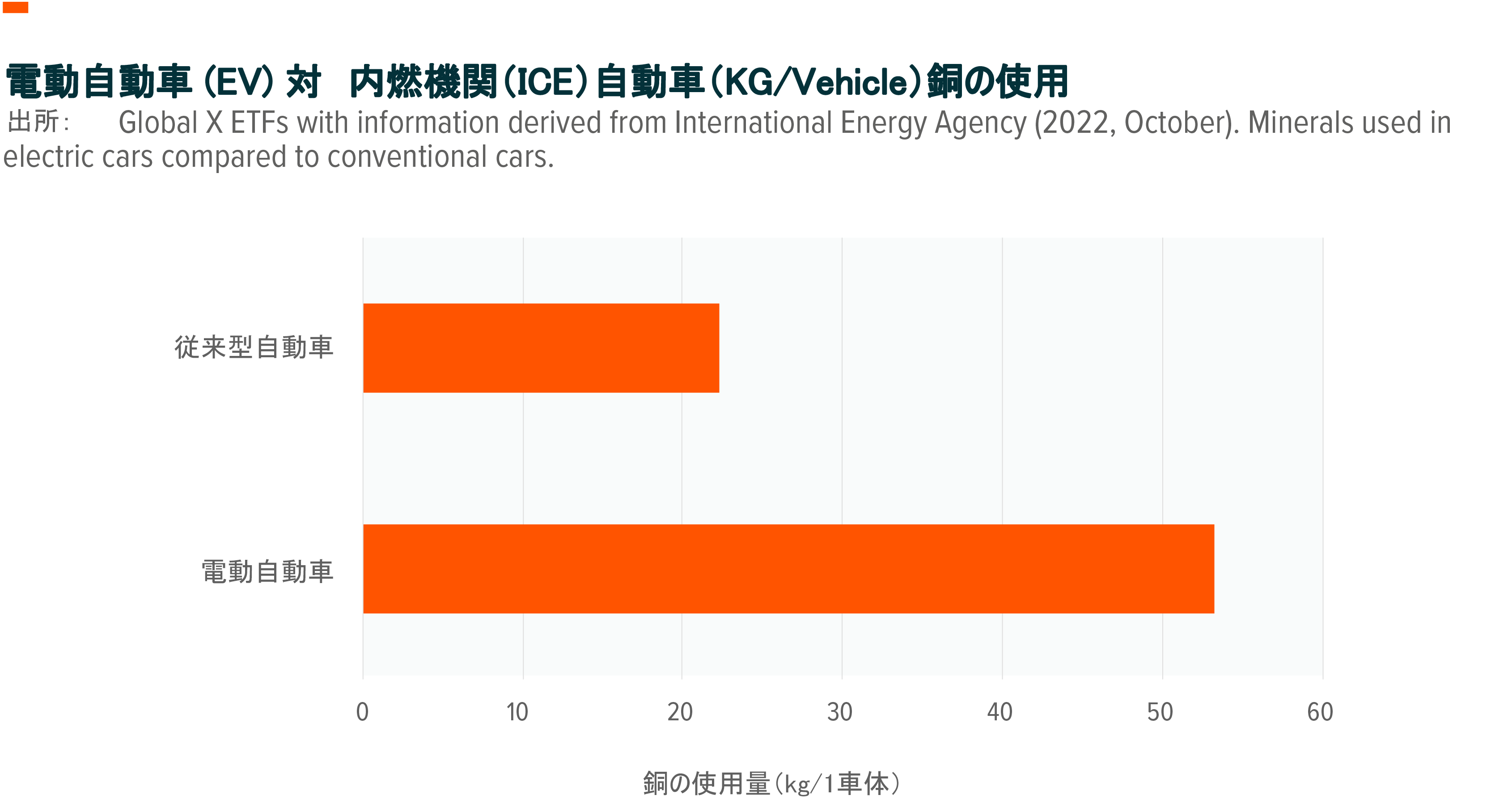

多くの政府が太陽光発電を含む再生可能エネルギーの開発や、電気自動車(EV)の普及のために投資しています20。その結果、特に力をいれている米国と欧州の2つの経済圏が銅需要急増を牽引する重要な存在になっています。例えば、バイデン政権は最近、EV バッテリー製造のために28億ドルを供与しました21。2022年のインフレ削減法では、EV を購入するためのクレジットが提供され、計画通りにいけば、2030 年には米国で販売される新車の50%がなんらかの EV になる可能性があります22。欧州では、ロシアのガス依存から離脱するために自然エネルギーへの移行を加速する一環として、銅需要を増やしました23。

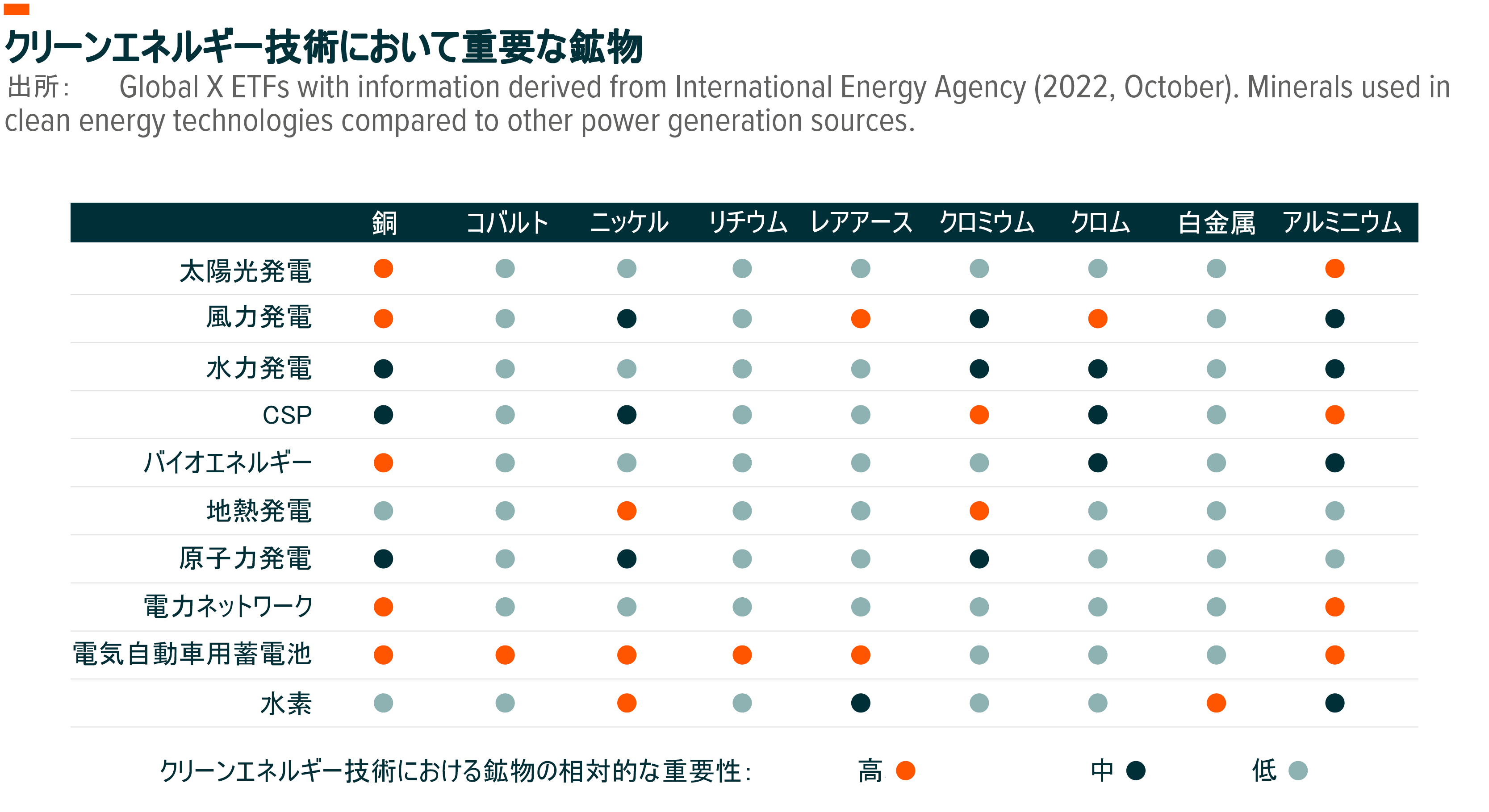

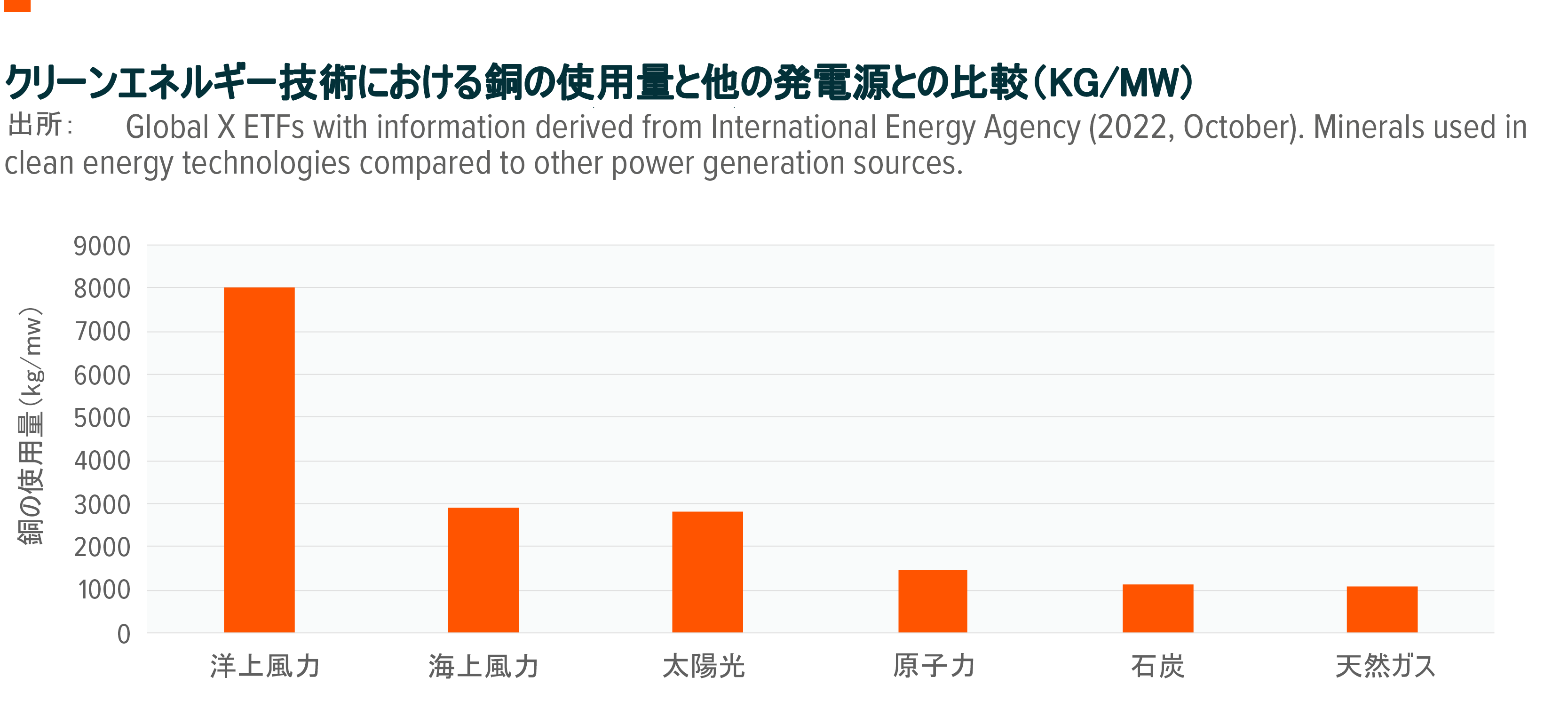

国際エネルギー機関(IEA)によると、世界の銅の年間需要は2030年までに2倍になると予想されています24。銅はエネルギー転換に不可欠な鉱物のひとつです。銅はその導電性から、エネルギーの送配電網でも広く使われていることに加え、太陽光発電(PV)パネル、風力タービン、バッテリーなどの低排出ガス発電技術 の主要部品でもあります25。

採掘会社経由のレバレッジを含む、銅への複数の投資方法

投資家は、銅の現物、先物、鉱業株を通して、銅へのエクスポージャーを得ることができます。銅の現物は、貴金属ディーラーから直接購入することができ、貴金属ディーラーはそれをスポット市場価格で販売します。現物を所有することの利点は、その価値が銅市場全体の値動きに密接に連動することです。また、所有者は自分の投資に直接アクセスすることができます。デメリットとしては、ディーラーが銅の売買にプレミアムを課すことがあるため、リターンが大幅に減少する可能性があることです。さらに、保管料も考慮しなければなりません。

銅のペーパー取引は、先物市場を通じて行われます。ペーパートレーディングは、投資家が銅を物理的に保有することなく銅へのエクスポージャーを提供し、流動性を高め、所有コストを減らすことができます。地金市場と異なり、先物市場では投資家がレバレッジを効かせることも可能です。先物の欠点はコンタンゴで、商品の将来価格がスポット価格より高くなることです。コンタンゴは、たとえ銅のスポット価格が上昇しても、時間の経過とともに利益を減少させる可能性があります。例えば、銅のフォワードカーブは、2023年6月から11月までのように、コンタンゴの局面を含めて、最近ではむしろU字型になっています26。

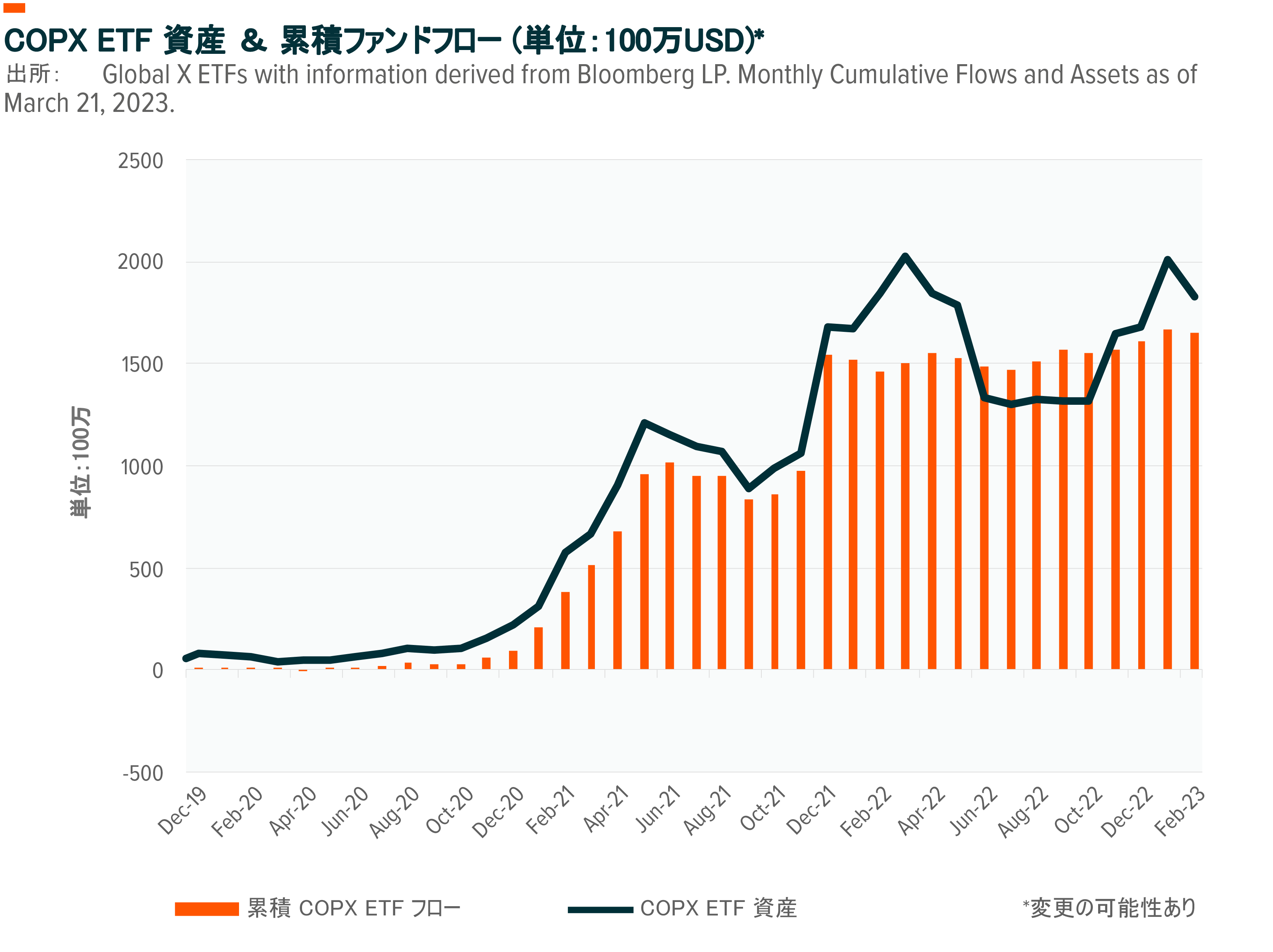

銅鉱山株は、銅価格への間接的なエクスポージャーを提供します。これらの銘柄は、銅の抽出にかかる費用は固定のため、銅の価格にレバレッジを効かせる傾向があります。歴史的に、銅鉱山会社は強気市場において地金を上回ります。その理由は、これらの会社が営業レバレッジを利用して利益を増やし、株価を押し上げることができるからです。銅に直接投資するのとは違い、鉱山会社は利益率が上がれば生産量を増やすことができます。投資家にとって欠点となりうるのは、特定の企業の株式を所有することで生じる特異なリスクにさらされることです。このリスクを軽減するために、投資家は銅の採掘に関わる企業の幅広いバスケットを保有するETFに注目するかもしれません。

このような高インフレ環境は厳しい運営環境をもたらし、鉱業が商品価格を上回る能力を持つかどうかについて悲観的に考えるアナリストもいます。鉱業は固定費が大部分のため、企業の利益はコストカーブと銅価格の両方に左右されます。現在、銅は他のベースメタルと比較して、キャッシュコストサポート以上の価格で取引されています。

結論:需要のカタリストがチャンスに変わる

銅は貴金属のような輝きはありませんが、そのユニークな特性から世界中で様々な用途に使われています。供給が逼迫していること、エネルギー転換に関連した長期的で強気な状況、そして中国の再開による経済ブームの可能性が、銅の説得力のある投資ケースを作り出していると私たちは考えています。ボラティリティが高く、世界的な景気後退が予想されるリスクはあるものの、銅は短期的にはまだ支持され、ここから10年はスーパーサイクルが想定できると考えます。