Global X 2022年の見通し: 試されるFRBの手綱さばき

貨幣流通量がピークに達し、市場では2022年に向けてファンダメンタルズにより注目が集まることになるでしょう。市場は需要主導によるインフレ、エネルギー価格の高騰、逼迫したサプライチェーンの正常化への期待感、そしてFRBが想定外に長期化しているインフレ圧力に対してどのように対応するのかを見極めようとしています。Global Xの見解では広範な市場において「サステナビリティ」が(特にエネルギー価格の上昇や、気候変動の観点で)より重要視されることになると考えられます。このような背景から2022年の市場はより選択的になるものと見られます。

重要なポイント

- Global Xでは2022年を「FRBの年」と見ています。インフレ見通しに関するFRBの新たなガイダンスや意向、テーパリングや利上げのスピードや方向性が、株式市場や債券市場の地合いに大きな影響を与える可能性があります。

- インフレは2022年半ばまで上昇を維持する一方で、サプライチェーンは正常化することになるでしょう。現在のところ、スタグフレーションについては、Global Xでは懸念しておりません。

- 新型コロナウイルスのオミクロン株については、感染抑え込み対策に対する新たな脅威となっており、近いうちに市場センチメントにおいて大きな影響を与える可能性があります。オミクロン株に関するリスクは、需要主導部分のインフレを減速させ、サプライチェーンの抱える問題を増幅させる可能性があります。

- エネルギー価格の高騰は、欧州の経済回復の障害になっています。環境重視やデジタル化への移行に必須の戦略的に重要な要素や原料について、生産拠点を自国内に戻す(リショアリング)動きが増えるかもしれません。

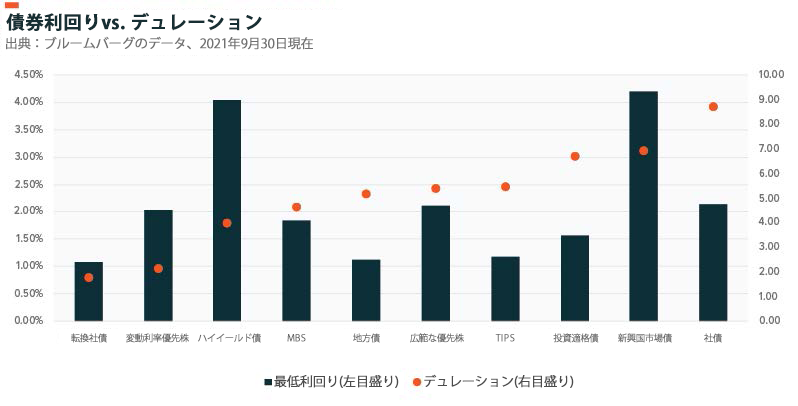

- インカム重視の投資家は、金利上昇とインフレの持続に備え、デュレーションが短い資産や実物資産の魅力が増す事態を考えるべきです。

- 2022年の株式市場は、バリュエーション、ファンダメンタルズ、クオリティに注目が集まり、より選択的なものとなるでしょう。

- どのセグメントが株価上昇の可能性があるかの分析においては、利益率の大きさが引き続き焦点となるものと見ています。今後債券利回りの上昇が見込まれることから、Global Xでは平均以上の購買力を持つ景気循環セクターを推奨しています。

FRBによる「綱渡り」の運営

今年も、恒例企画である「翌年の予測」を実施する時期が来ました。今年もデータを吟味し、パターンを分析し、あらゆる見解を考慮し、これらのインプットを総合的に捉え、結論を引き出します。経済やマーケットにおける手掛かりは、年によって大きく変わることはありませんが、状況は毎年違います。

2022年を迎えるに当たって、投資家にとっての二大関心事は、「世界的な実質経済の高成長は持続するのか」という点と、「FRBはいつ金融資産の買い入れ額を順次減らしていくテーパリングから利上げへの切替を行うのか」という点です。個人消費支出(PCE)インフレ率予測の中間値は、今後10年間で2.3%となっており、FRBはインフレ抑制の能力をしっかりと維持するために、早い時期に方針の転換を行うものと見られます。1

とはいえ、FRBは微妙なバランスをとる必要があります。目先の要素として、現在のインフレについて全面的な対応をしなければなりませんが、FRBはそういった要素を超えて長期的な視野を持つ必要があります。転換を急ぐと経済回復を阻害する可能性があります。一方で、価格上昇圧力によってインフレが長期化するのではないかとの懸念も広がってきています。また、オミクロン株の影響が大きいと判明した場合には、それに伴う経済的なリスクも考えられます。

適正なバランスをとり、利上げのタイミングを計ることは、決して簡単なことではありません。とはいえ、この10年間は圧倒的にデフレ懸念の方が強かったことから、経済は今、一層重要な岐路に立っているといえるでしょう。最近起こった経済危機のトラウマが、FRBの決断に影響をおよぼすことになるのでしょうか。あるいはFRBがこれ以上慎重に慎重を重ねる手法を採るのには、根本的な経済的理由があるのでしょうか。

FRBは11月にテーパリングを開始し、これまで毎月1,200億ドル相当だった債券購入について、以後毎月150億ドルずつ削減してきました。このペースであれば6月頃にテーパリングは終了することとなり、これによって2022年後半は政策金利の引上げが開始される可能性が出てくるということです。ところが、最近のFRBの発言では、インフレに対する懸念が増大していることがうかがわれ、テーパリングのペースが11月初めに示されたよりも早まる可能性も示されています。212月の連邦公開市場委員会(FOMC)ミーティングで、テーパリングのペースについてのより明確な方針や、FRBが金融支援策の早期解消が必要と考えているかどうかが示されるものと見られます。3 現状では、市場は2022年の6~12月で、2回または3回の利上げが見込まれています。4

欧州中央銀行(ECB)は、今回のインフレが正常化するには、以前の予測より長くかかりそうだと認めています。一方で、経済回復のスピードが減速する中で、同銀はコアインフレ率が2%の目標を大きく上回るリスクは低いと見ています。ECBが2022年第1四半期終了までに、つまり利上げ開始の前の段階で、これまでの量的緩和策の終了を発表することはないだろうと見られています。逆に、イングランド銀行においては高インフレ率と賃金上昇圧力から、ECBに先んじて利上げに踏み切らざるを得ないだろうと見られています。

ECBが他の中央銀行と違う政策をとることがユーロにとっての重しとなり、欧州では中期的にインフレ圧力が続くことになるかもしれません。加えて、欧州が炭素排出ネットゼロ経済へ移行するのに伴い、エネルギー価格の不安定さは今後も続くものと見られます。エネルギー価格の上昇が長期化すれば、収入に対する大きな締め付け要因となり、消費者支出や企業収益も減少することになるかもしれません。欧州の金利見通しも、最近の欧州全体における新型コロナウイルス感染動向の影響を受けることになるかもしれません。

米国経済、貨幣流通量はピークアウトも、消費意欲が下支えに

世界的に金融政策がややタカ派色を強め、財政支援策も大幅に削減される中、今後の経済の活性化はますます消費者の動向にかかってきている状況です。米国では、消費者のバランスシートが良好で、これが流動性のバッファーとして、2022年にかけて消費を下支えすることになると予想されます。

米国の家計は、新型コロナ感染拡大前のランレートと比較して合計2.3兆ドルの過剰貯蓄を有しています。5新型コロナ感染期間中も増加の一途をたどった後、9月には家計の可処分所得に対する貯蓄率は7.5%と、コロナ感染前の水準にまで低下しました。6 貯蓄率の低下と消費額の増加は、10月の米国小売業売上高の前月比1.7%の上昇(市場予測の前月比1.4%上昇を上回る)にも反映されています。この小売業売上高の上昇は、2021年3月以降では最大のもので、堅調な雇用統計や、10月の消費者物価指数(CPI)の前年比6.2%上昇(市場予測の5.8%を上回る)の流れを引き継いだものです。7

10月の小売業売上高が好調だったことは、経済が直面しているもう一つの大きな問題点についての証左となりました。サプライチェーン上のボトルネックの問題です。 これによって需要が促進され、おそらく12月分の支出が前倒しされて、10月と11月の消費が高まったものと見られます。

小売業売上高上昇の裏側にあるのがインフレです。米国の名目小売業売上高は前月比1.7%上昇となりましたが、インフレ率調整後であれば、この上昇率は0.75%まで下がります。米国のM2マネーサプライは新型コロナ感染拡大前の傾向値と比べて約3.8兆ドル高い水準となっています。8 このように貨幣流通量が高水準にあることから、経済と市場がサプライチェーンの正常化と利上げへの転換に備える中、今後もインフレ率とFRBの動向に注目が集まることになりそうです。

インフレは、一時的との様相を見せつつも長期化の可能性あり。但しスタグフレーションの懸念なし

サプライチェーン上のボトルネック問題は、最悪期を脱した可能性が高いものの、渋滞のピークから順調な流れに戻るには時間がかかります。ということで、インフレ率は少なくとも2022年半ばまでは高い水準で推移するものと見られます。この間に、インフレが他よりも長引く分野が大きな懸念となってきています。これによって、FRBは声明の中から「一時的」という言葉を使わないようになりました。

「一時的」な部分は緩和される見込み

サプライチェーン上のボトルネックは、経済成長を遅らせ、世界的にインフレを押し進めることになりました。このようなボトルネックは物価高騰の主要因であると同時に、今回のインフレの最も「一時的」な部分でもあります。また、米国におけるサプライチェーンの問題は、既に山場を迎え終えた可能性があります。

- 船賃は10月に大幅に下落し、11月も引き続き低い水準でした。バルチック海運指数(主要原料を海上輸送する運賃の代替指数)は、10月における最高値5,650から、11月末には3,018にまで下落しました。これは最近6か月間で最低に近い水準です。9

- ロサンゼルス港やロングビーチ港の渋滞は緩和されています。ドックでの荷下ろしの順番を待っているコンテナ船の数は依然として多いものの、空になったコンテナ船が9日以上滞留すると罰金が課されることから、稼働していないコンテナ船の数は最近29%も減少しました。10これによって渋滞は引き続き緩和されるものと見られます。

- 供給サイドが稼働し始めたことから、半導体不足も2022年半ばには改善されるものと見られます。11 2021年には半導体不足が、自動車から家電に至るまで、多くの業界に影響を与えました。経済成長にとってのイノベーションの重要性が高まる中、半導体産業の戦略的に重要な要素をリショアリングさせようとする目論みに伴い、半導体の設計および製造に向けた投資が拡大すると思われます。米国が中国の技術に対抗できるようにすることを目的とした「U.S. CHIPS for America Act」に追随して、EUは2030年までに半導体製造における世界シェアを20%にする目標を掲げました。

これらの変化は、サプライチェーン上の問題をすぐに解決するものではありませんが、解決に向けての希望を持たせるものではあります。このままいけば、サプライチェーンのボトルネックは、2022年後半には緩和される見込みです。12 このシナリオ通りであれば、2022年前半の実質経済成長は伸び悩むことになり、経済活動の一部は年後半に回される可能性があります。一方、オミクロン株に関連する懸念は、現実的なものから予想によるものを含め、さらなる混乱を起こす不確定要素となり得ます。

インフレがさらに長期化する可能性も

サプライチェーン絡みのインフレに対して、例えば賃金の上昇や家賃の上昇はより長期的なものになりそうです。9月には全米平均で、一世帯の家賃が前年比10.2%上昇しました。都市部では前年比25%上昇した場所もあります。13また、家賃の上昇は、賃金も含めて経済上の他の面において、インフレ期待に対する波及効果をおよぼします。

労働市場は、新型コロナ感染拡大がもたらした経済全般にわたる混乱から抜け出せていません。労働市場における大幅な改善は見られたものの、米国の労働参加率は、まだコロナ以前の水準よりも低いままです。新型コロナ感染拡大によって、労働市場には普段よりも大きな摩擦が生じました。感染拡大によって優先順位や人生の選択が変化したからです。例えば、早期退職をした者やキャリアパスを変更した者の全てが、労働力として戻ってきたわけではありません。

労働市場の逼迫、まだ続いている新型コロナ感染拡大の懸念、新たなライフスタイルの選択などが相俟って、就労者はより自分に合った雇用形態を見いだすのに比較的強い立場に置かれている状態です。新型コロナ感染拡大の際に多くの従業員を一時解雇した企業は、従業員の安全を最優先し、リモートで働かせるような措置を取り得た企業に比べて、労働力の再確保に苦労している可能性があります。

こうした企業判断の違いによる労働市場や賃金形態の再構築は、様々な業態で起こっています。これらのカテゴリー以外の労働者にとっては、一般的に賃金の上昇は抑制されています。14 このような労働力における摩擦が正常化するには何か月もかかる可能性がありますが、現状の問題点は各地方レベルでの賃金上昇圧力に向けられています。そして、米国では賃金上昇圧力が地域毎にばらつきがあるという特性から、大規模な「賃金インフレスパイラル」となるリスクは低いといえます。

スタグフレーションのおそれはほぼゼロ

インフレとエネルギー価格高騰から、1970年代のスタグフレーションを思い出す人がいるかもしれません。多くの先進国では、現状1970年代型のスタグフレーションが起こる可能性は非常に少ないといえます。需要圧力の点では米国が最も高いとはいえ、「賃金物価スパイラル」発生のリスクが最も高いのは英国です。英国経済は依然として石油や輸入頼みで、これらが不足する事態になると大きな懸念材料となります。とはいえ、労働力不足がもっとも喫緊の懸念材料といえます。なぜなら、ブレグジットによって、特にEU域内の労働力に依存している産業においては、労働力不足の期間が長引くことになりかねないからです。15,16

サプライチェーンの問題を機に、企業が戦略を再検討

企業の中にはその財務上の柔軟性ゆえに、サプライチェーン上のボトルネックにも関わらず、供給を維持する強い立場に立つことができた者もあります。大抵それらは、船舶や飛行機をチャーターできるような大企業、ないしは製造ラインや発注先を切り替えられるような企業です。総合的なサプライチェーンの分析ができるような企業は、今回のようなサプライチェーン上の制約にも上手に対応できたようです。今回のボトルネック騒動以前には、このような分析は主に、自社の影響力を環境、社会、ガバナンス(ESG)の観点から理解することに務めた企業の領域でした。17

運営効率を構築するものは何かという点について、企業の見解が明らかに変わりました。以前は、効率性とは無駄のない国際的なサプライチェーンや、ジャスト・イン・タイム方式の発注・製造を意味していました。最近のボトルネック騒動によって、この方式の弱点が浮き彫りになり、企業は長期的な自社オペレーションの持続可能性について、より慎重に考えるようになりました。

欧米諸国の多くの企業が、アジアを含む特定の地域に偏ってサプライチェーンを依存している態勢についての再検討を行っています。サプライチェーン問題は2018年の関税問題および米中貿易戦争の開始以降、たびたび起こってきた問題です。貿易戦争は今でもくすぶり続けており、米国政府は企業に対して自国生産を奨励し、中国は一層孤立しつつあります。特に、中国における情報機密性の強化によって、出荷に関するデータが減少し、これによって欧米企業にとってはサプライチェーンの可視性が低下している可能性があります。世界で最も貨物船の往来が多い上位10港のうち、6港が中国にあることから、出荷関連のデータが不足すると、特にショッピング関連で重要なホリデーシーズンには、サプライチェーンに大きな影響がおよぶ可能性があります。18

企業にとってさらに考慮しなければならないことは、調達に関する責任や、企業のサプライチェーンに及ぼす調達の影響を把握しておくことの重要性などです。企業が自社のサプライチェーンをより短く、よりスマートにすべきとの圧力は、今後も大きくなってきます。この手の圧力は、ロボット技術や人工知能技術の利用増加にプラスの影響を与えることになるかもしれません。

エネルギー価格の高騰は、不可避であり、環境を重視した運営へのシフトが協調されています

電力需要は2020年に1%減少した後、2021年には5%増が見込まれ、2022年にはさらに4%増が予想されています。19 一方、供給側は引き続き新型コロナの影響を受けており、米国、欧州、中国、インドを含む主要国経済にとって地球規模でのエネルギー危機がもたらされています。石炭在庫は中国とインドで乏しく、天然ガスの備蓄も欧州全域で手薄となっています。その結果、エネルギー価格は世界中で高騰しています。年初来でWTI原油価格は40.7%、天然ガス価格は263.3%、石炭価格は146.0%上昇しています。20 また、エネルギー価格の高騰によって、世界的なインフレ率が5%以上上昇するおそれがあるとも言われています。21

電力価格の急騰は、経済的および社会的な危機といえます。多くの欧州諸国は、自国民が深刻な収入逼迫状態に陥ると欧州全体の経済回復が遅れかねないことから、国民を救済すべく緊急措置を行っています。欧州各国政府はエネルギー供給業者に補助金を支給し、価格上限を遵守するよう要請しています。アジアでは、石炭不足によって経済回復が危ぶまれることから、各国政府が工場に対する電力供給の割当を行っています。

エネルギー効率の改善と、再生可能エネルギーの利用増加により、化石燃料への依存度を減らすことができます。現在、化石燃料は世界中でのエネルギー生産の60%を占めています。22 将来的な環境保全策を採ることによって、化石燃料の輸入に依存していた地域でもエネルギーの自給自足が促進されることになります。環境保全への投資が今後数十年間にわたって必須となりますが、今現在、かつてないほど世界中の環境リーダー達がデジタル化、クリーン化への支援の意向を示しています。かつて化石燃料によるエネルギーが産業革命を押し進めたように、クリーンテックと再生可能エネルギーが「グリーン革命」を推し進めるかもしれません。

エネルギーに関する戦略は、世界経済や地政学的力関係を突き動かすほど重要です。全ての主要経済が、「グリーン・エコノミー」における独占的地位を占めようと競い合っています。2020年には、欧州の「グリーンへの移行」が重要な段階に到達しました。再生可能エネルギーによる発電量シェアが38%となり、初めて化石燃料による発電量シェア(37%)を上回りました。23 ですが、送電網の脆弱性を軽減することも重要であり、これができれば、よりクリーンなエネルギー源への移行が容易に進められることになります。現在のところ多くの送電網が、クリーン・エネルギー源による電力供給の不安定性に苦労しているところです。

再生可能エネルギー源への移行が進む一方で、よりクリーンで、より安定性があり石炭を使用しないベースロード電力の必要性が高まっています。原子力は化石燃料と比較可能なコストや規模で発電が行え、かつ温室効果ガスも排出しません。24但し、原子力発電をクリーン・エネルギーと考えることができるかどうかについては、主要関係者の間では議論の余地があります。

原子力発電はEUにおける発電量の25%を占めており、同地域における2030年までの炭素排出量55%削減、2050年までのカーボンニュートラルの公約達成への後押しになる可能性があります。長期持続性、蓄電池への電力貯蔵、水素利用、その他のクリーン・エネルギーに関する技術の発達が、エネルギー供給網に関する問題点の解決策になるかもしれません。

新型コロナウイルス、最新の「波」への対応、世界各地で温度差

Global Xでも「見通し」について執筆する際に、新型コロナウイルスのために割く章を設けなくともよくなる日を心待ちにしているのですが、感染者数が再び増加したり、オミクロン株が出現したりで、サプライチェーンの改善はまだ先のことになりそうです。近時的には、Global Xでは2点を注目点としてとらえています。オミクロン株に対応した旅行制限と、欧州における都市封鎖対応です。

旅行制限はホリデーシーズンにおける世界的な旅行に大きな影を落とし、2022年に向けての経済成長にも影響をおよぼしそうです。南アフリカで最初に確認されたオミクロン株は、世界保健機構(WHO)で「懸念されるべき変異株」と認識されており、旅行業界にとっての大きな問題となっています。米国も英国、EU、数か国のアジア諸国に追随し、アフリカ南部からの渡航制限を行いました。

欧州は新型コロナ第5波に見舞われています。オーストリアはこの第5波に対して、西欧諸国で全国的な封鎖措置を再開した最初の国となり、ワクチン接種の義務化も行いました。25 オミクロン株は欧州全体での大きな懸念材料となっています。オランダは夜の外出への制限を行い、スロバキアはより厳しい制限を課しました。26ドイツが制限を拡張するかどうかに注目が集まっています。

しかしながら、医療のリソースが再度限界に達した場合、多くの欧州諸国がソーシャル・ディスタンス策やワクチン接種の強力な推進など、より厳格な強制措置を自国のコンティンジェンシー・プランに含めることになるものの、全土的な封鎖まで行うことはないと見られます。その結果、今回の波が経済に与える影響は、前回よりは小さいものになるでしょう。

米国においては、Global Xのベースケース・シナリオにおいて、封鎖措置を行う可能性は依然として低いと見ています。しかし、警戒心が高まることによって、消費に悪影響がおよぶ可能性はまだあります。

- 広範囲での封鎖措置が行われた場合、経済面での影響は免れないでしょう。商品に対する消費動向の変化に対して、サプライチェーンが持ちこたえられないからです。

- 政府やFRBなどの政策決定者は、この問題に対してさらなる資金投入を実施したがらないでしょう。

- 先進国の方が、新型コロナの感染を抑え込む手段を比較的多く持っています。ワクチンであれ、開発中の抗ウイルス剤であれ、新型コロナによる健康リスクに対処するための資源は、豊富に蓄えられており、厳格な封鎖措置を実施する必要はありません。

先進諸国における豊富な選択肢とは関係なく、中国の新型コロナに対するゼロ・コロナ政策は、世界のサプライチェーンに対して大きな影響を与えることになります。中国は2022年の間、国境を閉ざすことになるかもしれません。27

投資家の皆様へ-「FRBの年」開始にあたって、慎重なポジショニングを

Global Xでは、金利引上げのペースや、FRBがいつバランスシート残高の縮小を開始するかのタイミングについての予測の変化によって、株式市場や債券市場のセンチメントが大きく変わるものと見ています。

2021年第4四半期ではこれまでのところ、28 金利上昇が速まる可能性に対して、株式市場よりも債券市場の方が敏感に反応しています。テーパリングの開始時において、米国債市場の流動性は低下し、これによって金利のボラティリティはMOVE指数に見られる通り、2020年3月以降最高の水準にまで上昇しました。29

逆に、決算発表の数値が市場予測を上回ったことから、株式市場のボラティリティは低下しました。30 オミクロン株の出現以前の段階では、市場予想を上回る決算結果により、S&P500指数のボラティリティは、新型コロナ感染拡大以後の最低に近い水準を維持していました。株式市場が利回りの上昇を織り込み始め、銘柄についてより選択的になるに伴い、ボラティリティは上昇するものと見られます。2022年には、株式市場の平均ボラティリティは、2021年の平均を上回るものと見ています。

エクイティ・インカムの妙味

インカム重視の投資家にとって意義のある利回りを見つけることは、特に今日のインフレ率を考慮すると、依然として難しいことです。投資家は金利上昇とインフレの継続に備えるべきでしょう。このシナリオでは、デュレーションの短い資産や実物資産に、より大きな魅力があります。優先株も選択肢の一つです。優先株は金融セクターへのエクスポージャーが大きく、銀行を含む金融機関は貸出金利が上昇することによって恩恵を受ける傾向にあるため、同セクターは金利上昇局面でバッファーとなる可能性があります。

優先株は、デュレーションと利回りのバランスが取れており、経験のある債券投資家の多くが適切と考えるトレードオフを提供しています。クレジットスプレッドの拡大は、優先株にとってリスクになりますが、一般的な経済活動再開のモメンタムや現在のインフレ傾向を勘案すれば、クレジットスプレッドが大きく拡がる可能性は低いと見られます。

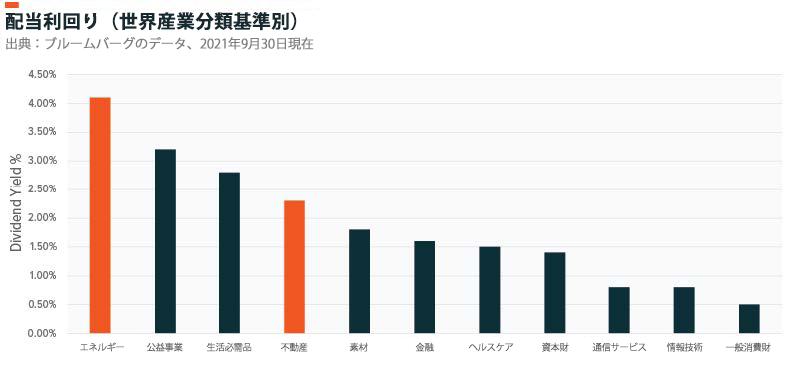

株式投資において、実物資産はそのインフレヘッジとしての性質から、依然として魅力があります。エネルギーと不動産の2つの分野は、投資家が検討したがる分野です。というのも、これらのセクターのビジネスモデルは、インフレによるコスト上昇分を顧客に転嫁することができるからです。インカム狙いの投資家にとってさらに有利な点は、これらのセクターは大抵、市場全般を上回るインカムを供与してくれることです。

コモディティや実物資産は、景気循環に遅れて価格が動くようにも見えますが、世界的な予測成長率は2022年後半にかけて失速する可能性があります。株式のリターンはここ数年の水準よりは低くなる可能性がありますが、コモディティや実物資産はインフレ圧力が持続する中で恩恵を受ける可能性があります。

ファンダメンタルズやクオリティに注目

米国株式市場のバリュエーションは高水準です。金融政策上の支援が縮小し、実質GDP成長が減速するとの予測を勘案すれば、2022年に大きくマルチプルが上昇する可能性は低いものと見られます。これによって、各企業のファンダメンタルズに注目が集まります。評価額を下支えするためには、基盤となる強力な収益や売上のトレンドが必要となります。

2021年第3四半期の決算期は、米国の大型株・小型株企業にとって大変良好なもので、これによって全般的に株価も上昇しました。しかし、これはコスト上昇が企業の財務に悪影響を及ぼす前に、顧客に転嫁できる投入コストがこれだけ多かった、ということを示しているに過ぎません。企業の利益率に対する圧力は、2021年第4四半期収益にはその影響が現われ、S&P500企業の純利益率は12.9%から11.8%に縮小すると見られています。31

この予測値は、9月の見込値である11.9%をわずかに下回るものです。下落要因は、一般消費財セクターと資本財セクターで、両セクターとも純利益率予測において相当な下落が見られます。逆に、エネルギーセクターにおいては、2021年第4四半期を通して引き続き利益率の拡大が予想されます。32 供給サイドの状況を勘案すれば、このシナリオは小型株の方により大きな影響が出るかもしれません。2021年第3四半期の電話会議でのサプライチェーンに関する言及は、大型株に比べて小型株の方がはるかに増加しました。これは小型株企業の方が少数の重要なサプライヤーに依存していること、あるいはサプライチェーンの変更が柔軟に行いづらいことを反映している可能性があります。33

S&P500指数においては、現状では各業界・セクターの価格決定力と、これらの各市場セグメントに対するバリュエーションには、トレードオフの関係が見られます。Global X「11月のセクター・ビュー」 では、Global Xのセクター選好や、各セクターに影響を与えるプラス要因、マイナス要因について概要が記載されています。この月次レポートでは、S&P500上の各産業分類基準に基づくセクター毎の価格決定力の詳細(バリュエーションとの関係も含む)についての分析も掲載されています。

Global Xの分析を要約すると、利回り上昇局面においては、Global Xは平均以上の購買力を持つ景気循環セクターを推奨します。金融、エネルギー、資本財、素材の各セクターは、実質利回りの上昇とプラスの相関が最も大きいセクターです。これらの景気循環セクターは、経済成長が回復し、利回りが上昇する局面では、最もその恩恵を受けることになります。エネルギー、金融、素材の各セクターは、Global Xの分析において高得点を記録しました。これらのセクターは、バリュエーションにおいては標準的といえますが、利回りの上昇やコモディティ価格の上昇によって恩恵を受けやすいセクターです。

金利の上昇や経済成長の持続がGlobal Xのベースケース・シナリオですが、経済成長に敏感な市場セグメントと、不況にも関わらず成長する市場セグメントのバランスをとることが重要です。オミクロン株による経済全般および市場への影響は、現在でも不透明です。エネルギーセクターは引き続き、旅行制限や公共交通機関の利用の減少、または予測世界経済成長率の低下に対して最も敏感なセクターです。

逆に、情報技術(IT)セクターは価格上昇圧力を転嫁する点については、高い能力を示しています。また、ITセクターは、ソフトウェア企業のような、規模の拡大によって恩恵を受け続けている業界を含んでおり、全般的にサプライチェーン上のボトルネックによる影響を受けにくくなっています。それでも、バリュエーションは全般的に高水準です。

オミクロン株についての懸念が拡大した場合、FRBに対する注目度は薄れ、利上げのペースも予想よりも遅くなり、バリュエーションへの注目も薄れることになるでしょう。

今後の展望: 2022年はより選択的に

新型コロナの感染拡大を通して、市場は苦しい時期がいつまでも続くわけではないことを前提に、これを乗り越えて将来を見据えることができるということがはっきりと示されました。このメッセージは、現在のサプライチェーンによる問題や、エネルギー価格の上昇について考える際にも、重要なものとなります。Global Xの見解では、ほとんどの苦境は一時的なものであり、いずれ解決されます。しかしながら、最近の新型コロナ感染の波やオミクロン株を勘案すれば、サプライチェーンの正常化は思いの外長くかかるかもしれません。

サプライチェーンの問題は、企業および企業間の現環境下における相対的な競争力に重大な影響を与えることになります。企業の中には、供給の確保のために財務上の余力を柔軟に活用できる者もあれば、より大局的なサプライチェーン分析を活用する者もあります。

総じて、Global Xでは2022年はより市場が選択的になるものと見ています。Global Xの見解では、利益率、ファンダメンタルズ、クオリティが、来年のポートフォリオ構築のカギになるものと見ています。